付加価値基準総論4の続きです。

今回はトレーシングについて解説します。

特恵受益国で生産された貨物であって、

その1次材料も同じく特恵受益国で生産されており、

その原料の2次材料が第三国から仕入れたものであっても

実質的変更基準を満たして1次材料になっていれば

特恵受益国の生産品として認められると前回の記事で説明しました。

では2次製品の原料が実質的変更基準を満たしていなかったら

完全に非原産材料としてカウントされるのでしょうか?

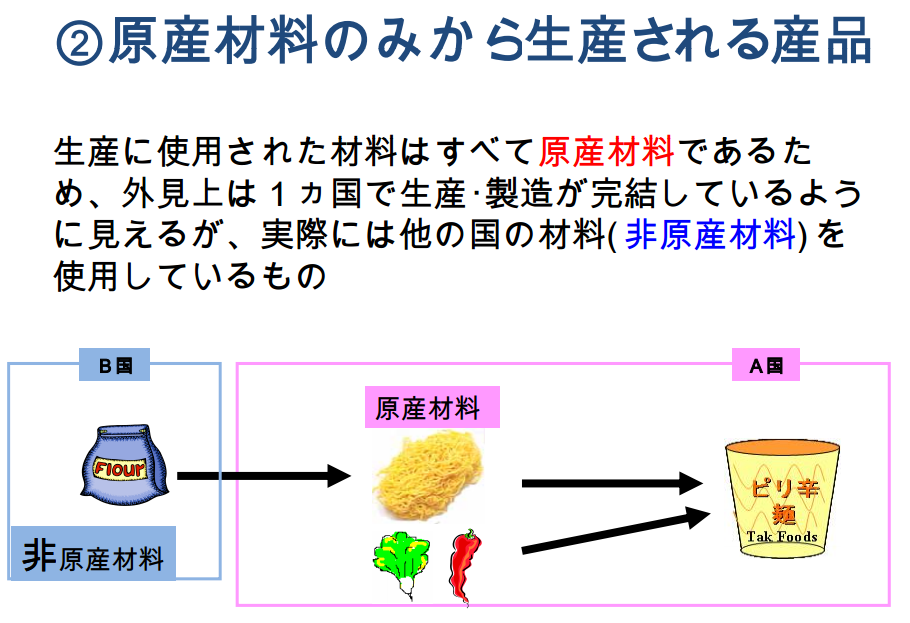

まずは以下の図をご覧ください。

※税関セミナースライド43Pより引用

上記図の左側下の赤点線で囲まれた部分にある

非原産材料価格80というのは2次製品で矢印の先(特恵受益国)に移動して

原産材料の価格10が付加され、更に生産コスト10が付加され、価格100の

1次製品となりました(大部分を非原産材料の2次製品で構成されている)

これによりトータル価格は100となりますが、100の内80は非原産材料で

20だけが特恵受益国での付加となりますので、

原産地資格割合(QVC)を計算すると20%しかありませんので

この1次製品は特恵受益国の原産品としては認められない事になります。

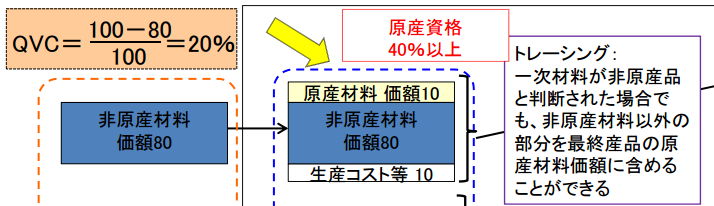

しかし、これに対する救済規定がトレーシングという物です。

この救済規定を使用すると1次製品に付加された

原産材料の10と生産コストの10だけを1次製品から切り離して

特恵受益国の生産品としての計算が可能となります。

僅かな違いではありますが

最終的な付加価値基準の計算に差が出てきます。

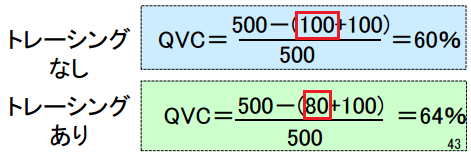

以下の例は最終製品のFOB価格が500として

非原産材料100と上記で説明した非原産材料100(トレーシングで80)を

使用した付加価値基準の計算式です。

トレーシング無しだと非原産材料の一部が100になっている部分が

トレーシング有りだと非原産材料の一部が80になっております。

それにより最終的な原産資格割合が60%か64%かで変わります。

トレーシングの使い方を知らないと僅かな差で

原産品として認められないケースなども出てしまうかもしれませんので

ご注意ください。