申告価格、関税評価額を算出する際は誰が輸入者で誰が輸出者なのかを

しっかりと定義づける事が必要です。

通常の取引で輸入者と輸出者の2者しかいない場合は明らかですが

少し複雑な貿易形態になると誰と誰との取引が関税評価計算の対象に

なるのかがわかりにくくなります。

関税評価計算の対象は誰と誰との「輸入取引」なのかを検討します。

この「輸入取引」の対象を誤ると事後調査時に申告漏れ等が指摘され、

過少申告加算税の対象になるかもしれませんの注意が必要です。

どういった場合に「輸入取引」に該当し、

どういった場合に「輸入取引」に該当しないのか

いくつか例を紹介します

原則としての輸入取引

「輸入取引」の定義は以下のようになります。

本邦に拠点を有する者が買手として

貨物を本邦に到着させることを目的として

売手との間で行った売買であって、

現実にその貨物が本邦に到着することとなったものをいい、

通常、現実に貨物を輸入することとなる売買が該当します。関税定率法第4条の1

つまり「日本から海外に代金を支払う人がいて

それによって貨物が日本に来る」という事実をもって

「輸入取引」という関係が成り立ちます。

特殊な貿易形態であればこの売り手が誰になるのか

海外に送金した額がそのまま関税評価計算の対象になるのか

誰のどの支払いによって日本に貨物が到着したのか

など色々検討する必要があります。

ここからは「輸入取引」が誰と誰との間の物ものかが

分かりにくい貿易形態を紹介します。

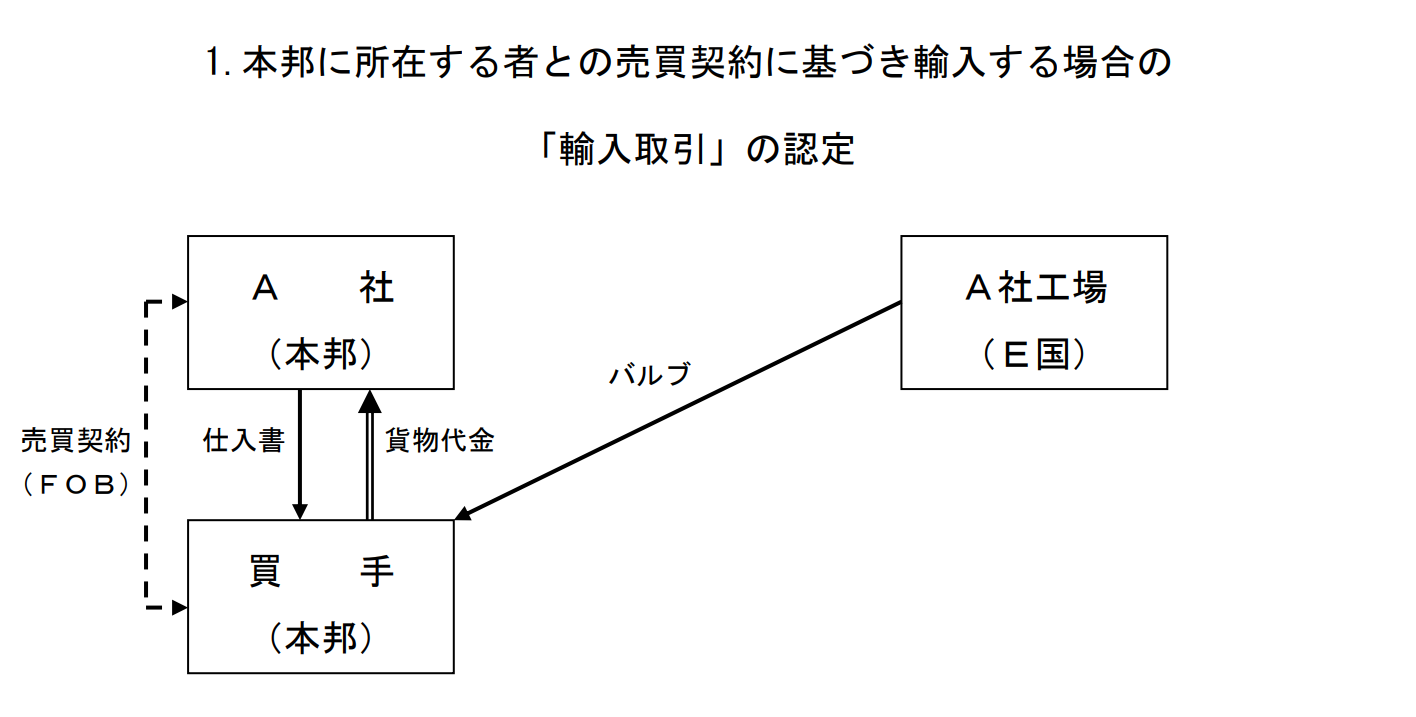

日本国内の取引先に支払う場合の「輸入取引」

このケースは日本国内の買手が日本国内のA社から発行されたインボイスに

基づき貨物代金をA社に支払い、E国にあるA社の工場から

直接買手に輸送するという貿易形態です。

このような場合は国内のA社が「輸入取引」の相手となり、

A社に支払った額を基に申告をする事になります。

理由は日本に拠点を有する者(買手)は、

輸入貨物を日本に到着させることを目的としてA社と売買を行っており、

また、この売買により現実にその貨物が日本に到着することとなったものと

認められるからです。

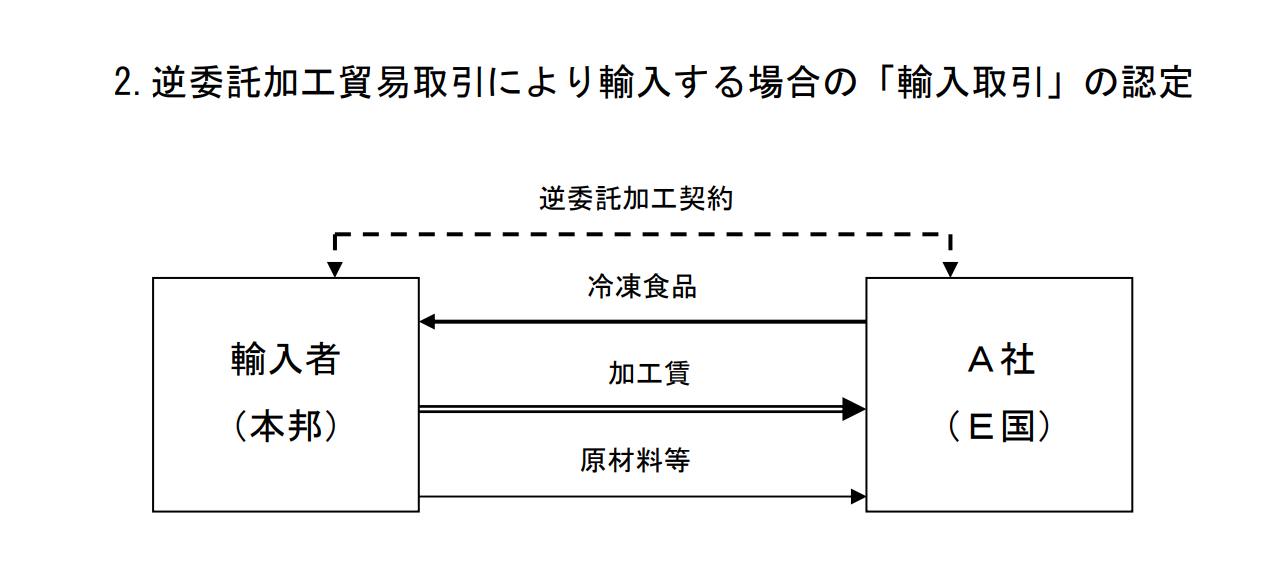

逆委託加工貿易取引の「輸入取引」

日本の輸入者がE国に冷凍食品の原料を送り、更に加工賃を支払い

冷凍食品の製品を製造させて日本に輸入する逆委託加工契約の場合

この2者間では「輸入取引」に該当します。

加工賃に加え、原材料を無償で提供しているのであれば

原材料の価格も関税評価として加算する必要があります。

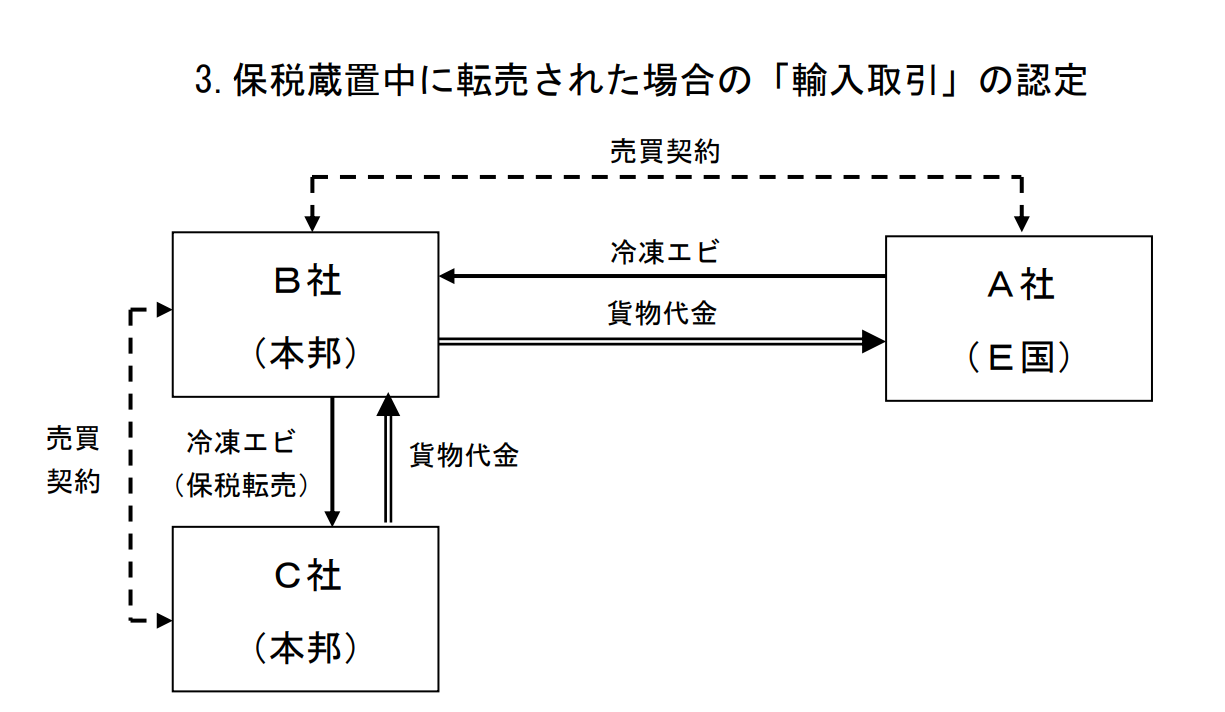

保税倉庫蔵置中に転売された場合の「輸入取引」

日本にあるB社とE国のA社の取引によって冷凍エビが輸入されました

その輸入エビをB社手配で保税倉庫に保管している間に

外国貨物(通関前)の状態で日本のC社に転売しました。

このような場合「輸入取引」はB社とA社になります。

税関への申告名義はC社になりますが

申告価格はB社とA社間での支払い代金となります。

C社とB社との売買は、本邦到着後の「国内取引」となり、

「輸入取引」には該当しません

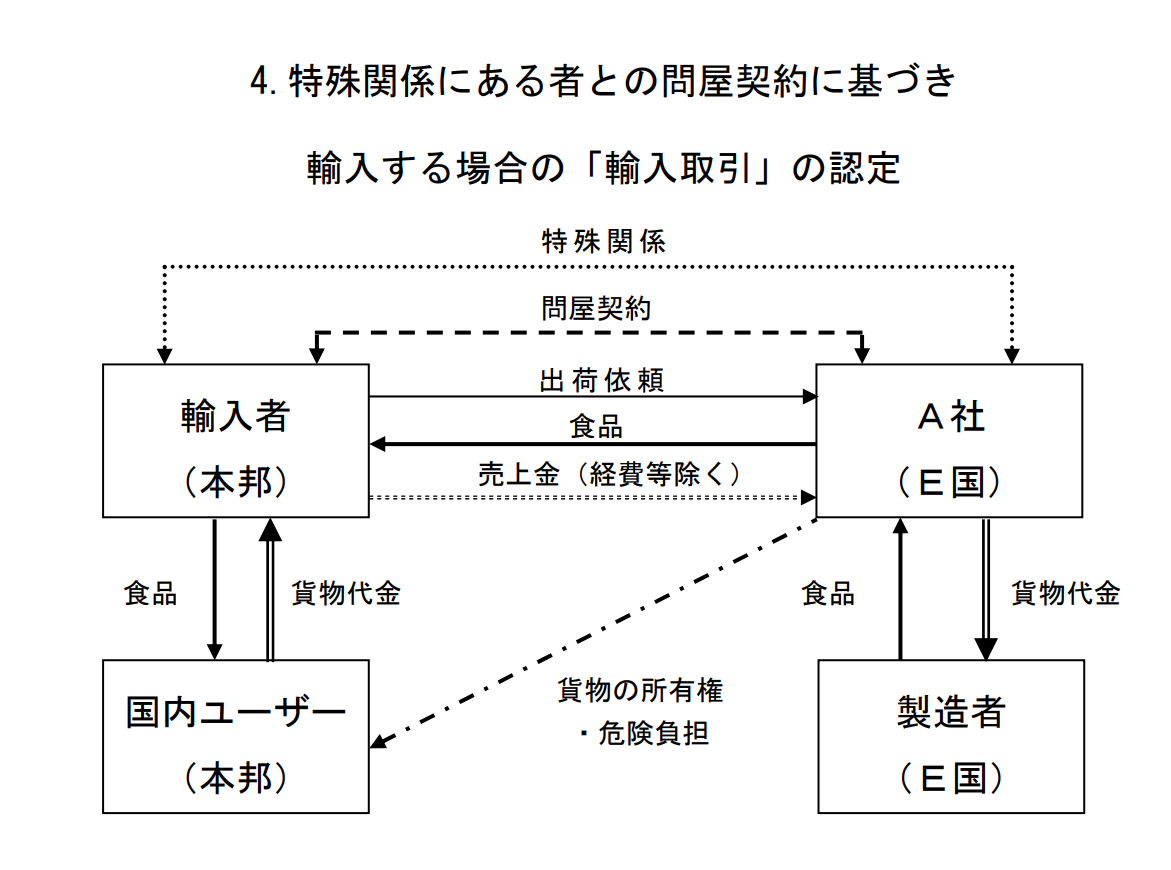

特殊関係にある者との問屋契約

上記の例は日本の輸入者がE国のA社と問屋関係という特殊な関係にあり

一般的な売買契約とは異なります。

日本の輸入者は国内のユーザーにA社製品を販売し、

利益や経費を引いた額をE国のA社に支払います。

この場合は日本の輸入者とA社間の取引は「輸入取引」に該当しません。

輸入貨物は問屋契約に基づき現実に輸入されるのですが、

問屋契約はその貨物を日本に到着させることを目的として行われた

売買契約以外のものである為、当該輸入貨物は

関税定率法第 4 条第 1 項に規定する「輸入取引」にしません。

その為申告価格は輸入者がE国のA社に支払った額ではなく

別の方法で課税価格を決定する事になります。

※ 問屋契約(といやけいやく)

商法第 551 条において

「問屋とは自己の名義を用いて他人の為に物品を販売又は買入をする者を言う」

と規定されており、売買契約とは異なる契約です。