HSの選定作業の対象は「製品」だけではなく「製品の部分品」にも及びます。

「製品」そのものであればその名称や用途でHS選定が比較的楽なものも

ありますが、ある製品の「部分品」のHSコードの選定となると非常に複雑になる

場合があり、これをFTA活用の際に判断を誤ると関税削減どころか逆に

ペナルティが発生する場合もありますので「部分品」には更なる注意が必要です。

今回は通関実務を行っていた私自身の失敗事例を紹介します。

簡単な部分品のHS選定例

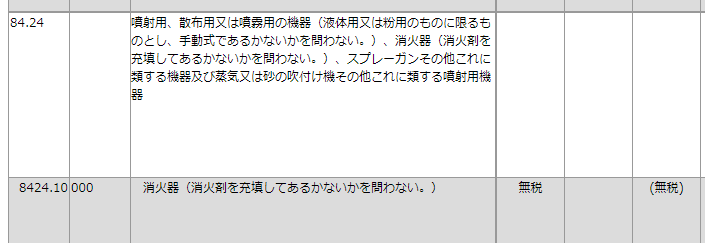

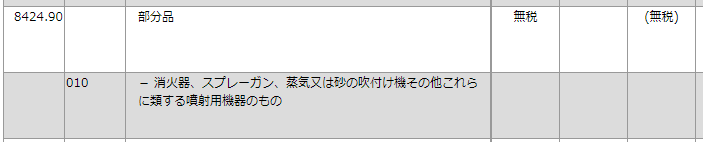

例えば「消火器」のHS選定を行う場合実行関税率表を見ると以下のように

なっておりますのでHSコードは8424.10-000である事がすぐにわかります。

では「消火器の消火剤発射に使用するカートリッジ」という

消火器の部分品のHS選定の場合は上記の表を少し下に行くと以下のように

記載されており、HSコードは8424.90-010である事がわかります。

見慣れない方にとっては非常にややこしく感じるかもしれませんが

部分品のHSコードはこのようにして選定することができます。

複雑な部分品のHS選定例

ここから私自身の通関実務で実際に発生した誤りの例です。

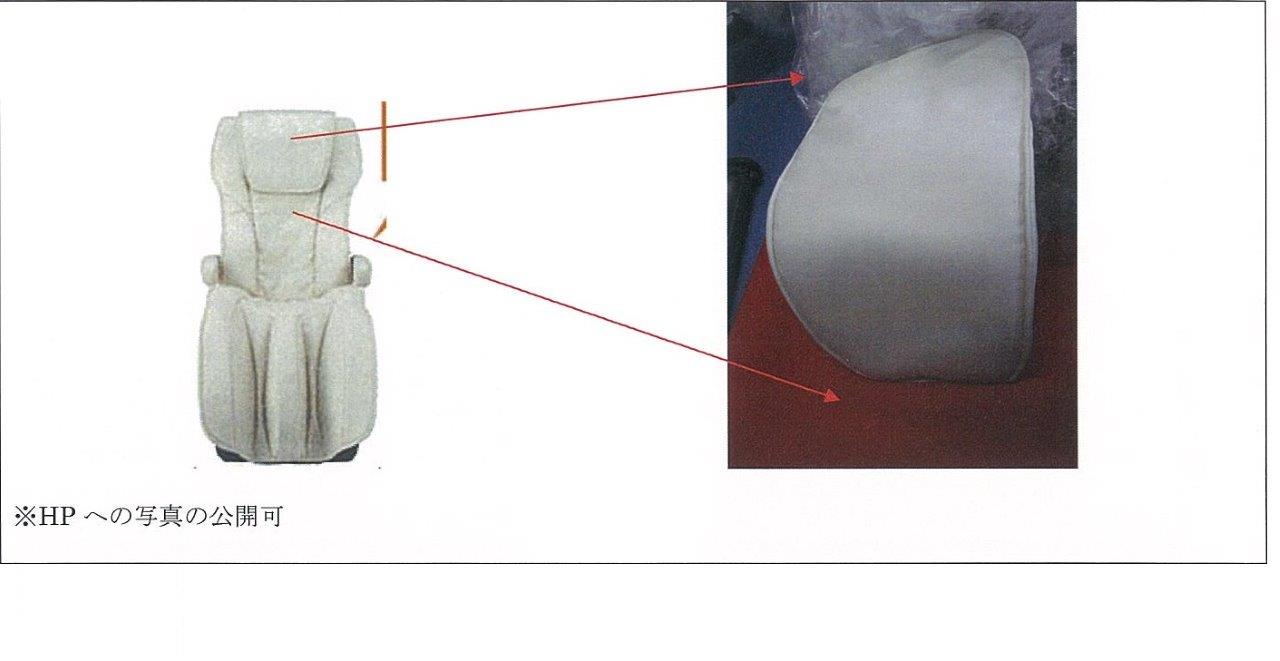

荷主様からのインボイスにはマッサージチェア本体とその部品のヘッドレストが

ありましたので当時の私は何も疑わずに本体のHSコードと部品のヘッドレスト

のHSの2つを探す作業を行いました。

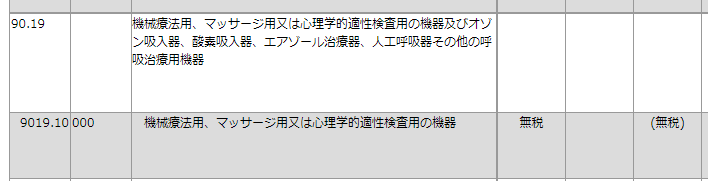

まず一つ目のマッサージチェア本体のHSコードは9019.10-000である事を

特定しました。

次にこの部分品のHSコードを探しますがこれが先ほどの消火器のように

すぐ下に記載がないので不安な気持ちでこの90類を延々と探していきます。

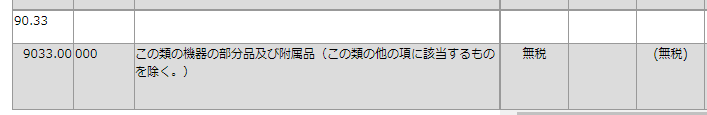

すると以下のような表記がありました

この記述を見てHS9033.00-000は90類の機器全部の部分品なのだと判断し

マッサージチェア本体はHS9019.10-000

マッサージチェア部品はHS9033.00-000で申告をしましたが、その申告後、

税関から電話でHS選定に誤りがある事を告げられてしまいます。

原因としてはHS9033.00-000の説明文のかっこ書きにある

(この類の他の項に該当するものを除く)という記述を吟味しなかった事に

ありました。

HS選定の大原則として「品目別分類の解説を熟読」というのがありますが

当時の私は解説を読まずに判断をしてしまい大変反省させられました。

今改めて90類の解説注2-(b)を確認しますと以下のような記述があります。

2 この類の物品の部分品及び附属品は、1の物品を除くほか、

次に定めるところによりその所属を決定する。

⒜…省略

⒝ ⒜に定めるものを除くほか、特定の機器又は同一の項の

複数の機器(第 90.10 項、第 90.13 項又は第 90.31 項の

機器を含む。)に専ら又は主として使用する部分品及び附属品は

これらの機器の項に属する。

これはつまり90類に該当する品目に対し主として使用する部品は

本体のHSコードと同じHSコードに分類されるという意味になるため

ウィンウィンと動くマッサージチェア本体はHS9019.10-000に分類され、

その部品のヘッドレストのHSも同じく9019.10-000に分類されます。

部分品のHS選定を誤るとどうなる?

上記の例の場合は日本に輸入するケースなのでマッサージチェア本体と

その部品であるHS9019.10-000は関税ゼロなので大きな問題にはなりません。

(輸入申告書を訂正し、通関士に非違ポイントというペナルティが課される)

しかし、マッサージチェアを輸出する場合で、かつFTA等を利用して特恵関税

の恩恵を受ける貿易形態であった場合、この誤りが悲劇になる可能性があります。

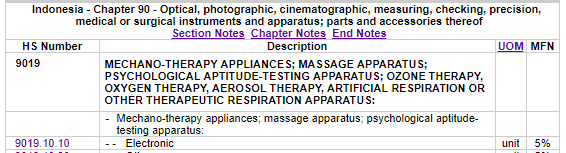

例えば日本からインドネシアにマッサージチェア本体を輸出した場合、

インドネシア側でのMFN関税率は5%となります。

そして、日インドネシアEPAを利用すれば5%から0%に関税削減できます。

※RULES OF ORIGIN FACILITATORより転載

ここで問題になるのはマッサージチェア本体を構成する部品を日本以外の

第三国から調達している場合にEPAの特恵関税率の恩恵を得る為の

インドネシア側の品目別分類規則を満たせるかどうかです。

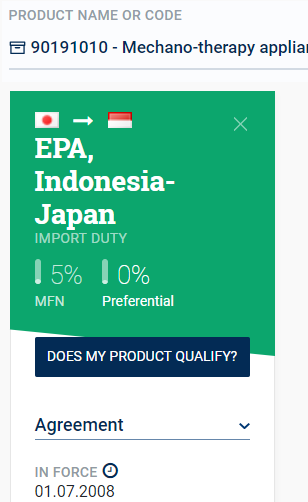

インドネシア側のHS901910の品目別分類規則は以下になります。

A change to subheading 9001.10 through 9033.00 from

any other subheading;

or No required change in tariff classification to subheading

9001.10 through 9033.00, provided that there is a qualifying

value content of not less than 40 percent.

これはつまり第三国から供給された材料から構成される製品の場合、

材料から製品にHSコードが6桁レベルで変更するような加工がされていれば

日本産としてみなされ、特恵関税率が適用されるという事になります。

(付加価値基準を適用する場合は40%以上、今回はCTCを想定)

この原産地規則を検討している際に私が犯したようなミスをして

マッサージチェア本体はHS9019.10

第三国から調達したマッサージチェア部品はHS9033.00という判断をすると

一見HSが6桁レベルで変更されているように見えてしまい、原産地規則を

満たさない物を満たすものとして判断し、通関時あるいは検認等にてこの

誤りを税関から指摘された場合は過少申告加算税等ペナルティの対象と

なってしまいます。

更にその貨物が継続的に輸出されていた場合は過去数年分まで遡って

加算税等が請求されてしまう可能性もあります。

正しく部分品のHS選定をするには?

HSコードの選定を実行関税率表だけ見て決めるのはとても危険です。

自信があったとしても以下の手順は最低限必要です。

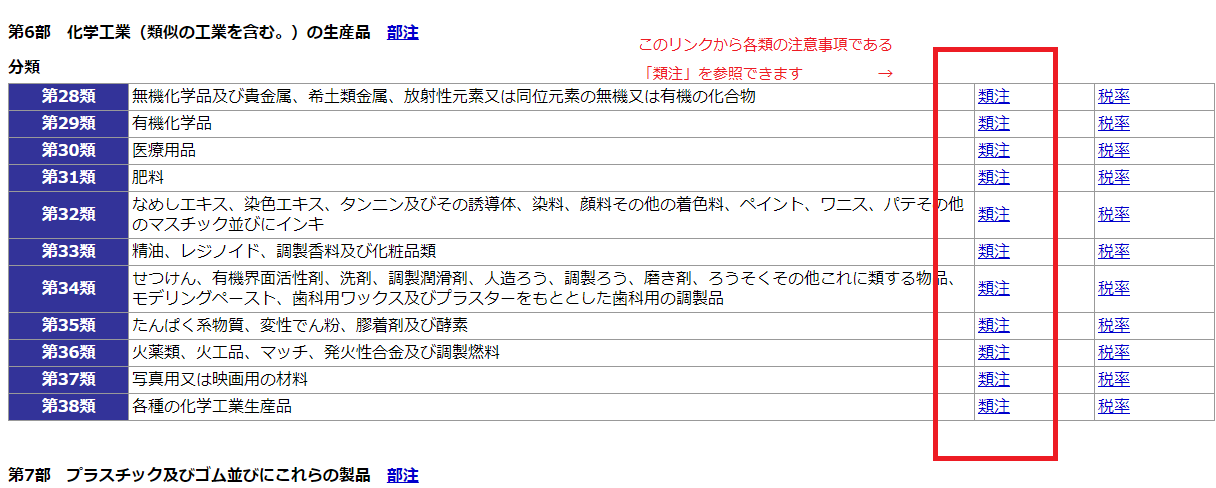

類注を確認する

該当すると思われるHSコードの類(HSの頭2桁)ごとに「類注」という

その類全体に対する包括的なルールがありますのでこちらを必ず参照する

必要があります。

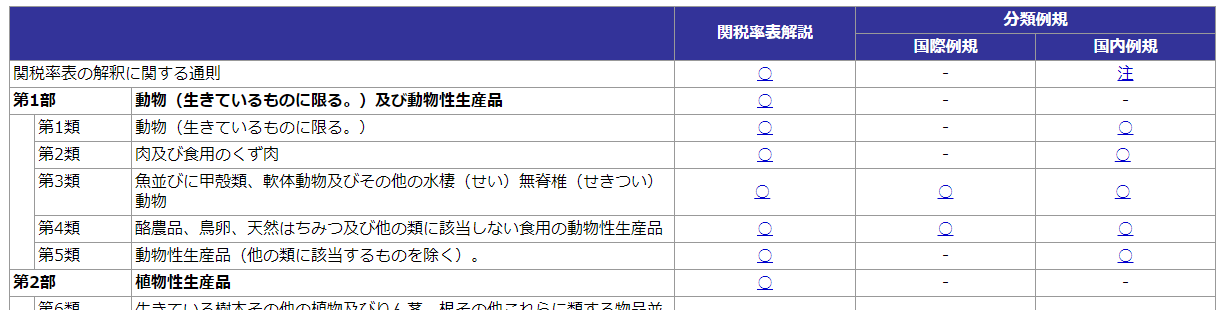

ネット上では実行関税率表一覧から年度を指定したページに移動し

以下のリンクをクリックすれば類注を確認する事ができます。

関税率表解説を確認する

関税率表解説を見ると各HSコードの類(頭2桁)に属する品目に対する

より詳細な解説があり、実行関税率表だけでは分類しきれない品目がここに

記載されております。

自信を持ってHS分類をしてもこの解説をよく見たら間違えだったという事も

多々ありますのでこちらもじっくりと熟読する必要があります。

各類に対して「関税率表解説」「例規(分類事例)」へのリンクがあります。

関税率表解説はWCOのExplanatory Note(解説書)が基になっており

国際分類例規はWCOのClassification Opinion(分類意見)が基になっており、

国際的なHS分類の判断基準となるため、輸出先の税関に意見を述べる際にも

有効な情報となります。(国内例規は基本的には日本国内のみの事例)

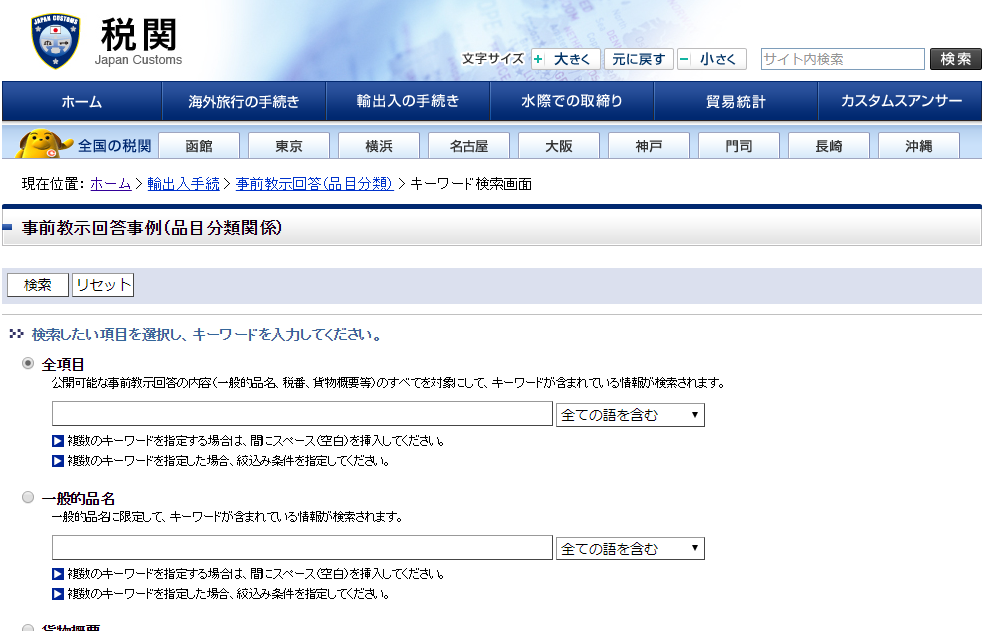

事前教示回答事例を確認する

HSコードを調べたい貨物の名称等を事前教示回答事例で検索すると

過去の分類事例を検索する事ができます。

HS確定に至るまでの経緯が詳細に記録されておりますので

非常に有効な情報源となります。

税関に聞く

上記の手順を踏んでも不安はそう簡単に拭えないかと思います。

そういった場合は税関に相談するのが一番です。

税関による事前教示制度を利用すればHS分類の事前相談が可能です。

輸出する場合は相手国の税関に質問する事になりますので

現地の輸入者やブローカーを通じて聞くという形が良いでしょう。

海外の税関でも事前教示制度は広く存在しておりますので

面倒でも万が一の事を考えて利用する事を強くお勧めします。

部分品のHSもしっかり調べる

製品のHSや原料のHSを選定するという時には慎重な姿勢になりますが

部分品のHSと言われるとなぜか気持ちが緩んでしまいます(私だけかも?)

しかし、上記のように部分品と言えども予想を遥かに超えた場所に分類される事も

多々ありますし、汎用性があると部分品として認められないケースもあります。

特にFTAの原産地規則を満たすかどうかという場面では部分品はよく扱われる種類

の貨物だと思いますので最後まで気を抜かずに徹底的に調べる姿勢が大事です。