日EU経済連携協定において原産地を証明する書類は「原産品申告書」

や「原産地に関する申告文」と呼ばれ輸出者、製造者、輸入者自身で

作成する自己証明という証明方式が採用されています。

書式は輸出者、製造者、輸入者のうち誰が作成するかによって変わる

のでご注意ください。

目次

輸出者又は製造者がを作成する場合

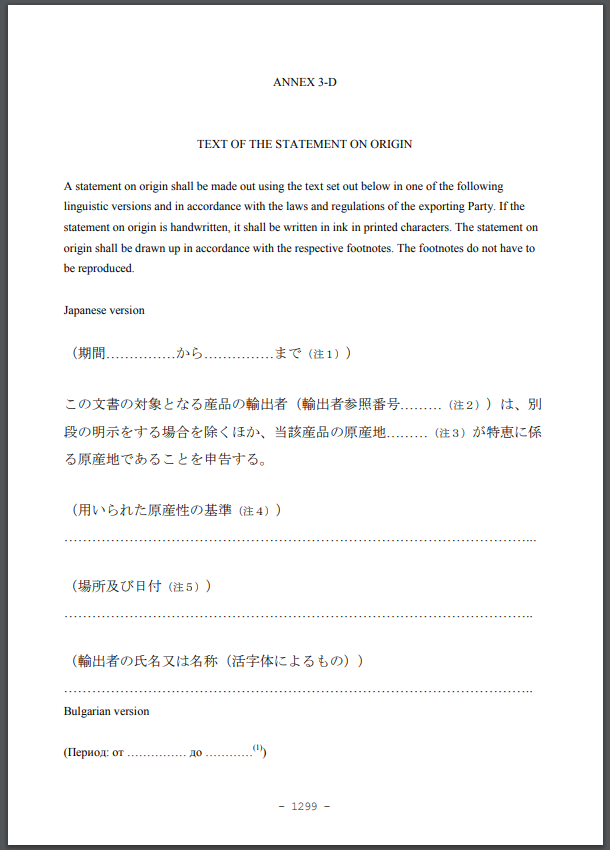

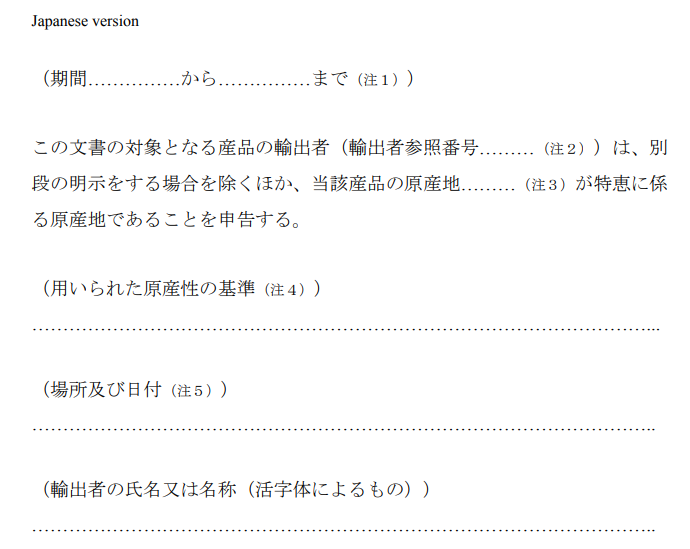

輸出者又は製造者が作成するは附属書3-Dの書式「原産地に関する

申告文」を使用し、以下に解説する記入方法を参考にしてください。

日EUでのは以下全ての言語での作成が可能です。

ブルガリア語、クロアチア語、チェコ語、デンマーク語、オランダ語、英語、

エストニア語、フィンランド語、フランス語、ドイツ語、ギリシャ語、

ハンガリー語、イタリア語、ラトビア語、リトアニア語、マルタ語、

ポーランド語、ポルトガル語、ルーマニア語、スロバキア語、スロベニア語、

スペイン語及びスウェーデン語

各言語に適用するはこちらから確認する事ができます。

日本に輸入する場合は日本語のフォームを使用し、

EUに輸出する場合は輸出国の言語に合わせたフォームを使用すれば

スムーズに進むかと思います。

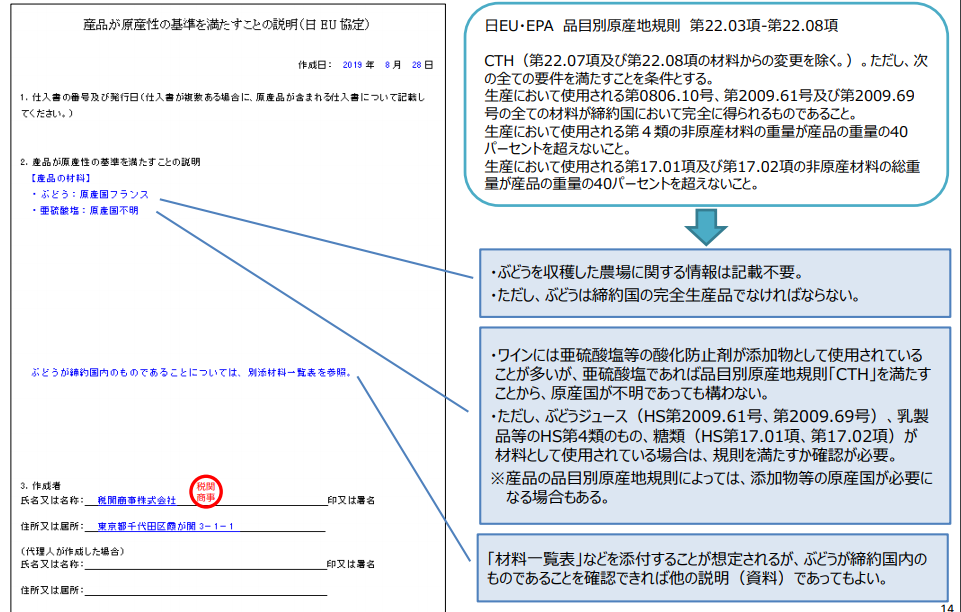

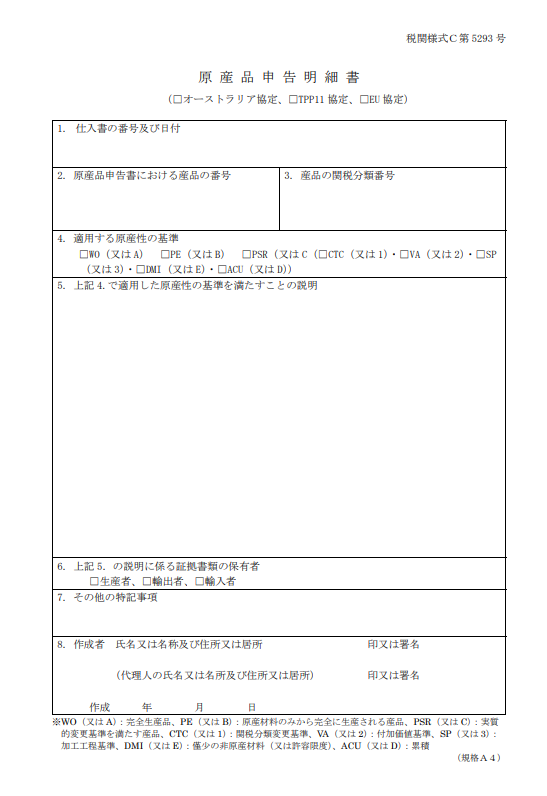

更に、上記ので申告された原産性を裏付ける為に、

原産品申告明細書を別紙添付し、製造工程、原料等の情報を記載し、

原産性を満たす根拠を示す必要があります。

書式は任意ですが、税関様式C-5293を原産品申告明細書として使用する

事も可能です。

↓原産品申告明細書記入例

上記の原産品申告明細書はEU側の輸出者、製造者からの入手ができず、

特恵関税の適用が厳しい場合は提出を省略する事も可能ですが、事後

に行われる検認において輸出者、製造者が税関に対し、原産性を立証

できない場合は輸入者に対してペナルティが課される事になります。

その為、原産品申告明細書の提出を省略する場合は後の検認時に輸出者、

製造者が確実に税関に対して原産性を立証できるのかどうかを確認する

必要があります。(検認で原産性を証明できなかった場合は輸出者、

製造者がペナルティを負担する契約を交わしておく等)

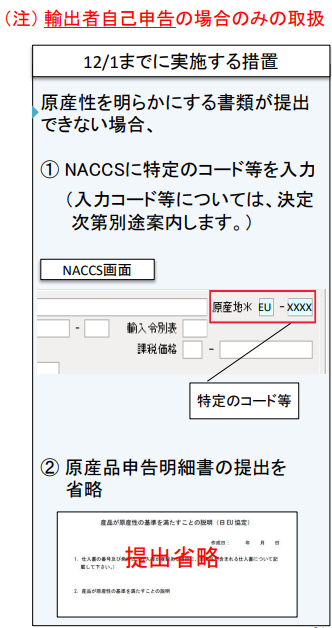

原産品申告明細書の提出を省略する場合、2019年11月30日までは

輸入申告を行う端末NACCSの記事覧(税関用)の部分に「私は産品

が原産品であることに係る追加的な説明は提供できません。」との

文言を入力する必要がありましたが2019年12月1日以降は以下のよう

に原産地の欄に特定のコードを入力する形になりますので、輸入申告

の際にNACCSを入力する者(通関業者)にその旨の指示をします。

日本からの輸出で原産品申告明細書を英語で書く必要がある場合や

英語で書かれた原産品申告明細書の内容を読み解く必要が出てくる

場合は別記事「原産品申告明細書を英語で書くには」を参考に

して下さい。

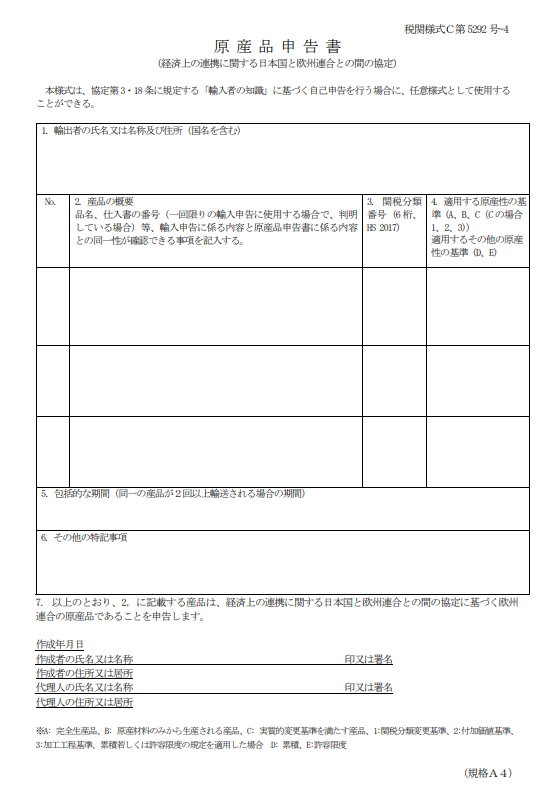

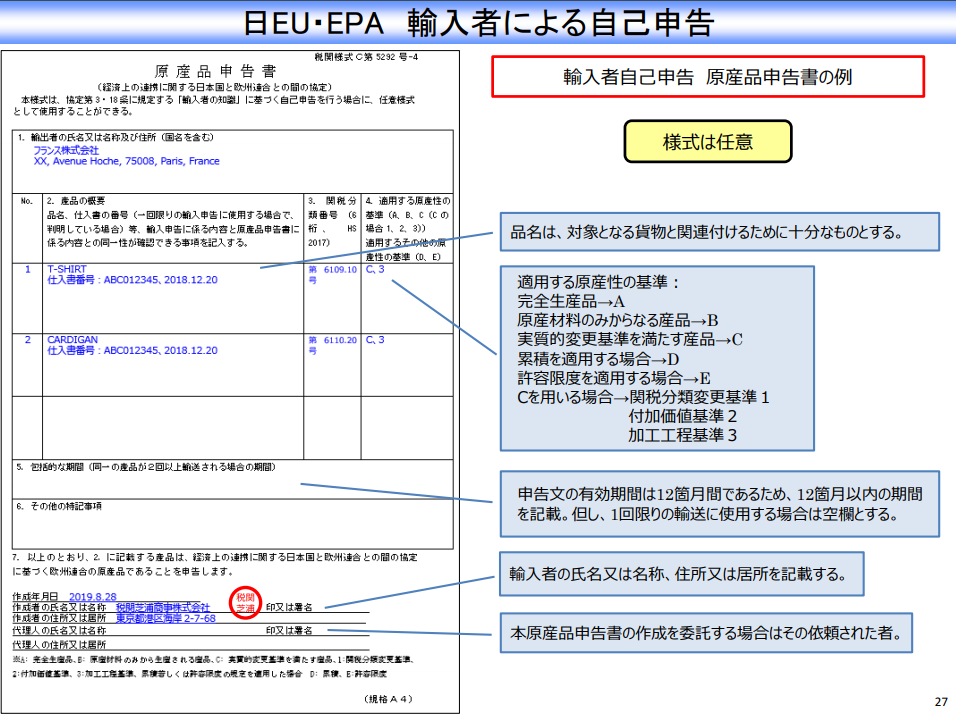

輸入者がを作成する場合

輸入者が作成するは協定上特定の様式は定められておりませんが

税関様式のC-5292-4をを使用する事が可能です。

記載要領

更に、上記ので申告された原産性を裏付ける為に、

原産品申告明細書を別紙添付し、製造工程、原料等の原産性を

満たす根拠を示す必要があります。

書式は任意ですが、税関様式C-5293を原産品申告明細書として使用する

事が可能です。また、原産品申告明細書は英語版C-5293-2もございます。

※輸入者が作成する原産品申告の場合、原産品申告明細書省略の

制度は適用されませんのでご注意ください。

日本からの輸出で原産品申告明細書を英語で書く必要がある場合や

英語で書かれた原産品申告明細書の内容を読み解く必要が出てくる

場合は別記事「原産品申告明細書を英語で書くには」を参考に

して下さい。

記載要領

輸出者又は製造者が作成するをベースに記載要領を

解説しますが記載内容(記号)は輸入者が作成する

に記載するものと基本的には共通となります。

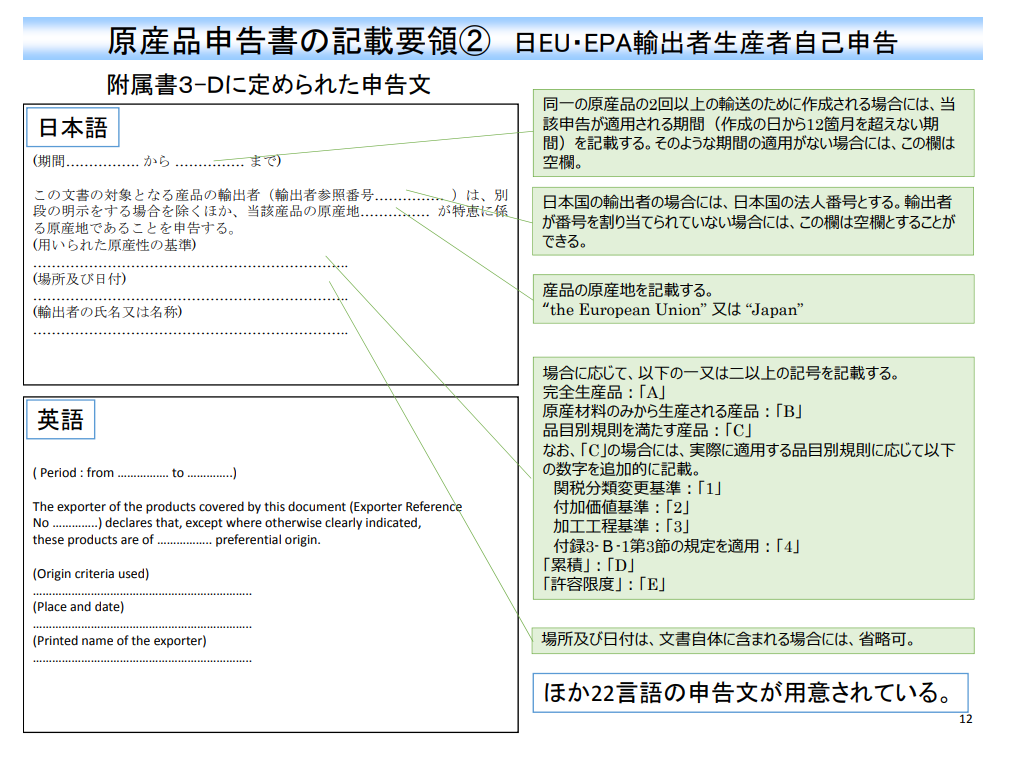

以下の例は日本語版ですが、ルールは基本的に全言語共通で、

注1から5の各項目の意味を理解した上で記入していく必要があります。

記載要領は日EU経済連携協定文が基礎となりますので

こちらを参照しつつ注1~5の記入内容を確認していきます。

※輸出者・生産者による自己申告の場合には、文言が定められており、

仕入書等の商業上の文書に、以下を記載することが協定上明記されている。

注1.期間

原産地に関する申告が第三・十七条5(b)に規定する

同一の原産品の二回以上の輸送のために作成される場合には、

当該申告が適用される期間を記載する。

当該期間は、十二箇月を超えてはならない。

当該原産品の全ての輸入は、記載された期間内に行われなければならない。

そのような期間の適用がない場合には、この欄は、空欄とすることができる。

まずは第3条17条5(b)とは何かを理解する必要があります。

第3条17条5(b)に規定する同一の原産品とは日EU経済連携協定文の協定本文の71P

参照すると以下のように記載されております。

締約国に輸入される同一の産品の二回以上の輸送

(原産地に関する申告に記載する十二箇月を超えない期間内に行われるもの)

つまり今後も同じ貨物が何度も輸入される予定がある場合、

一定の期間を定めてこのを使いまわしたいのであれば

使用する1年以内の期間を記入します。

何度も作成する手間が省けるのでとても楽になるかと思います。

注2.輸出者参照番号

輸出者が特定される参照番号を記載する。

EU・州連合の輸出者については、当該参照番号は、EU・州連合の法令に従って

割り当てられる番号とする。日本国の輸出者については、当該参照番号は、

日本国の法人番号とする。輸出者が番号を割り当てられていない場合には、

この欄は、空欄とすることができる

日本での通関の許可書には法人番号が記載されておりますので、

輸出する場合はこれと同じ番号を記載するという事になり、

日本側が輸入する場合はEU・州連合が規定する割り当て番号の記入が必要です。

注3.原産地(国名)

産品の原産地(EU・州連合又は日本国)を記載する。

ここに記載するのは日EUのEPA上の原産地規則に従った原産国名なので

何も考えずに単に輸出国名を書いてしまうと誤りが発生する可能性があります。

日EU経済連携協定文の協定本文の第3章の52p「原産地規則」をよく確認し、

原産性を満たした国の名前を記入して特恵関税率の恩恵が受けられます。

注4.用いられた原産性の基準

場合に応じて、次の一又は二以上の記号を記載する。

第三・二条1(a)に規定する産品については、「A」

第三・二条1(b)に規定する産品については、「B」

第三・二条1(c)に規定する産品については、「C」

(当該産品に実際に適用される品目別規則の種類に係る次の数字を追加的に付する。)関税分類の変更の基準については、「1」

非原産材料の最大限の割合(価額に基づくもの)又は

最小限の域内原産割合(価額に基づくもの)の基準については、「2」

特定の生産工程の基準については、「3」

付録三-B-1第三節の規定の適用がある場合については、「4」

第三・五条に規定する累積を適用する場合には、「D」

第三・六条に規定する許容限度を適用する場合には、「E」

ここが日EUの中で一番難しい部分で、

赤文字部分と黒文字部分で難易度が変わります。

ざっくり言うと「用いられた原産性の基準」という欄には

〇一つのアルファベット(AかBかDかE)を記載するだけでよい場合

〇一つのアルファベット(C)と数字(1か2か3か4)

というように大まかに2種類に分かれる形になります。

では次から原産性の基準について一つづつ内容を確認していきます。

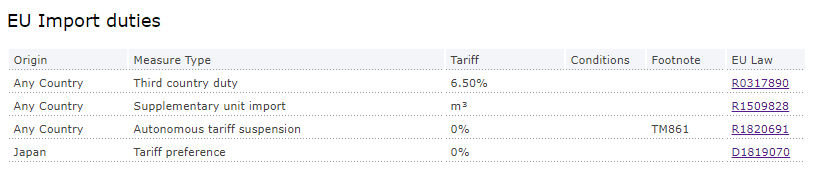

A.完全生産品

協定本文54pの第3-2条1(a)とは「完全に得られ、又は生産される産品」の事で

この場合は「A」を記入します。

「完全に得られ、又は生産される産品」とはひとつの特恵受益国において

完全に生産された物の事です。詳しくは完全生産品解説ページをご覧ください。

B.原産材料からなる産品

協定本文54pの第3-2条1(b)とは

「他方の締約国の原産材料のみから生産される産品」の事で

この場合に「B」を記入します。

完全生産品とニュアンスは似ていますが少しだけ違います。

日本の一次原料を使用して製造された貨物ではあるけれど、

二次原料以降の原料の元を辿っていくとと日本とEU以外の国から調達した

原料がどこかに含まれている貨物が対象です。

二次原料が非締約国から調達した物の場合はこちらに該当します。

詳しくは原産材料のみから生産される産品解説ページをご覧ください。

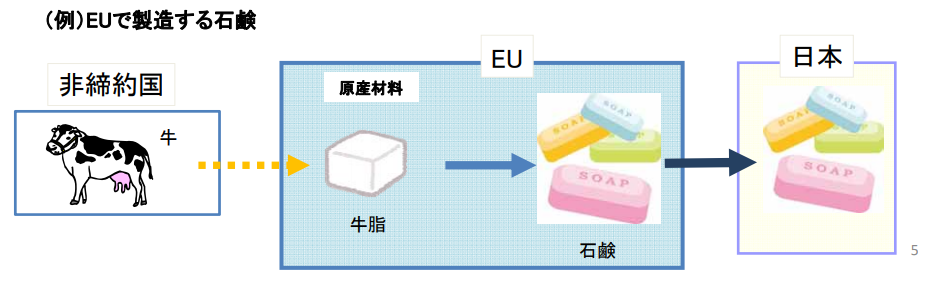

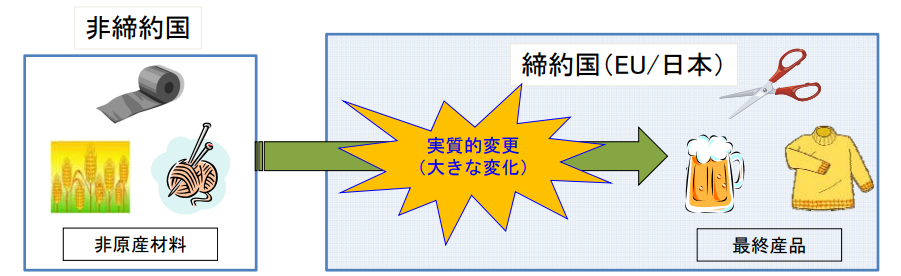

C.非原産材料を使用して生産される産品

協定本文54pの第3-2条1(c)とは

「非原産材料を使用して生産される産品であって、

附属書三B(品目別分類規則)に定める全ての関連する要件を満たすもの」

の事でこの場合に「C」を記入し、更に「C」以外にも数字(1か2か3か4)を

追記する必要があります (例:C-1 や C,2等)

まず「C」の意味についてですが、

非原産材料とは日本とEU以外の国から調達した一次原料、一次製品の事です。

この非原産材料を使用して日本かEUで完成された製品が特恵関税の対象に

なるかどうかの基準をクリアした貨物が「C」と記載する事ができます。

非常にわかりづらい部分かと思いますが、

日本とEU以外の国から調達した一次原料を使用して製造された貨物であっても

日本かEUで完成された製品と見なされれば輸出先で関税削減ができるので、

製造者としてもこの基準をクリアした貨物を輸出したいと考えます。

(関税削減分できる分安く売れるので他国との競争に優位になるため)

この基準というのが附属書三Bに貨物のHSコードごとに記載されております。

この基準通りに貨物の製造がおこなわれていれば原産地規則を満たし「C」と

記入する事ができるようになります。

この基準には複数の種類があり、製造者にとって好都合な基準を選べる場合も

ありますので、どの基準を適用してクリアしたのかを基準の種類ごとに

数字をふっていく必要があります。

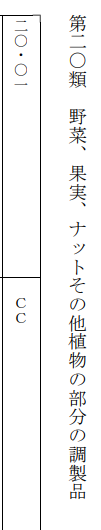

C-1.関税分類の変更の基準

C-2.非原産材料の最大限の割合、最小限の域内原産割合(価格)

C-3.特定の生産工程の基準

C-4.付録三-B-1第三節の規定の適用がある場合

例1:一次製品と完成品のHSが変わって規則をクリアした場合はC-1

例2:一次製品に加工を加えて価値(価格)を上げて規則をクリアした場合はC-2

このようにCの横に振る番号は製造工程や適用する規定によって変化する

事になります。

以下にC-1から4をそれぞれ適用するケースを解説します。

C-1.関税分類の変更の基準

「関税分類の変更の基準」とは

日本とEU以外の国から調達した一次原料のHSコードと

日本とEUで完成した製品のHSコードが2,4,6桁レベルで変わる程度の

加工がされている場合に適用できる基準です。

詳しくは関税分類変更基準の類、項、号解説をご覧ください。

加工によるHSコード変更の程度については以下をご覧ください。

HSコードの桁数が2桁変更していれば基準をクリア(CC)

HSコードの桁数が4桁変更していれば基準をクリア(CTH)

HSコードの桁数が6桁変更していれば基準をクリア(CTSH)

上記3種類のうちのいずれかの方法によって原産性を満たす貨物の場合、

「用いられた原産性の基準(注4)」に「C-1」と記入することになります。

以下にきゅうりの酢漬けの関税分類変更基準例を紹介します。

第三国(非締約国産)のきゅうりをEU内にて酢漬けをした場合に

日本で輸入する際に日EUの特恵関税率が適用できるかを調べる場合は

附属書三Bを確認して最終製品であるきゅうりの酢漬けのHSに対する

品目別分類規則を調べます。(きゅうりの酢漬けのHSは2001)

きゅうりの酢漬けのHS2001に対する品目別分類規則はCCとなっており、

先ほど紹介したHSコードの桁数が2桁変更していれば基準をクリア(CC)が

品目別分類規則を満たす条件として設定されております。

非締約国産のきゅうりのHS0707はEU内で加工され、

きゅうりの酢漬けHS2001に変更されておりますのでCC(HSコードの頭2桁

の変更)のルールは満たしているという事になります。(07から20に変更)

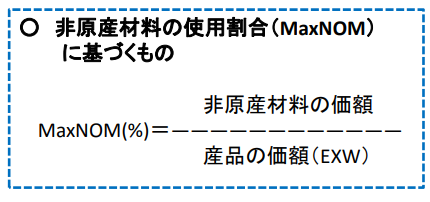

C-2.非原産材料の最大限の割合、最小限の域内原産割合(価格)

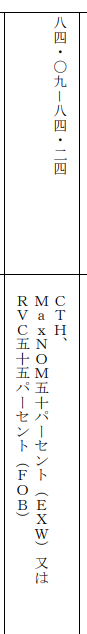

〇MaxNOM「非原産材料の最大限の割合(価格に基づくもの)」とは

生産に使用されるの最大割合で附属書3-A967pでは”MaxNOM”と呼ばれます。

(詳しくは非原産材料(VNM)解説ページをご覧ください。)

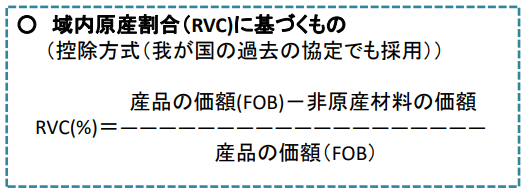

〇RVC「最小限の域内原産割合(価格に基づくもの)」とは

FOB価格のうち、日本及びEUで付加された価格の割合での判定基準で

附属書3-A968pでは”RVC”と呼ばれます。

(詳しくは付加価値基準(RVC)解説ページをご覧ください。)

※日EU・EPAの場合、自動車、エンジン、自動車部品の原産地規則を

価格を基礎として満たす場合は原産基準が年度によって変動する事が

あるので必ず付録3-B-1を参照する必要があります。

(HS:8407,8408,8701から8708が対象)

上記2点のどちらかの要件を満たして貨物を原産品とする場合、

「用いられた原産性の基準(注4)」に「C-2」と記入することになります。

※根拠条文は附属書三-A 品目別原産地規則の注釈967p

例:非締約国より冷蔵庫の鉄鋼部品等を輸入して日本で冷蔵庫を製造する場合。

上記の流れを見ると非締約国から200ユーロ分の原材料を調達し、

それを利用して日本国内で加工し、付加価値(800ユーロ分)を与える

事により最終製品のFOB価格が1,000ユーロとなっている事がわかります。

このような製造工程において製造された冷蔵庫がEUに輸出される際に

当該冷蔵庫が日本の原産品としてみなされるかどうかが問題になります。

そこで、日EU・EPAの品目別規則附属書三Bを確認して、日本の原産品

としてみなされる為の要件を確認します。

附属書三Bにて規定されている冷蔵庫(第84.18項)の品目別原産地規則

はCTH、MaxNOM 50%(EXW) 又は RVC55%(FOB)と規定しています。

今回は付加価値基準を用いて原産国を特定するのでCTHは無視し、

①RVC55%②MaxNOM50%の両方の基準を用いて原産国を特定します。

①RVCで計算する場合

日本での製造にて付加された価値(800ユーロ)が(運賃含む)

産品全体の価額(1,000ユーロ)に対して55%以上であることから、

当該冷蔵庫は付加価値基準を満たし、原産品と認められる。

②MaxNOMで計算する場合

非原産材料の価額(200ユーロ)が運賃を除いた産品全体の価額(900ユーロ)

に対して50%以下になるので当該冷蔵庫は付加価値基準を満たし、原産品と

認められる(EXW価格が基準となるので運賃の100ユーロを除外して計算する)

①のRVCはFOB価格をベースとして高めの閾値を基準とし、

②のMaxNOMはEXWをベースとして低めの閾値を基準にする事になり、

双方の規定が品目別原産地規則に指定されていればどちらか有利な計算

式を選択して原産国の特定を行う事が可能です。

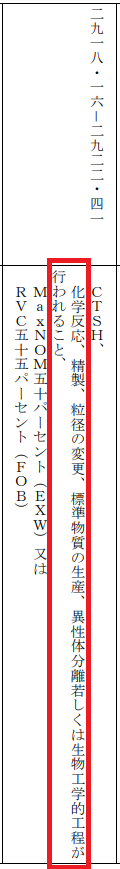

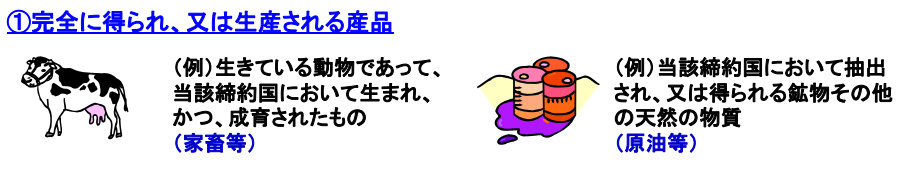

C-3.特定の生産工程の基準

「特定の生産工程の基準」とは品目ごとに定める工程を経て製造

された貨物に原産品としての資格を与える基準で、化学品や繊維

製品に適用されます。

※根拠条文は附属書三-A 品目別原産地規則の注釈968Pの

「附属書三-B第五部から第七部までに規定する工程の定義」

(詳しくは加工工程基準解説ページをご覧ください。)

その為、非原産材料から品目別原産地規則に指定された製造工程を

経て生産された品目の場合「用いられた原産性の基準(注4)」に

「C-3」と記入することになります。

例:非締約国よりリジン(HS2922.41)を輸入して日本でリジン塩酸塩

(HS2922.41)を製造してEUに向けて輸出。

この例では非締約国から調達した原料のHSコードと日本での完成品の

HSコード(HS2922.41)が同じなのでそもそも関税分類変更基準を満たす

事はできません。

そこで代わりに加工工程基準を適用する事により、化学反応(精製、

粒径の変更、標準物質の生産、異性体分離若しくは生物工学的工程)が

締約国である日本国内で施されたという事実をもって原産地規則を満た

すという形になります。

上記で挙げた「製造工程」の定義そのものについては附属書3-A 968Pに

製造工程の定義が列挙されておりますので、この規定から実際の品目の

製造工程に当てはめて「化学反応」があったのかどうかを検討する事に

なります。

製造工程の定義はいくつかあります。「化学反応」の定義は「注釈五附

属書3-B第五部から第七部までに規定する工程の定義」の(c)にあります。

(c)「化学反応」とは、分子内の結合を切断し、かつ、新たな分子内の

結合を形成すること又は分子内の原子の空間的配列を変更することに

より、新たな構造を有する分子を生ずる工程(生化学的なものを含む。)

をいう。ただし、この定義の適用上、次の工程は、化学反応とはみな

さない。

(i)水その他の溶媒への溶解

(ii)溶媒(溶媒水を含む。)の除去

(iii)結晶水の追加又は除去

上記定義に当てはめる事によって事例にある非締約国から調達した

リジンが締約国である日本にてリジン塩酸塩となる工程は「化学反応」が

あったということになります。

以下は附属書三Bにて指定されている該当HSの品目別分類規則です。

C-4.付録三-B-1第三節の規定の適用がある場合

「付録3-B-1第三節」とは「特定の部品に関連する生産工程が行われた特定の

自動車についての品目別原産地規則の適用」について定めた規定です。

自動車(ガソリン、ディーゼルHS:8703.21から8703.90)に対して使用される

部品に関しては一定の条件を満たした製造工程を経ていれば

締約国での生産品として認められます。

この規定を適用して製造された自動車の場合は

「C-4」と記入する事になります。

※根拠条文は付録三-B-1特定の車両及び車両の部品に関する規定1060p

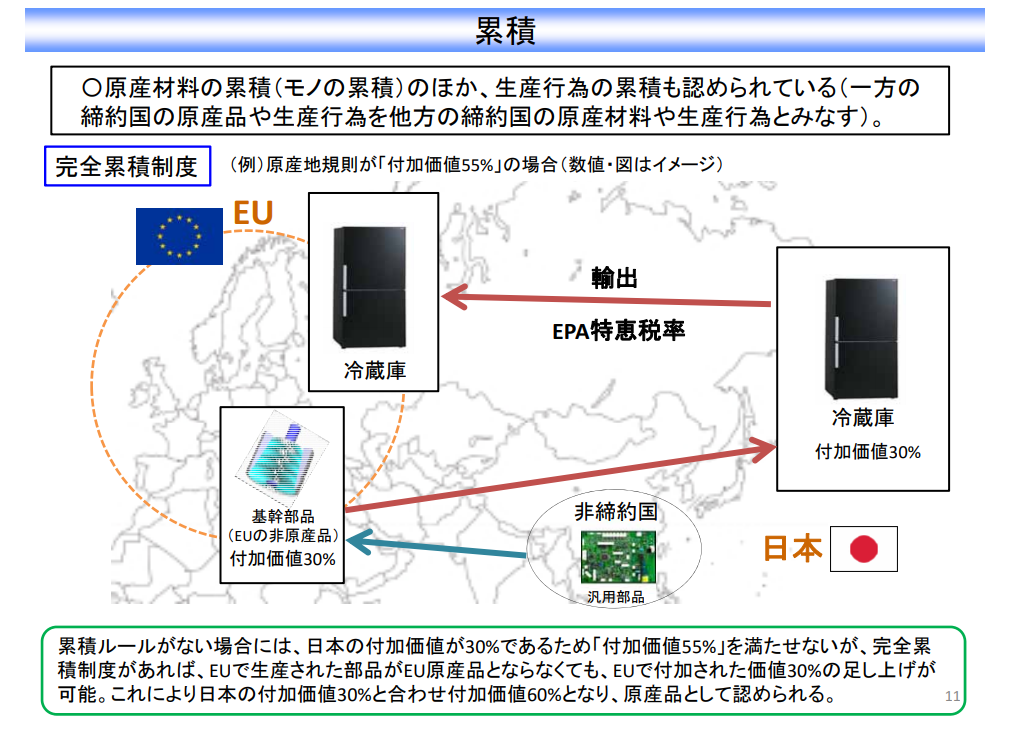

D.累積

「第3.5条に規定する累積」とは日EU・EPA加盟国全体から調達した

原料や部品等を日EU・EPAにおける原産品としてみなす規定であり、

複数の国が絡むサプライチェーンにおいて非常に有益な制度です。

例えば日本がEU加盟国であるフランスから輸入する完成品Aがあり、

その完成品Aの原料Bはフランスがドイツから調達した物であった場合、

ドイツはEU加盟国なのでその原料Bは日本側から日EU・EPA原産材料

とみなされ、原産地規則を満たす事ができます。

日本から見て逆の立場の場合も同様です。

例えば日本産原料Cをフランスに輸出し、フランスでの完成品Dを

ドイツに輸出した場合も日本産原料Cは日EU・EPA加盟国からの

調達という事でドイツ側から原産材料とみなされます。

つまり日EU・EPA加盟国全体から調達した原料であれば、最終製造工程を

行った国以外から調達した原料であっても原産材料とみなされるという

事になります。

(詳しくは累積解説ページをご覧ください。)

また、原料の調達だけではなく「生産行為による付加価値」も累積の

対象となっております。

以下の冷蔵庫の生産例を見ると汎用部品と基幹部品を日EU・EPA締約国

以外で調達しておりますがこのような場合であっても汎用部品から基幹

部品に変える生産行為が日EU・EPA加盟国内で行われている為、この付

加価値の度合いによっては累積の対象となり、日EU・EPA加盟国産品と

して見なされる場合があります。

本事例ではEU加盟国内で行われた汎用部品から基幹部品に変える生産行為

に関わる費用が最終製品の30%分にあたり、更に日本での付加価値30%が

追加されて合計60%の付加価値が日EU・EPA加盟国内で累積として計算す

る事ができます。

この為、冷蔵庫の付加価値基準である55%を超える事となり、当該冷蔵庫

は日EU・EPA原産品としてみなされる事になります。

※根拠条文は協定本文59p

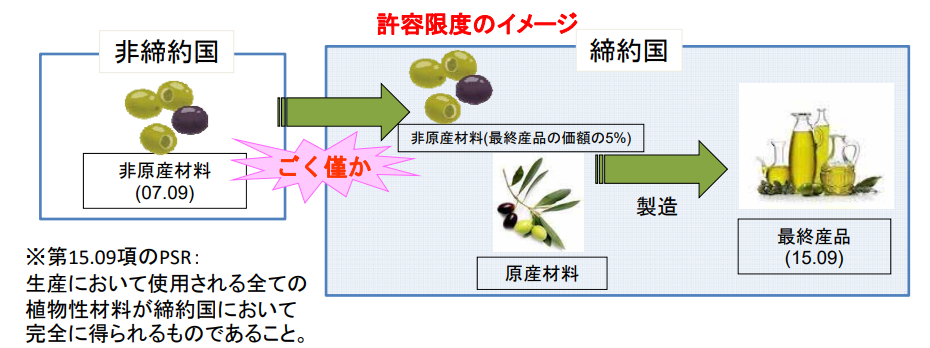

E.協定本文第3.6条に規定する許容限度を適用

「第3.6条 許容限度」とは附属書三Bの品目別分類規則を

満たせない貨物に対する救済規定です。

非原産材料であってもその価格割合が貨物全体の価格から見て

僅かである場合はこれを原産材料と見なす規定です。

「原産地規則は満たせないがどうしても少しだけ非原産材料を使いたい」

という場合に有効で、一般的には僅少の非原産材料と呼びます。

(詳しくは僅少の非原産材料解説ページをご覧ください。)

日EU・EPAにおいて許容限度は以下のように規定されています。

(a)統一システム(※注)の第一類から第四九類まで又は

第六四類から第九七類までの各類に分類される産品については、

全ての非原産材料の価額が当該産品の工場渡しの価額又は本船渡しの価額の

10パーセントを超えないとき。

※注この章において言及する統一システムの関税分類番号は、

2017年1月1日に改正された統一システムに基づくものである。

これはHSコードの頭2桁01から49までの貨物と64から97まで(類)に

分類される貨物の場合、非原産材料を用いて原産地規則を満たさないと

しても、完成品のEX-WORKS価格およびFOB価格の10%以下の場合は

原産材料を使用したものとみなすという救済規定です。

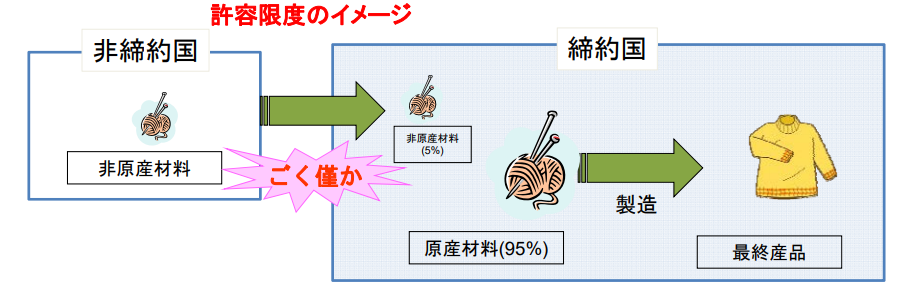

(b)統一システムの第五〇類から第六三類までの各類に分類される産品については、

附属書三A注釈六-から注釈八までに定める許容限度が適用されるとき。

これはHSコードの頭2桁50から63までの貨物に分類される貨物(繊維製品)

の場合は附属書3Aの970Pにある注釈6から8に該当する繊維原料であれば

品目別分類規則を満たさなくても原産品として認められるという事になります。

以下許容限度の注意点です。

2.1の規定は、産品の生産において使用される非原産材料の価額が、

附属書三Bに定める要件において特定される非原産材料の最大価額

(百分率で表示されるもの)を超える場合には、適用しない。3.1の規定は、第3.3条に規定する締約国において

完全に得られる産品については、適用しない。

附属書三Bの規定が産品の生産において使用される材料が

完全に得られる産品であることを要求する場合には、

1及び2の規定を適用する。

※根拠条文は協定本文60p

例1:繊維以外の許容限度規定

以下の例では非原産材料の価格が完成品の僅か5%しかないため

この許容限度の基準を満たし、締約国内での原産品として認められます。

例2:繊維の許容限度規定

繊維製品に対する許容限度の規定は上記の例1とは異なり、附属書3Aの

970Pにある注釈6から8により繊維の材質別に規定がされております。

(当該産品の価額の8%以内/総重量の10%~40%以内)

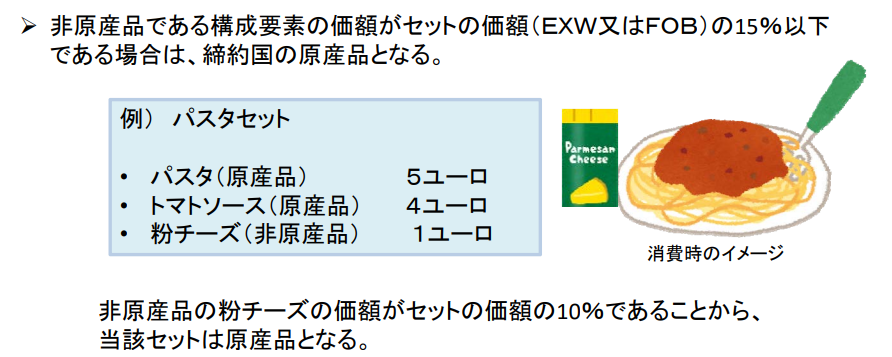

例3:セット品の許容限度規定

複数の種類(複数のHS)の貨物が1セットになっている場合は

基本的に全ての構成要素が原産品である場合に締約国での原産品となりますが

非原産材料の価格がセットのトータル価格の15%以下である場合は

締約国の原産品とみなすことが可能です。

第3.9条 セット

統一システムの解釈に関する通則3及びの規定に従って

関税分類が決定されるセットは、その全ての構成要素が

この章の規定に基づく原産品である場合には、締約国の原産品とする。

セットは原産品である構成要素及び非原産品である構成要素から

成る場合には、非原産品である構成要素の価額が当該セットの

工場渡しの価額又は本船渡しの価額の15パーセントを超えない

ことを条件として、当該セット全体として締約国の原産品とする。

※根拠条文は協定本文63p

注5.場所及び日付

場所及び日付は、これらの情報が文書自体に含まれる場合には、省略することができる。

が作成された場所と作成された日付を記入しますが

書類そのものに記載があれば省略が可能です。

記載要領

上記の点を踏まえて以下のように記述する形になります。

付属書3-Dを使用する場合

※TPP11(CPTPP)及び日EU・EPA原産地規則について【実務編】より

※TPP11(CPTPP)及び日EU・EPA原産地規則について【実務編】より

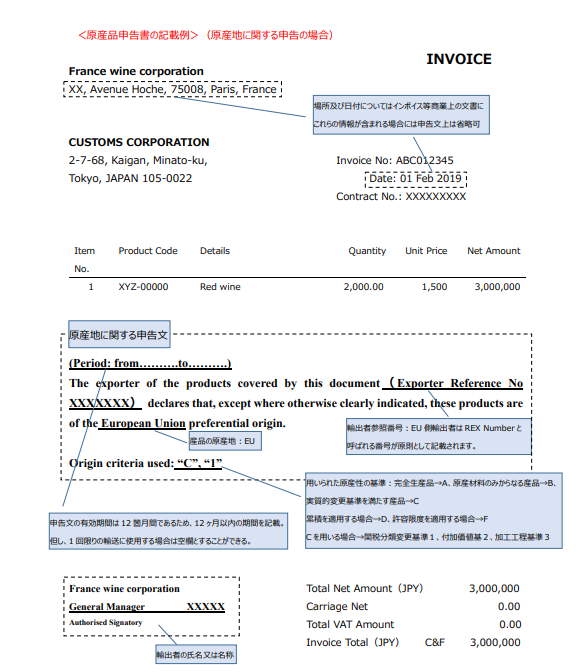

インボイス等に直接原産地に関する申告文を記述する場合

原産品申告書を作成できる輸出者の定義

日EU・EPA 第3.17条1項 「原産地に関する申告」を確認すると原産品申告書を

作成できる者の定義は以下の通りです。

日EU・EPA 第3.17条1項

原産地に関する申告については、産品が原産品であることを示す情報

に基づいて当該産品の輸出者が作成することができる。

この条文を見ると「輸出者」が原産品申告書を作成できるとある為、

「生産者」等はここに含まれるのかどうかが曖昧です。

そこで税関が発行する⽇ EU・EPA ⾃⼰申告及び確認の⼿引き の1P(PDF3P)を

確認すると以下のような解説があります。

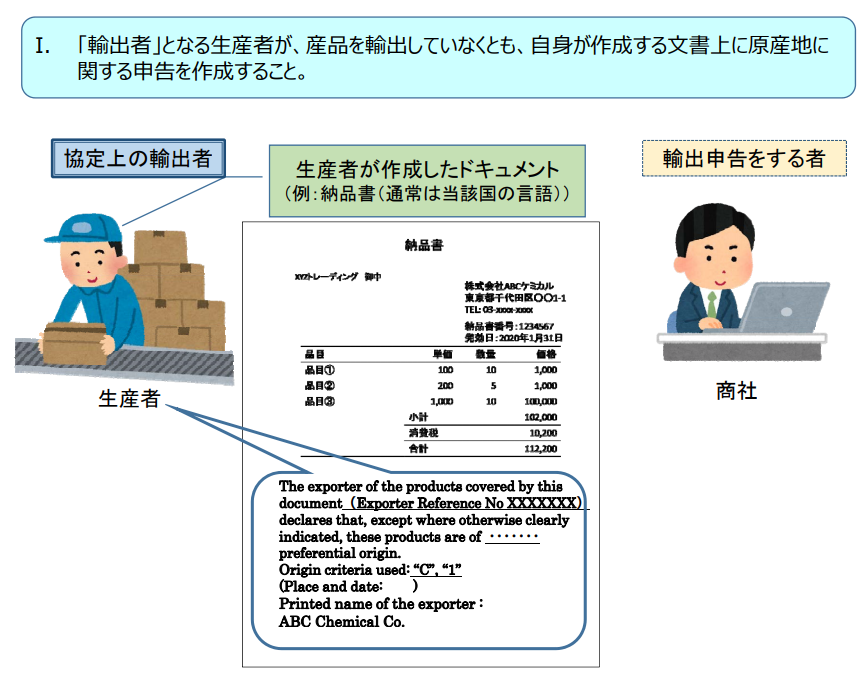

輸出者⾃⼰申告1

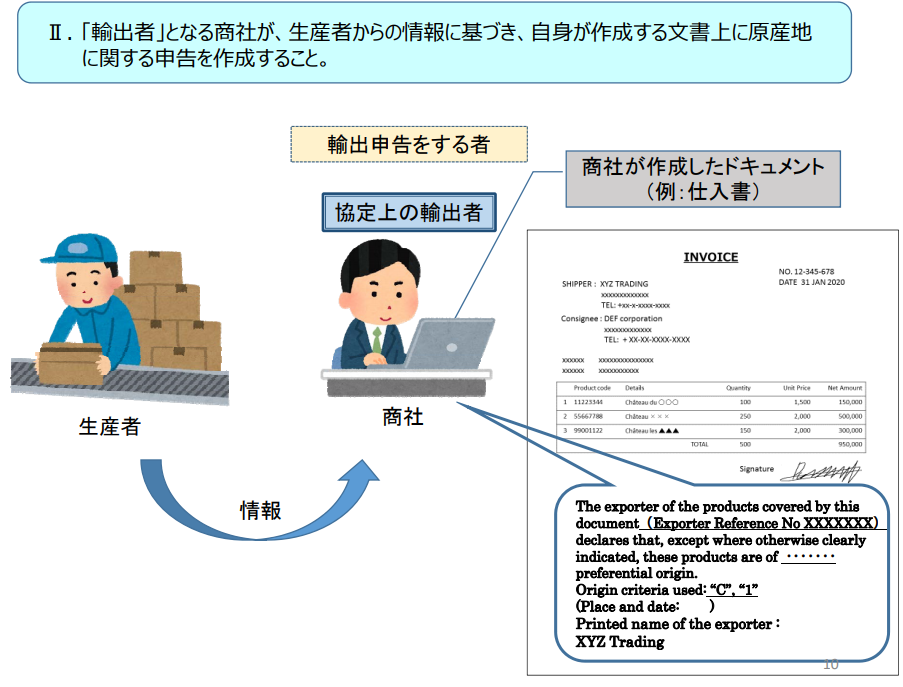

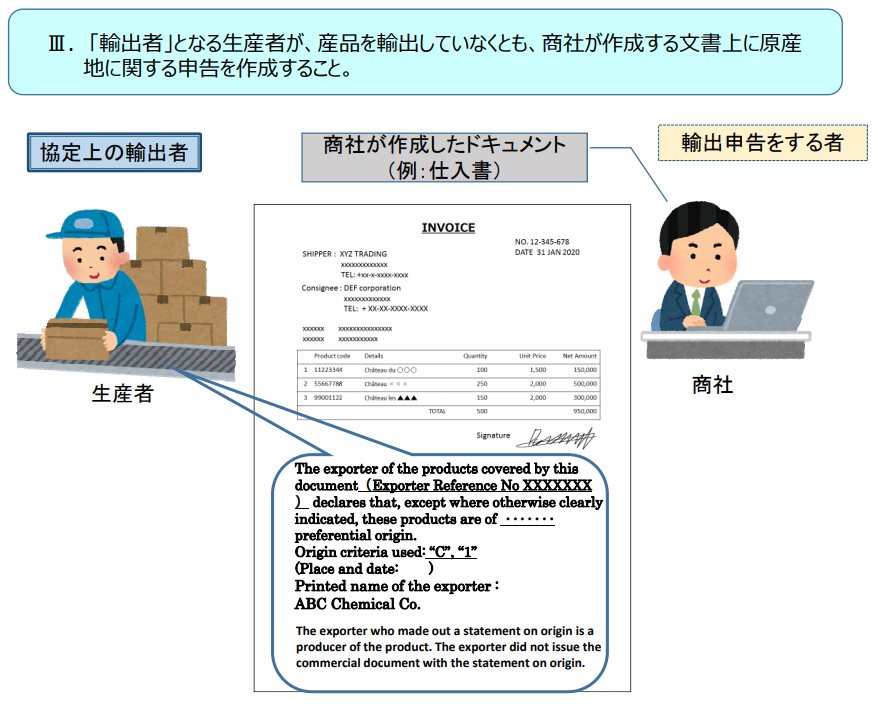

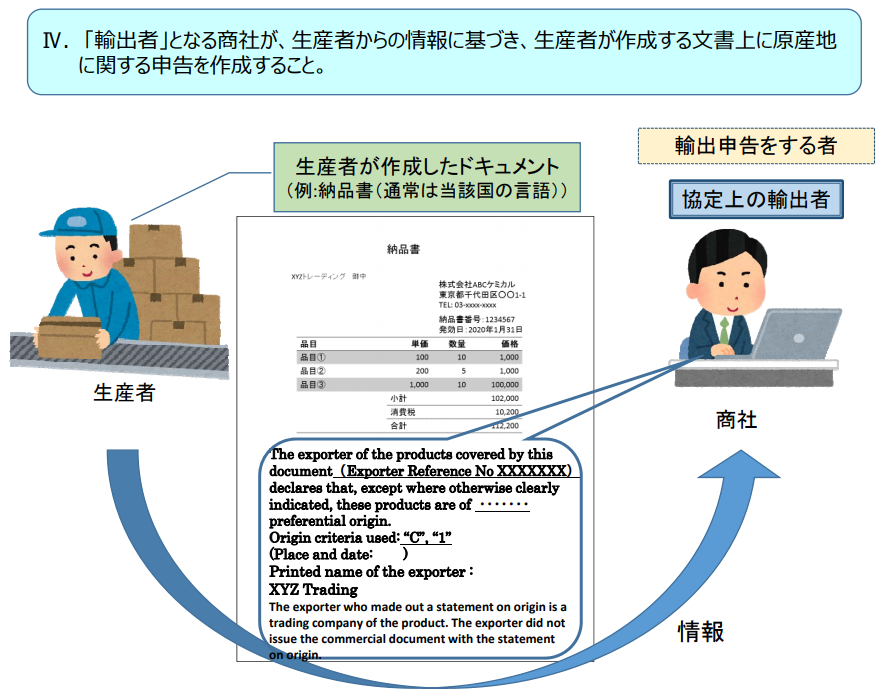

輸⼊者が⽇ EU・EPA 第 3・16 条 2(a)(輸出者⾃⼰申告)により特恵待遇を要求する場合、輸出者⾃⼰申告は、輸出者(同 EPA 上「輸出者」とは「⽣産者」を含む(以下同じ。))が同 EPA 第 3 章(原産地規則及び原産地⼿続)附属書 3-D に規定された原産地に関する申告⽂のうちいずれかの⾔語をインボイスその他の商業上の⽂書上に記載することとなっています。「輸出者」は、⽇ EU・EPA に定める義務を履⾏できる者である限り、産品の輸出に関与し、原産地に関する申告を作成するいかなる者(例えば、⽣産者や商社など)がなり得ます。また当該産品の輸出申告を⾏う者である必要はありません。

⽇ EU・EPA では原産地に関する申告は「輸出者」により作成されることを義務づけていますが、当該申告の作成に使⽤される商業上の⽂書を発⾏する者に関する明確な要件は⼀切規定されていません。

たとえ原産地に関する申告が、他者が作成した⽂書上に作成されたとしても、

産品に関する詳細な説明を提供する義務は「輸出者」が負うことになります。したがって、⽣産者と商社(輸出事業者)の双⽅が輸出締約国内に所在していれば、⽇ EU・EPA では以下のシナリオが適⽤されることが妨げられることはありません。

上記の解説から原産品申告書を作成できる輸出者とは「生産者(メーカー)」「商社」

等も双方が輸出締約国に所在していれば輸出者に該当する事になる為、原産品申告書

を作成する者は必ずしも輸出申告を行う者である必要はありません。

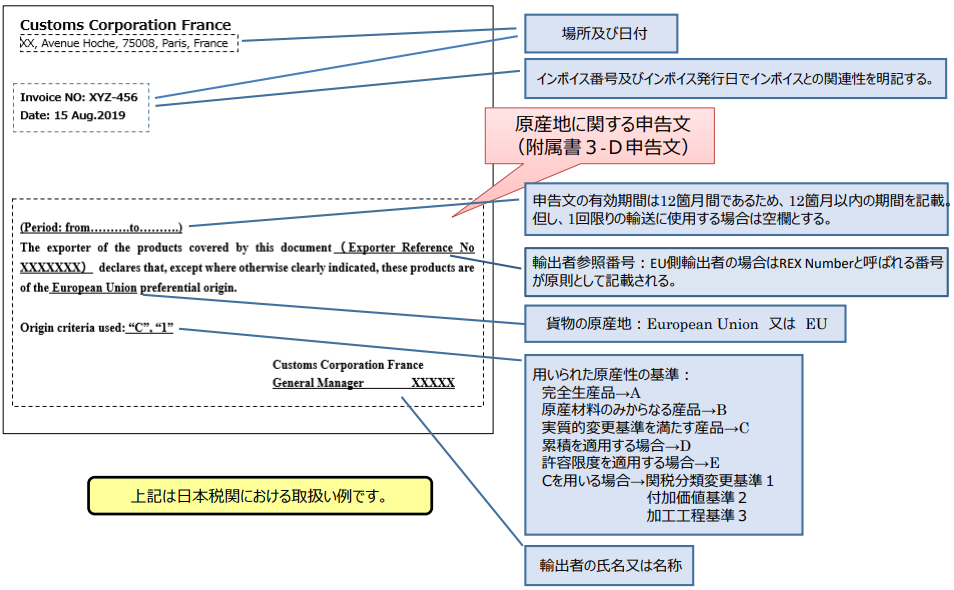

原産品申告を通関書類上に記載する場合

原産品申告書である附属書 3-D を通関書類の一部として提出する以外にも

インボイス等の通関書類上に「原産地に関する申告文」を記載する事により

日EU・EPA原産品である事を証明し、関税削減の恩恵を受ける事も可能です。

インボイスに「原産地に関する申告文」記載した例

「原産地に関する申告文」をインボイスの別添とする例

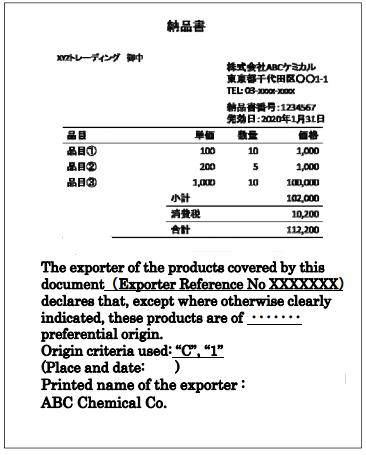

納品書に「原産地に関する申告文」記載した例

※通常は当該国の言語により作成

原産地申告文を他者作成文書に記載する場合

原産品申告書である附属書 3-Dを使用せずに直接通関書類上に「原産地に関する

申告文」を記載する場合はどのような書式での記載が適切なのかが問題になります。

例えば輸出申告を行う商社が作成するインボイスに申告文を記載するケースや

生産者が作成する納品書に申告文を記載するケースなどが考えられます。

この場合、通関書類の作成者と原産地申告文を記入する者が同じ場合や

異なる場合がある為、通関書類に原産地申告文を記載する様々なケースと

これらの記載要領を紹介します。

1.生産者作成文書に生産者自身が申告文を記載

以下の事例は輸出申告をしない「生産者」が作成した書類に「生産者」自身が

「原産地に関する申告文」を記載するケース。

2.輸出申告をする商社作成文書に商社自身が申告文を記載

以下の事例は輸出を行う「商社」が作成した書類に「商社」自身が

「原産地に関する申告文」を記載するケース。

この場合、商社は生産者と密な連携を取り、日EU・EPA上の原産品であるという

ことを確認して商社自身の責任において「原産地に関する申告文」を作成。

3.輸出申告をする商社作成文書に生産者が申告文を記載

以下の事例は輸出を行う「商社」が作成した書類に「生産者」が

「原産地に関する申告文」を記載するケース。

この場合は書類作成者と原産地に関する申告文を記載する者が異なる為、

「原産地に関する申告文」の後に以下の文面を追記する必要があります。

※追記文例

The exporter who made out a statement on origin is a producer

of the product. The exporter did not issue the commercial

document with the statement on origin.

上記追記文の内容は本事例の場合、仕入書上に「原産地に関する申告文」を

記載した者は当該品目の生産者であるが、生産者は仕入書そのものの作成者では

ありませんという意味になります。

4.生産者作成文書に商社が申告文を記載

以下の事例は「生産者」が作成した書類に輸出を行う「商社」が

「原産地に関する申告文」を記載するケース。

この場合は書類作成者と原産地に関する申告文を記載する者が異なる為、

「原産地に関する申告文」の後に以下の文面を追記する必要があります。

※追記文例

The exporter who made out a statement on origin is a trading company of

the product. The exporter did not issue the commercial document with the

statement on origin.

上記追記文の内容は本事例の場合、納品書上に「原産地に関する申告文」を

記載した者は当該品目の商社であるが、商社は仕入書そのものの作成者ではありません

という意味になります。

日EU・EPA運用における意見相違

日EU・EPAは多数の国が加盟国となるメガFTAであり、関税削減においては

非常に利便性の高い制度ではありますが、多くの国による様々な意見により

運営が必ずしも統一的でないという問題点もあります。

例えば以下のような問題点があります。

①生産者(製造者、メーカー)が作成した原産地に関する申告(原産品申告書)が

受領されず、輸出申告を行う者が作成する原産地に関する申告を要求される。

②原産地に関する申告を記載することのできる「商業上の文書」の範囲

③第三国において発行されたインボイスに伴って使用される原産地に関する申告

の取り扱い

上記3点は2019年6月26日に開催された日EU・EPA原産地規則及び税関に関連する

事項に関する専門委員会の第一回会合においてガイドラインが作成されています。

日EU・EPA新ガイドライン(和文/英文)

日EU・EPA新ガイドライン解説書(和文/英文)

本ガイドラインでは上記3点の問題が生じないよう明確な定義があるため、日EU・EPA

を活用して関税削減を行う輸出入者様、製造者様において上記問題が発生した場合は

本ガイドラインを活用して頂ければと思います。

また、EU側の取引先との意見相違がある場合は英語版を送付することにより相手方の

理解を得やすくなるのではと考えます。

①生産者が作成した原産地に関する申告が受領されない問題

協定文に特恵関税率の適用を要求する場合「輸出者によって作成された原産地に関する

申告」が必要と記載されているため、確かに読み方によっては製造者が作成した原産地

に関する申告は受理できないようにも見えますが、新ガイドラインの別添1.【EU税制

関税同盟総局と⽇本税関の間で合意した共通⽂書】において輸出者とは

a) ⽇本⼜は EU のいずれかに所在し、

所在する締約国で課される法的義務を履⾏する者である。

b) 原産品を輸出し、⼜は⽣産する者(原産地に関する申告を作成する者に限る)

である。

つまり協定文にある「輸出者によって作成された原産地に関する申告」というのは

生産者によって作成された申告でもよいと考えられます。

②原産地に関する申告を記載する「商業上の文書」の範囲

新ガイドラインの別添1のQ&AのサブQ3において「商業上の文書」の範囲についての

回答があります。

サブ Q3︓

原産地に関する申告に使⽤される「その他の商業上の⽂書」とは何ですか︖

A︓

何が「商業上の⽂書」であるのか協定上の定義はありませんが、商業取引が記録された

書類と考えられます。したがって、「商業上の⽂書」は、仕⼊書そのもの以外に、プロ

フォーマインボイス、船積書類(パッキングリスト、デリバリーノート)等の各種⽂書

が含まれます。

原産地に関する申告に⽤いられる仕⼊書その他の商業上の⽂書には、原産品について

特定するのに⼗分詳細な説明があることのみが協定上の要件として求められます。

なお、原産品ではない他の産品が同仕⼊書その他の商業上の⽂書に含まれる場合には、

原産品と明確に区別して下さい。

原産地に関する申告は、以下の条件を満たせば、仕⼊書その他の商業上の⽂書以外の

別紙(例えば、⽩紙もしくは企業名のレターヘッド⼊りの⽤紙)に作成することがで

きます。

– 仕⼊書その他の商業上の⽂書から当該別紙との関連が明らかな場合、 または

– 当該別紙から仕⼊書その他の商業上の⽂書との関連が明らかな場合

このような場合には、当該別紙を仕⼊書その他の商業上の⽂書の⼀部とすることができ

ます

上記の取扱いについてはQ1への回答に記載された4つのシナリオにも適⽤されます。

どの書類に原産地に関する申告文を記載するにしてもリファレンス番号等を付記し、

仕入書との関連性を明白にする必要があると考えます。

③第三国において発行されたインボイスに伴う原産地に関する申告

サブ Q2︓

第三国で作成された仕⼊書上に原産地に関する申告を記載することはできますか︖

A︓

輸出者(⽣産者または貿易事業者)が輸出締約国に所在する⼀⽅で仕⼊書を発⾏する

貿易事業者が第三国に設⽴されている場合、第三国の貿易事業者が発⾏する⽂書上に

「輸出者」が原産地に関する申告を作成することは想定されていません。この場合、

原産地に関する申告は、輸出締約国に所在する「輸出者」(サブ Q1で記載したシナ

リオのいずれかに該当するシナリオで、第三国に設⽴された貿易事業者ではなく、

輸出締約国に所在する⽣産者や貿易事業者)により発⾏された商業上の⽂書(例えば、

デリバリーノート)に記載されなければなりません。

また、「輸出者」(サブ Q1で記載したシナリオのうちいずれかのシナリオでの⽣産者

⼜は貿易事業者)によって発⾏された⽂書上に作成された原産地に関する申告に基づく

関税上の特恵待遇の要求は、仕⼊書が第三国において発⾏されたことのみを理由として、

否認されないことに留意して下さい。

保存書類

輸入者は輸入許可の日の翌日から5年間以下の書類を保存。

①輸入者自己申告の場合は、産品が原産品としての資格を得るた

めの要件を満たすことを示すすべての記録。

②輸出者・生産者の自己申告の場合は、その申告書面。

輸出者、生産者は作成の日から4年間以下の書類を保存。

①申告書面の写し、

②産品が原産品としての資格を得るための要件を満たすことを示す

すべての記録。

相手国から原産性の事後確認(検認)

FTA特恵関税を適用した貨物を輸出し、相手国側での関税削減を行った

場合、後日相手国から原産性の事後確認が行われる可能性があります。

これを検認(Verification)と呼びます。

日EU・EPAの場合の検認は日本の機関税関からの問い合わせになります

ので日本語での回答が可能ですが、書面による資料に関しては英文での

提出を要求される事が考えられます。

輸出者が情報開示をしない場合

日EU・EPAによって関税削減の機会があったとしても、製品の製造者等が

企業秘密を理由に原料や製造工程の情報を開示しないケースが多々あり、

関税削減の機会を台無しにしてしまう例が後を絶ちません。

特に「自己証明制度」ではこのような秘密情報を取引先間で共有する必要が

出てくる場面が多くなってしまう為、情報公開を拒まれればの

作成が困難になってしまいます。

日EU・EPAの場合、上記のような問題によって関税削減の機会を

減らさないようにとても有益な対策が規定されております。

税関資料「自己申告制度の利用」81Pを確認すると

以下のような記述がございます。

—————————————————————————-

②日本税関からの原産性の確認への対応

輸出者又は生産者が作成した※を用いて申告した場合には、

輸出者等から必要な情報を入手していただき、それを元に回答してください。

企業秘密等の理由により輸出者等から情報を得られないような事情が

ある場合には、その旨回答してください。

日 EU・EPA においては、輸入者の手配により輸出者又は生産者から

日本税関に対し、直接情報を送付することもできます。

輸出者又は生産者がを作成した場合には、必要に応じて、

日本税関から輸出者等へ情報提供要請を行うことがあります。

※(ANNEX 3-D)

—————————————————————————-

これはつまりを輸出者が作成した場合であっても

輸入者が輸入国税関から原産性の確認を問われた際は

基本的に輸入者が税関に説明する必要がありますが、企業秘密等により

どうしても輸出者から情報の開示が得られない場合は、税関に相談し、

回答を税関が直接輸出者から得る事のできる規定となっております。

この規定があれば貿易取引間での相手方の秘密情報の開示要求をせずとも

税関を通して秘密情報のやりとりができるので、企業秘密を主張して

情報の開示を渋る相手側も納得して協力してくれる可能性が高くなります。

これは日EU・EPAでの規定ですので、日本側が輸出者である場合は

EU側の輸入者に秘密情報を開示せずに、日本側の輸出者が

EU側の税関に直接秘密情報を伝える事も可能とする規定です。

実際の運用には相談が必要になりますので、事前教示制度等を利用して

予めこのような形での関税削減が可能かどうかを確認する必要があります。

事前に確認をせずにこの規定を頼りに輸入してしまうと通関本番で

情報の伝達に不具合が発生した場合に貨物がストップしてしまう可能性も

ありますのでご注意ください。

また、この規定は日EU・EPAのものですが、他のFTA/EPAであっても

税関に事情を説明して間に入ってもらえるよう請願する事によって

柔軟な対応をしてくれるケースもございます。

私自身通関士をしていた際にはやはりこのような問題が多く発生しており

守秘義務を負う通関士にすら情報開示を拒む企業もありました。

このような場合には税関に請願して直接第三者から情報を受けてもらえる

ように手配し、目的を達成したことは何度かございます。

情報開示を拒絶されたといってもすぐにあきらめずに何か解決方法を

税関に相談するというのは非常に有効です。

情報開示に関する特例の根拠条文:日本語

第3章・21条

原産品であるかどうかについての確認

4

輸入者は、輸入締約国の税関当局に対し、関税上の特恵待遇の要求が

※第3章 16条2項(a)に規定する原産地に関する申告に基づくものである

場合において、要求された情報がその全てについて又は一若しくは二

以上のデータの要素に関連して輸出者から直接提供され得るときは、

その旨を通報する。

※第3章 16条2項(a)の規定

産品が原産品であることについての輸出者によって

作成された原産地に関する申告

情報開示に関する特例の根拠条文:英語

ARTICLE 3.21

4. If the claim for preferential tariff treatment was based on a

statement on origin referred to in*subparagraph 2(a) of Article 3.16,

the importer shall inform the customs authority of the importing

Party when the requested information may be provided in full or

in relation to one or more data elements by the exporter directly.

*subparagraph 2(a) of Article 3.16

a statement on origin that the product is originating made out by

the exporter

日EU・EPA関税率の推移を見る

日本側関税率とカウント方法

日EU・EPAによって恩恵を得られる関税率は譲許表で確認します。

以下の譲許表にHSコード別に関税率が記載されております。

-日本側譲許表1から14類まで

-日本側譲許表15類以降

⽇本の譲許表については、発効時から翌年 3 ⽉ 31 ⽇までが「1 年⽬」、

その後の各年は毎年 4 ⽉ 1 ⽇に始まります。

EU側関税率とカウント方法

日本からEU加盟国に輸出する場合の相手国側の関税率は

EU側譲許表にHSコード別に関税率が記載されております。

EUの譲許表については、発効時から 12 カ⽉間を「1 年⽬」、

その後の各年は、前年の終了後の 12 カ⽉間となります。

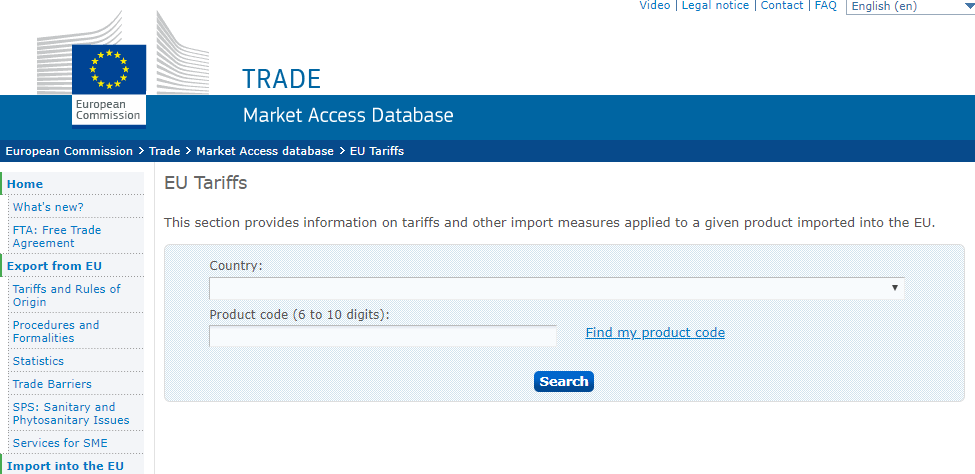

EU側の関税率を調べる

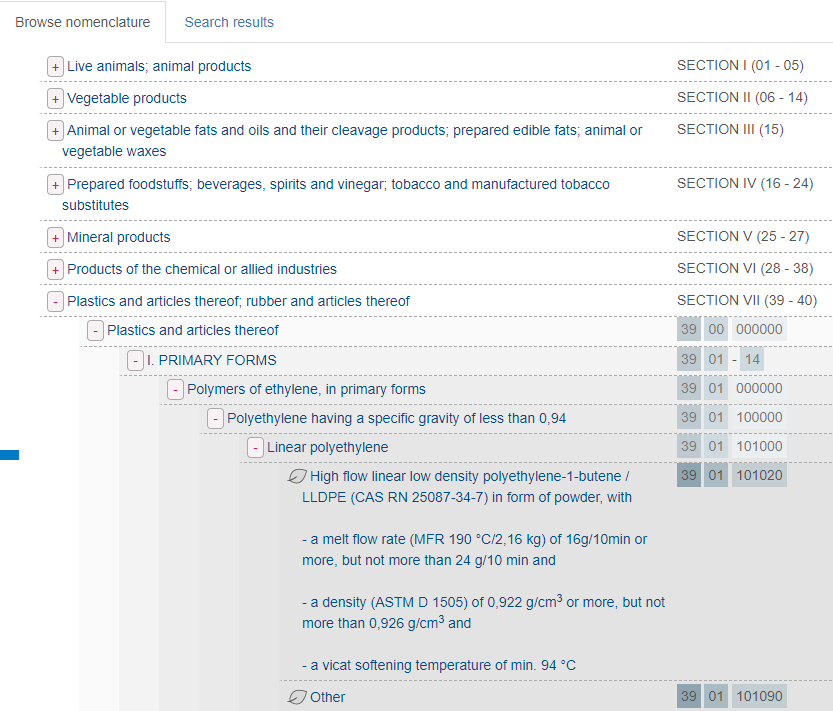

EUが提供するシステムThe Market Access Database(EUTariffs)では

EU側での協定関税率だけでなく原産国を指定すればその国に対して

適用しうる特恵関税率と協定名等を表示してくれます。

例えば日本産の貨物を輸出する場合にEU側で日EU・EPA関税率が

適用できるかどうかも一目でわかります。

検索画面は以下のようになっております。

Countryの欄に原産地規則上原産国とされる国名を指定し

下段のフォームにはHSコードを6桁から10桁で入力します。

EU側のHSコードが不明な場合

HSコードは頭6桁までは全世界共通となっておりますが残り4桁はEU側で

独自に設定しているものとなりますので日本で申告する際に使用するHSコード

とは異なりますので注意が必要です。

HSコードの頭6桁は把握しているが、EU側で使用する残り4桁が不明な場合は

検索画面にある”Find my product code”のリンクをクリックし、以下の画面から

EU側でのHSコードを検索する事が可能です。

画面右側SECTIONの部分のカッコ内の数字がHSの頭2桁(類)を表します。

HSコードの頭6桁まで判明している場合は上記のように該当項目を探しながら

最終的に10桁まで掘り下げていく事が可能です。

EU側での関税率一覧

EU側でのHSコード全桁を特定し、検索を実行すると以下の画面が表示されます。

最初の検索画面で原産国をJapanと指定しているので日本産の貨物に適用

されうる関税率の一覧が表示されます。

日本産の貨物であっても日EU・EPAを適用しない一般貨物であれば

OriginがAny CountryでMeasure TypeはThird country dutyの欄を確認します。

これはEU以外の国から輸入する一般的な貨物に課される関税率の

事で、この場合は関税率6.5%が課されるという事になります。

また、4段目にあるOriginがJapanでMeasureTypeがTariff preferenceとあるのが

日EU・EPAの特恵関税率を表しております。

更に右側のEU Lawの欄の番号のリンクをクリックするとその関税率となる

法的根拠を表示するページへ移動する事が可能です。

※本記事は税関による日EU・EPA解説スライド、

「自己申告制度」利用の手引きを参考にして作成されました。

※

※

細かく事例を使って説明して下さり、大変助かりました。ありがとうございます。

コメントありがとうございます。

今後もお役に立てるよう精進して参りますので今後ともよろしくお願いいたします。

こんばんは。

大変わかりやすい記事助かります。

一点質問なのですが輸出者が申告した際に保管すべき書類に原産性を示す書類とありますが、これは商工会議所で発行される原産地証明書でも良いのでしょうか。

コメントありがとうございます。

日EU・EPAにおきましては自己証明方式を採用しておりますので、

基本的に商工会議所の発行する原産地証明書は意味を持たない事になります。

ここでいう保管すべき書類とは

例えば総部品表、製造工程フロー図、生産指図書、計算ワークシート等、

実質的な取引に用いる資料が該当します。

「原産性を判断するための基本的考え方と整えるべき保存書類の例示」という経済産業省発行の

資料がわかりやすいのでリンクをはっておきます。

引き続きご不明な点等ございましたらご連絡ください。

日EU・EPA原産品申告書記入例(英語等全言語)

最終更新日2019年9月24日 By 河副太智

を拝見させていただきメールさせていただいております。

詳細でわかりやすい記事をありがとうございます。

下記をご教示お願いします。

1.製品をVAルール(積み上げ方式、控除方式)で判定する際に構成部品の原産地判定にcc、CTH、CTSHを使ってよいのでしょうか。

その際、部品の購入単価を100%計算に入れてよいのでしょうか。

例えばその部品の原材料の鉄鋼は他国からの輸入である場合。

2.経済産業省発行の「原産性を判断するための基本的考え方と整えるべき保存書類の例示」という資料の16ページにある「CTCルールとVAルールの両方を同時に満たす必要がある場合」とは上記1のことでしょうか。または別の意味がありますか。

3.CC、CTH、CTSHいづれで判定しても同じでよろしいでしょうか。

CCの詳細の頁で「今回のようなHSコードの類(CHAPTER)の変更が必要という事は指定された加工の条件が一番厳しいという事になります。」という記載があったのですが厳しいと何が違ってくるのでしょうか。原産地の判定はどれで判定しても同等という理解でよろしいでしょうか。

4.実例として確認させてください。

CHT方式にて下記分類でよろしいでしょうか。

ねじ HSコード7326(その他の鉄鋼製品)

⇒7318(ねじ)

板金部品※ HSコード7326(その他の鉄鋼製品)

⇒8307(鉄鋼製のもの)

※製品を覆う外殻を構成するもの(側板、天板、底板他)

このような細かい問い合わせで申し訳ありませんが

よろしくお願いします。

お問い合わせありがとうございます。

ブログの方にコメントとして投稿して頂きましたが、正確に返答する為にメールにて直接回答させて頂きます。

河副さん

はじめまして。

色々と参考にさせていただいております。

今回初めて海外との取引を行う予定で、輸出者である先方も初めてという

素人同士の取引になります。

先方にインボイス上での申告を依頼する予定なのですが、REX Numberを空欄に

すると何かしらの不利益を被る可能性はあるのでしょうか?

日本から輸出する場合の私たちだと、空欄でも良いという情報を見つけられた

のですが、海外からの輸出で先方が作成する場合だとどうなのかと思いました。

そもそも海外取引をする為には、先方はREX Numberの取得が必須なのでしょうか?

それとも、日本のNACCS利用者コードのような任意のものですか?

先方に、こうやって作成するんですよという見本の提示の為に、ご教授いただ

ければと思いました。

お忙しいところ誠に恐縮ではございますが、ご回答いただければ幸いです。