実質的変更基準の内の一つに付加価値基準があります。

何度かその理論を紹介させていただきましたが

なかなかイメージしづらい規則である事から、

もう少し具体的な説明をさせていただこうと思います。

税関セミナースライドでも付加価値基準に関しては多くの解説がありますが

特に詳しく、わかりやすく解説されたものがありましたので

こちらを中心に紹介していこうと思います。

※一般特恵関税原産地基準の税関セミナースライド32Pからの内容です。

目次

付加価値基準(VA)とは

産品の製造工程において付加される価値が、

要求される条件を満たした国を原産地とする という基準

例えば、「産品の価値のうち、全体の60%以上 の価値が

X国で付加されたら、X国を原産地と みなす」という考え方

上記の意味を実務的に解説すると以下のようになります。

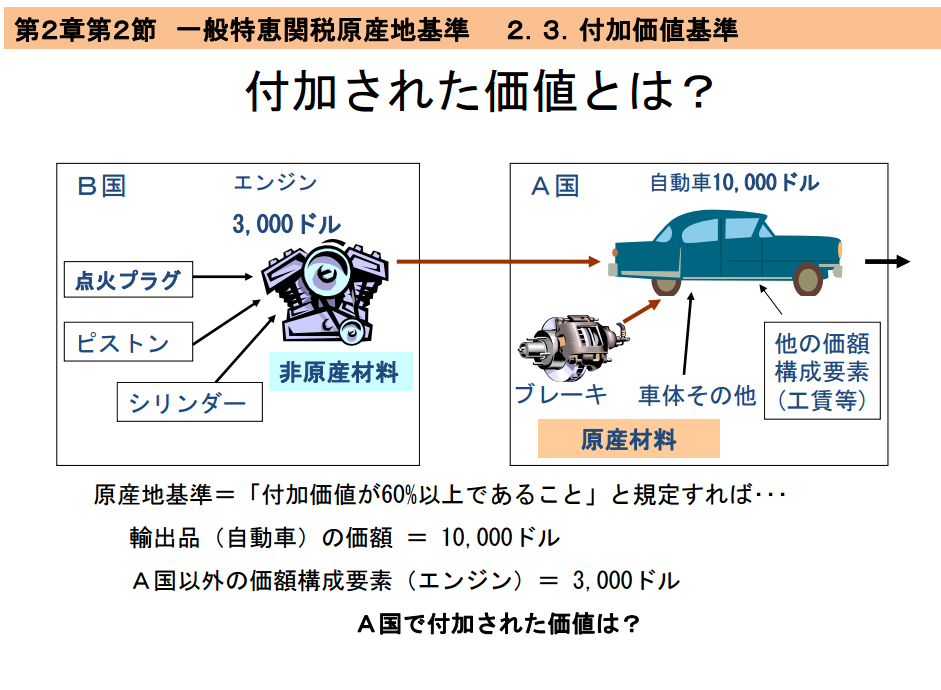

1.A国で製造された車を輸入する

2.その車のエンジンはB国からの輸入品である

3.なので原産国はA国としても良いのかと疑問が出る

4.曖昧な国籍の車の原産国を判断する必要がある

5.A国からの車のHSコードを基に品目別分類規則を確認する

6.すると付加価値基準60%以上とあった(例)

7.完成品の車の価格と輸入品のエンジンの価格を比較

8.A国でのエンジン以外の付加価値が60%を超えている

9.この場合はA国の原産品として認められると判断する

という流れになります。

この流れを理解しつつ以下のスライドをご覧ください。

A国で完成した車が10,000ドル

B国で作られ、A国に輸入され、車に組み込まれたエンジンが3,000ドル

A国での付加価値基準の算出方法は以下になります。

10,000(車) - 3,000(エンジン) = 7,000(付加価値)

7,000(付加価値) ÷ 10,000(車) = 0.7

0.7 × 100 = 70%

これによりこの国籍の曖昧な車はA国産と認められます。

※付加価値基準の基準は一般特恵、FTA/EPAによって変わります

これが付加価値基準の原則ですが

もう少し様々な要件を考慮するパターンもあります

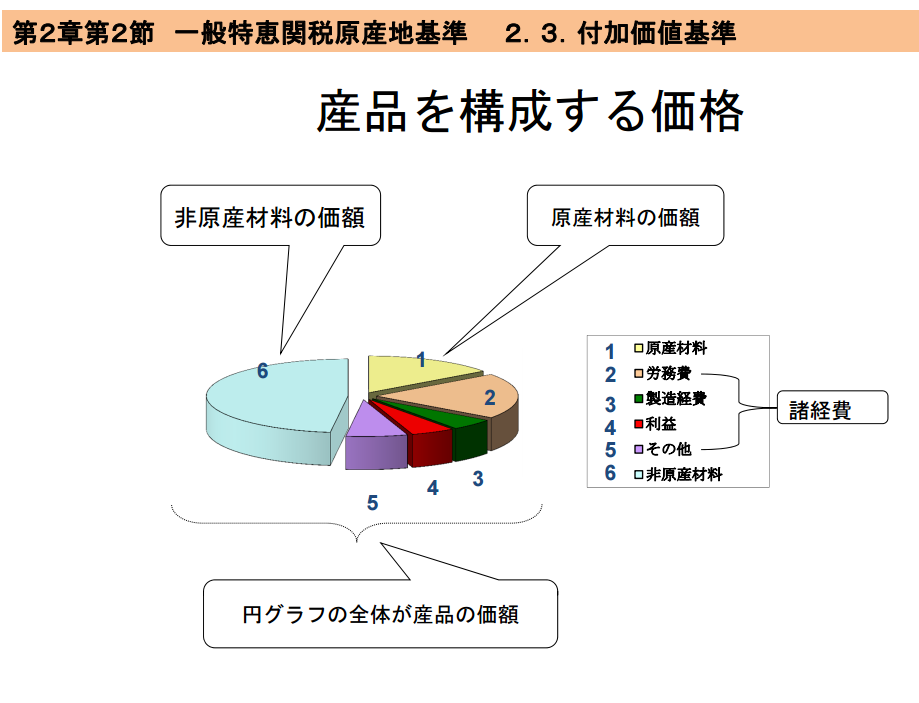

産品を構成する価格

上記のグラフを見ると非原産材料とそれ以外の物が明確にわかります。

円グラフは産品の合計金額となり

1~5の部分はその産品の生産国で付加された価値

6は第三国から輸入した原料等である非原産材料の価格です。

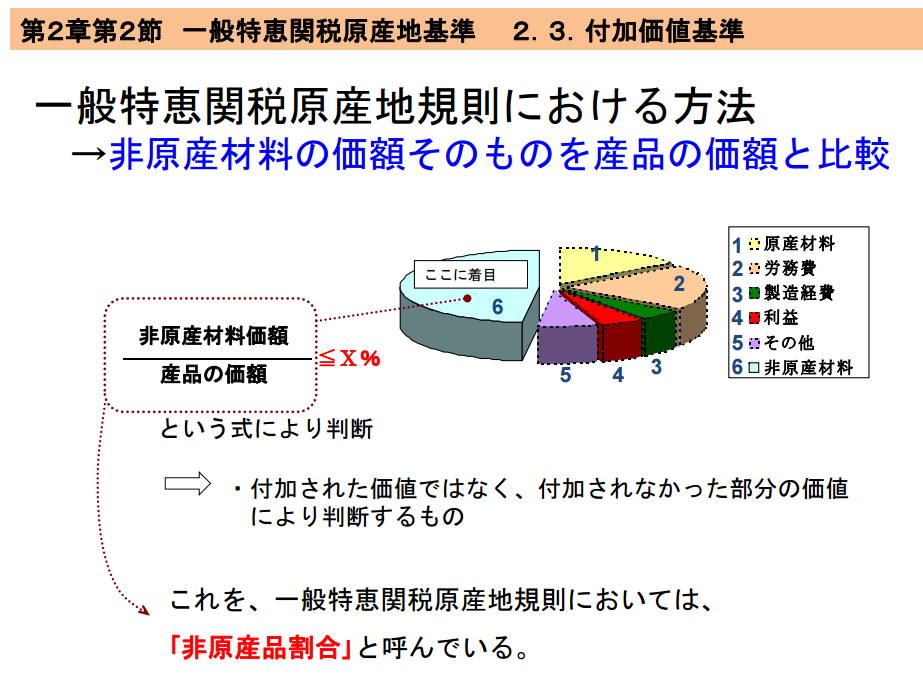

一般特恵関税原産地規則では

「非原産材料の価額を直接用いる方法」が採用されておりますので

この非原産材料の価格がいくらなのかを判別する事が重要です。

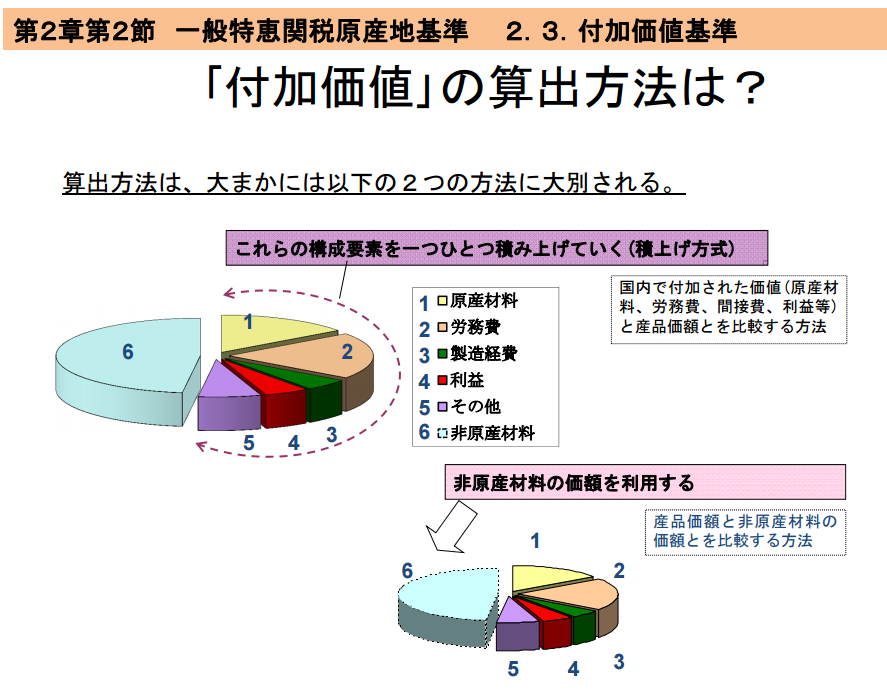

付加価値の算出方法

非原産材料の価格の算出方法は

「積み上げ方式」と「非原産材料の価格を利用する方式」の

2つがあります。

積み上げ方式

※一般特恵関税原産地基準の税関セミナースライド36Pからの引用

積み上げ方式という考え方ですと

上記図の中にある1から5の費用は製造国にて付加された価値ですので

製品価格からこの部分を引けば非原産材料の価格が出てきます。

このような積み上げ方式は非原産材料が多くの国から来ていたり、

何かしらの理由で非原産材料の正確な情報が得られない時に有効です。

非原産材料の価格を利用する方式

※一般特恵関税原産地基準の税関セミナースライド37Pからの引用

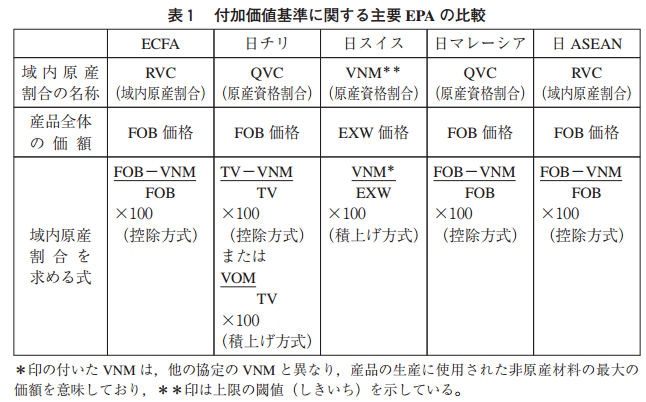

各国による付加価値基準計算の違い

付加価値基準の考え方は一般特恵、FTA/EPAによって変わります。

以下にいくつかのFTA/EPAの付加価値基準の例を挙げます

福岡大学研究推進部 論文

EPA 原産地規則と日本企業の活用 :

日・ASEAN 包括的経済連携協定とECFA を中心としてから引用

国や協定内容によって基準が微妙に変わりますので

様々な計算方法に慣れておくと良いでしょう。

インコタームズ

産品のインコタームズについて解説します。

付加価値基準の計算の基準に

完成品の価格、非原産材料の価格を基に計算する必要がありますが

この価格はどの時点の物なのか、

送料や保険は含むのかなどの判断に迷う事が多々あります。

これを間違えてしまうと計算が狂ってしまい

意図しない結果を招く可能性がありますので十分ご注意ください。

価格の原則 1.完成品の価格は原則FOB

付加価値基準総論1で紹介した計算式に完成品の価格があります。

この記事の例で紹介したのはA国で完成した車(10,000ドル)の事です。

この10,000ドルはFOB(特恵受益国の輸出港における本船甲板渡し価格)

となります。

価格の原則 2.非原産品の原料価格は原則CIF

第三国から調達した製品の原料は

貨物のFOB価格 + 運賃 + 保険 の合計額が

計算の基礎になります。

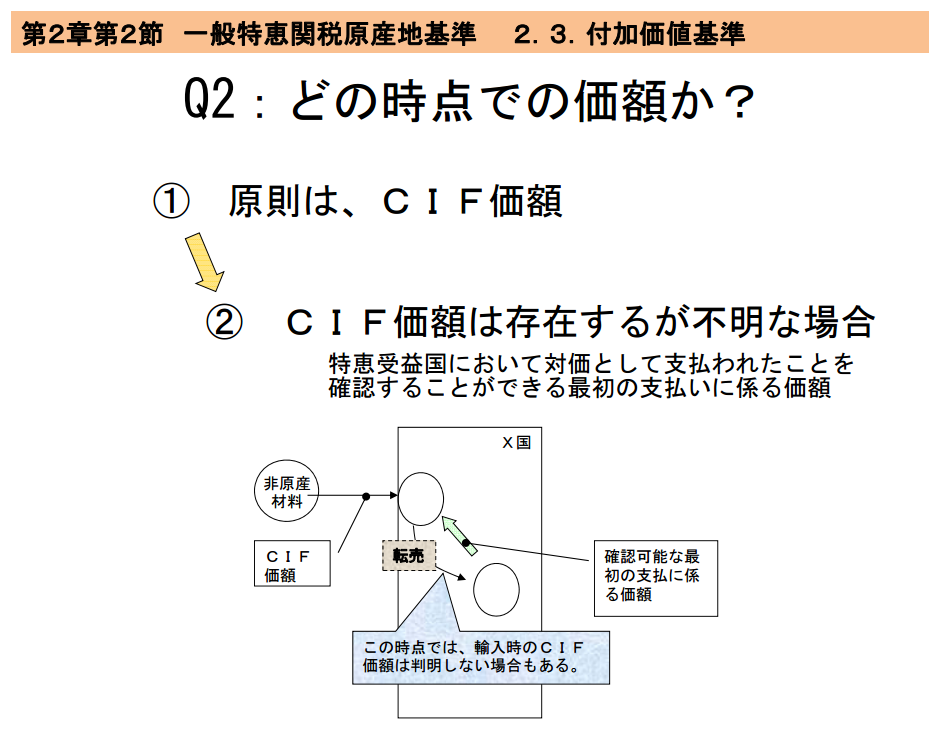

価格の原則 3.非原産品のCIFが不明なら仲介者利益込みの価格

第三国から調達した製品の原料価格は原則CIFですが

この調達を行った仲介者がいる場合、この仲介者が利益を乗せる為、

正確なCIF価格を知る事が出来ない場合があります。

その場合は残念ですがその仲介者の利益込みの金額をCIF価格として

算出する必要があります。

上記の例ではX国が特恵受益国で非原産材料を第三国から仕入れており、

仕入れと製造者の間に転売を行う仲介者がいるパターンです。

このケースでは仲介者に支払った価格をCIF価格としており、

仲介者が実際に支払った非原産材料への対価であるCIF価格は

不明となっております。

トレーシング

トレーシングについて解説します。

特恵受益国で生産された貨物であって、

その1次材料も同じく特恵受益国で生産されており、

その原料の2次材料が第三国から仕入れたものであっても

実質的変更基準を満たして1次材料になっていれば

特恵受益国の生産品として認められると前回の記事で説明しました。

では2次製品の原料が実質的変更基準を満たしていなかったら

完全に非原産材料としてカウントされるのでしょうか?

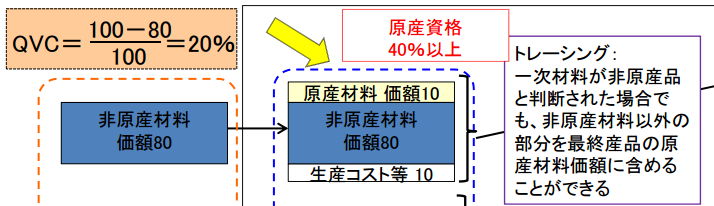

まずは以下の図をご覧ください。

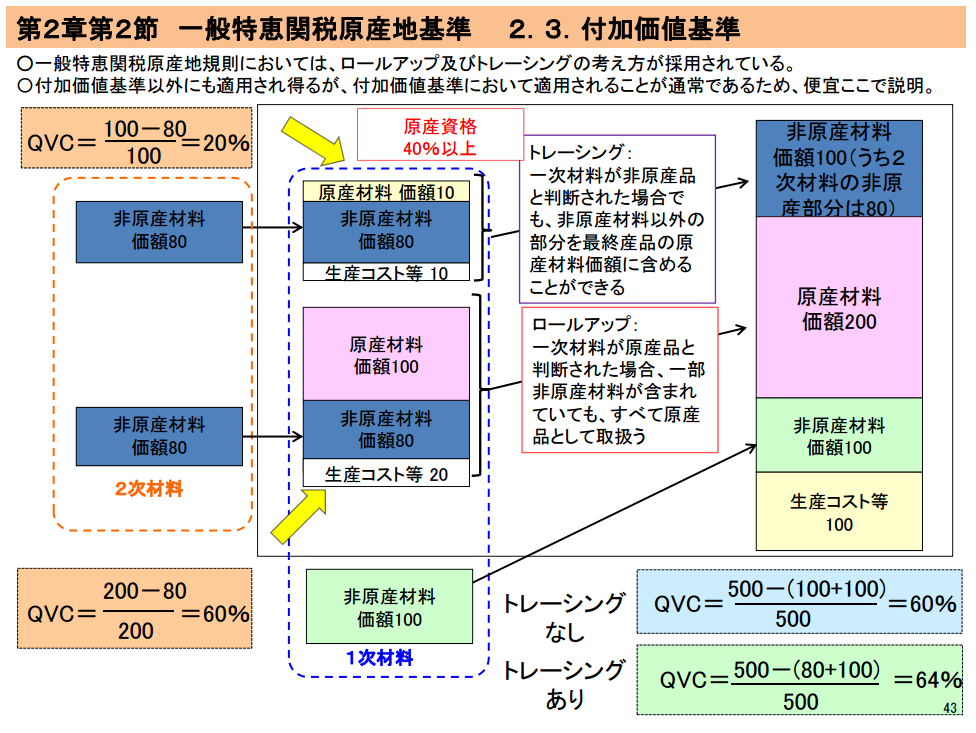

※税関セミナースライド43Pより引用

上記図の左側下の赤点線で囲まれた部分にある

非原産材料価格80というのは2次製品で矢印の先(特恵受益国)に移動して

原産材料の価格10が付加され、更に生産コスト10が付加され、価格100の

1次製品となりました(大部分を非原産材料の2次製品で構成されている)

これによりトータル価格は100となりますが、100の内80は非原産材料で

20だけが特恵受益国での付加となりますので、

原産地資格割合(QVC)を計算すると20%しかありませんので

この1次製品は特恵受益国の原産品としては認められない事になります。

しかし、これに対する救済規定がトレーシングという物です。

この救済規定を使用すると1次製品に付加された

原産材料の10と生産コストの10だけを1次製品から切り離して

特恵受益国の生産品としての計算が可能となります。

僅かな違いではありますが

最終的な付加価値基準の計算に差が出てきます。

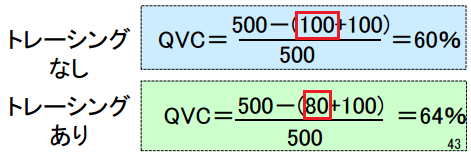

以下の例は最終製品のFOB価格が500として

非原産材料100と上記で説明した非原産材料100(トレーシングで80)を

使用した付加価値基準の計算式です。

トレーシング無しだと非原産材料の一部が100になっている部分が

トレーシング有りだと非原産材料の一部が80になっております。

それにより最終的な原産資格割合が60%か64%かで変わります。

トレーシングの使い方を知らないと僅かな差で

原産品として認められないケースなども出てしまうかもしれませんので

ご注意ください。

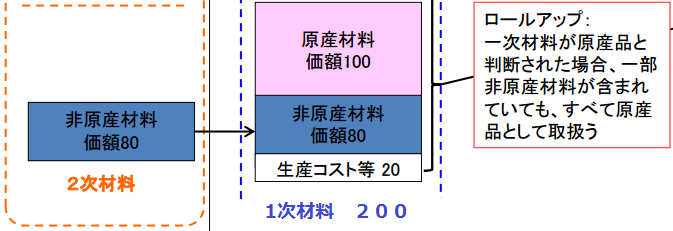

ロールアップ

ロールアップについて解説します。

特恵受益国で生産された貨物であって、

その1次材料も同じく特恵受益国で生産されており、

その原料の2次材料が第三国から仕入れたものであっても

実質的変更基準を満たして1次材料になっていれば

特恵受益国の生産品として認められると前回の記事で説明しました。

以下の例を見ると赤い点線で囲まれた2次材料が価格80であり、

矢印の先の特恵受益国に移動し、

特恵受益国の原産材料100と生産コスト20と組み合わせ

青い点線内の価格200の「1次材料」が完成します。

1次材料の価格200に対し非原産材料の2次材料は80となり

QVC(原産資格割合)は60%となりますので、

この1次材料はロールアップの規定を使用し、

2次材料の80をも特恵受益国の原産品として認めるという事になります。

特恵受益国での原産品の製造の際に考えなければならないのは、

1次材料がその特恵受益国の原産であっても2次材料が

第三国の材料を使用しているのであればそちらも考慮して

計算しなければならないという事です。

2次材料の出どころを突き止めるというのはかなり難しいかもしれませんが

このような考え方があるという事をご理解頂ければと思います。

図解トレーシングとロールアップ

トレーシングとロールアップ2つをまとめた図を紹介します。

ごちゃごちゃしているのでこの図を見ただけでは理解に苦しむでしょう。

そこで過去の記事トレーシングについてとロールアップについての

2記事は上記の図を分解して解説しておりますので、

この2記事をまだご覧になっていない方はまずこれらをご覧ください。

この図が表している製造工程は以下のようになります。

1.黒枠部分が特恵受益国での生産過程である。

2.1次材料として第三国の原料を使用したものが$100(緑)

3.2次材料として第三国の原料を使用したものが$80と$80の2種類ある(青)

4.2次材料の一つは特恵受益国での付加価値が$10と$10で$100となる

5.2次材料の一つは特恵受益国での付加価値が$100と$20で$200となる

6.最後に特恵受益国でもう一度生産コスト$100が付加される

7.最終的な生産品の価格は$500となる(FOB)

上記の流れで4.の2次材料に関してはトレーシング有無によっては

$80として計算するか$100として計算するかによって合計の

非原産材料の価格が変わり、原産資格割合も60%か64%で変わります。

これを説明しているのが上記の図です。

ちょっとややこしいのですが是非マスターしてください。

僅かな差ではありますがこれによって非原産品が原産品と認められれば

結果の違いは果てしなく大きくなるでしょう。

コメントを残す