特恵受益国にて付加された価値(利益や労務費等)や

非原産材料に含まれる原産材料等(トレーシングという救済規定)の価格は

何かしらの形で証明する必要があります。

証明するために定められた方法はございませんが

一般的に以下のようなもので付加価値の金額を証明します。

1.生産したメーカーによる誓約書

2.伝票

3.インボイス

4.契約書

5.請求書

6.支払記録等

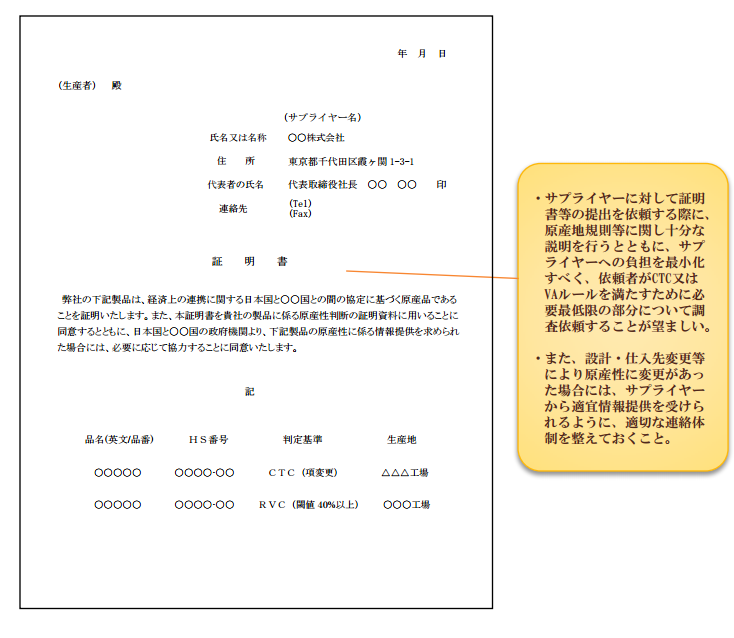

誓約書で証明する場合には、誓約書の作成年月日、

非原産材料の供給先名、製造者の氏名又は名称、住所、

非原産材料を特定できる情報、

原産材料、利益・労務費等の価格についてそれぞれ記載する必要がございます。

誓約書の例は以下のようになります。

上記のような方法によって原産材料を証明する証拠があれば

付加価値基準を満たすかどうかの場面での証明になります。

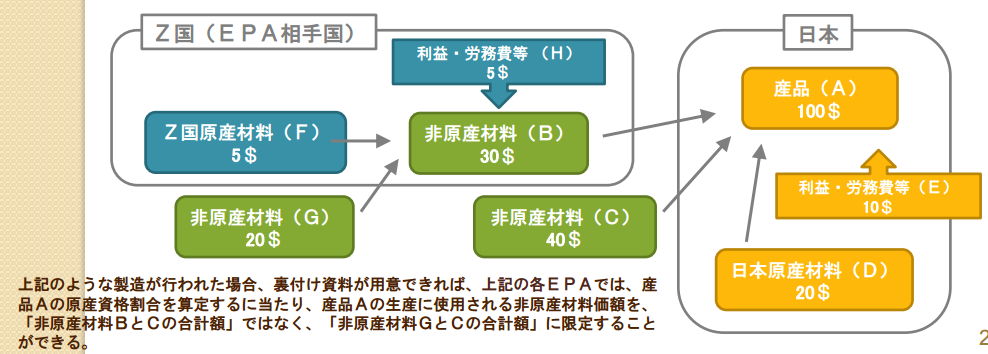

以下の図はトレーシングという救済規定が使えるFTA/EPAのケースです。

上記の例は最終製品の完成が日本で

一次原料の供給元はFTA/EPA加盟国となっているが

一部一次原料と二次原料が特恵受益国ではないパターンです。

通常は非原産材料のBとCは当然非原産材料の価格としてVAにて

計算されますがH(利益、労務費)やF(特恵受益国の原産材料)を

先ほどの方法で証明できれば、非原産材料はGとCだけに限定でき

VAの計算式による原産品の部分を増やすことができます。

(トレーシングが適用できる場合)

原産性を証明する方法は税関当局が納得できるものであれば

上記で紹介した物以外も使えると思いますので

他に良い方法があれば原産地調査官等に相談する事をお勧めします。

コメントを残す