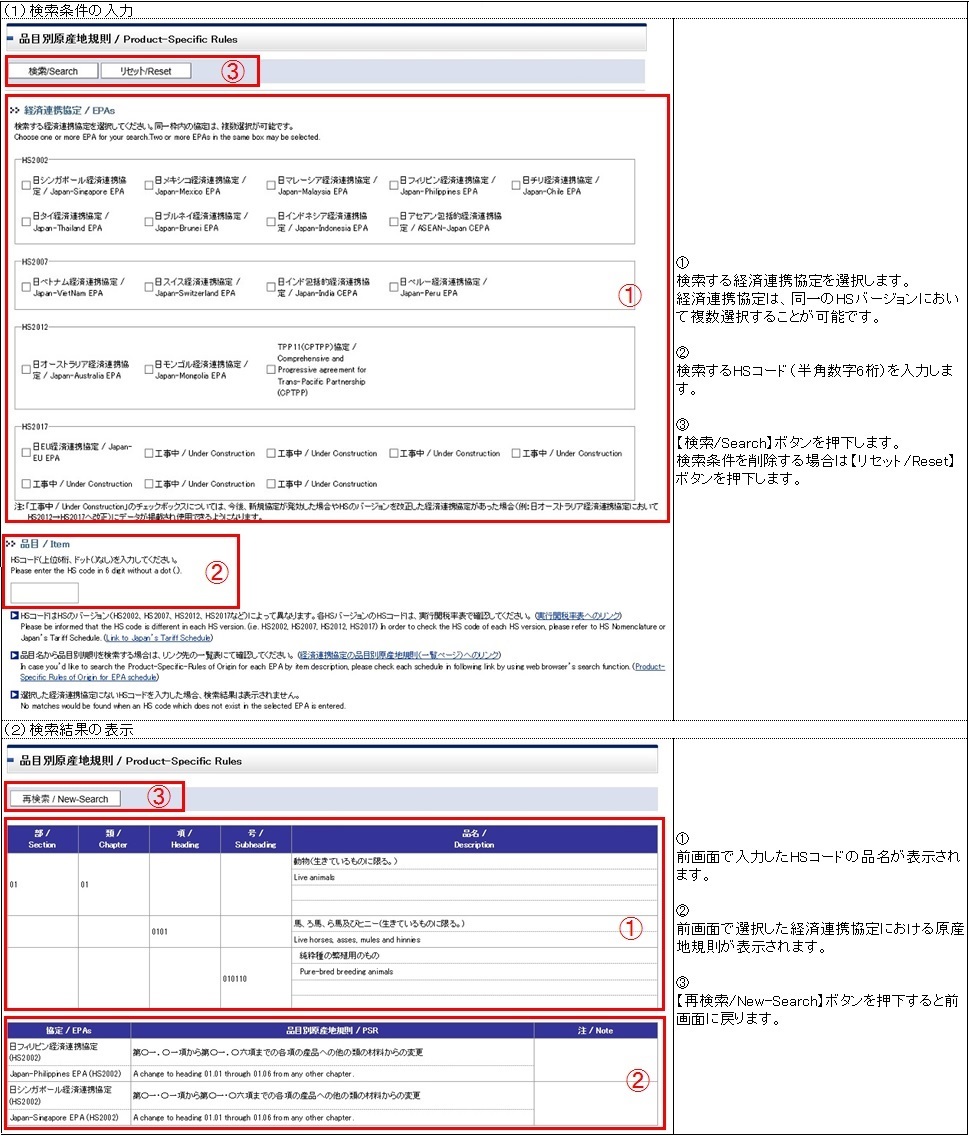

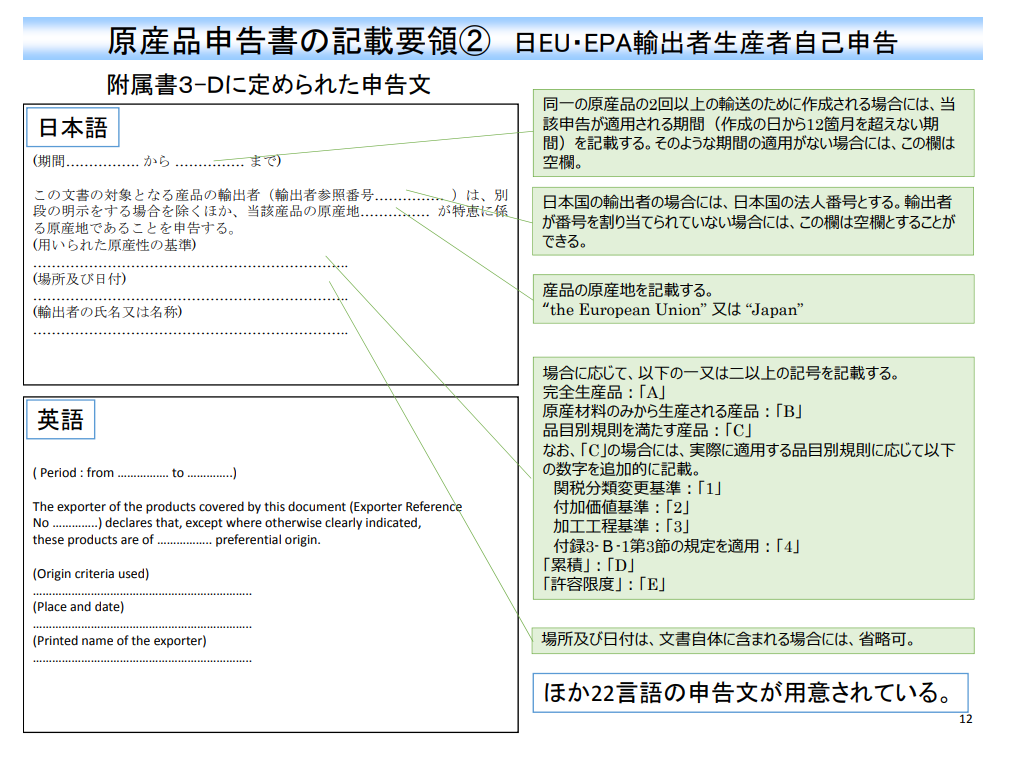

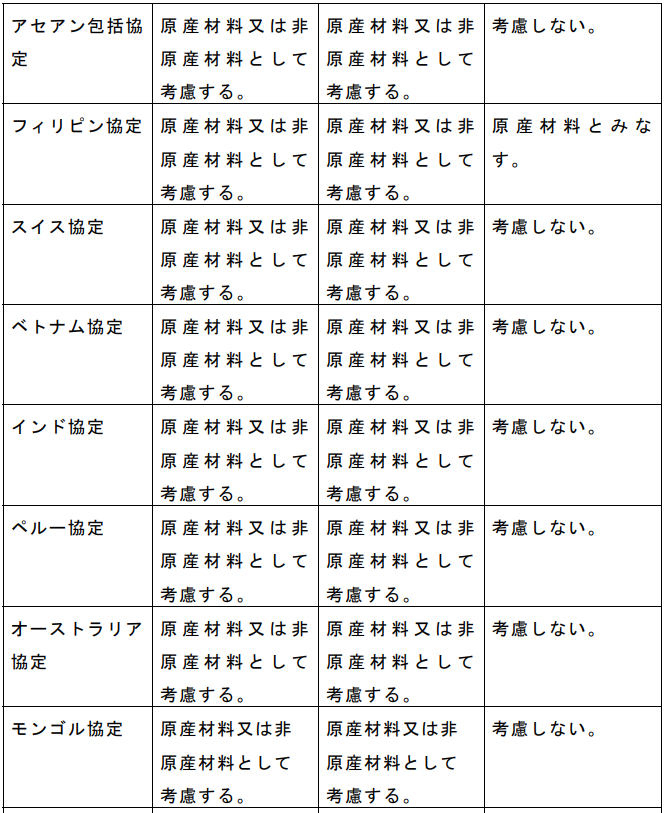

協定別付加価値基準(VA)計算式一覧

付加価値基準の計算方法は各協定によって計算式が異なりますので

取引相手が変わるなどして適用するFTA/EPAの協定が変わる場合は必ず

適用する協定が定める付加価値基準の計算式を確認して、

該当製品が原産地規則を満たすかどうかを確実に把握する必要があります。

付加価値基準の計算式を確認する作業は各協定の協定文を読む必要がありますが

協定別付加価値基準(VA)計算式一覧を見ると各協定の計算方法が一目瞭然ですので

付加価値基準をメインで原産地規則を満たす製造工程を組んでいる方にお勧めです。

VA計算方法の英語解説

税関発行のExamples of Applications of Chapter 3 ( Rules of Origin)では

英語にてVAの計算方法や僅少の非原産材料適用方法が解説されております。

海外の製造者等との意思疎通を確実にする為の参考になります。

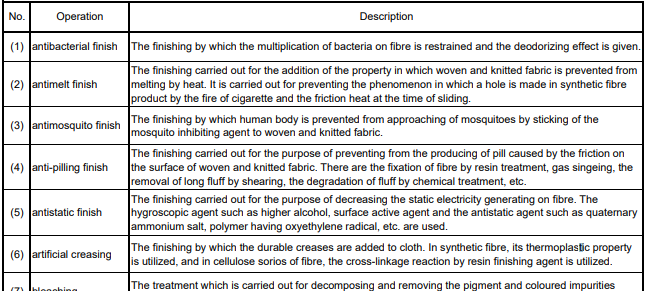

繊維製品の原産地規則用語(英語)

繊維製品が原産地規則を満たすかどうかについて判定する際は

複雑多様な専門用語を使用する事になります。

更にこれを海外の取引先に英語でやり取りする際は非常に苦労します。

このような場合に有益なのが税関発行の繊維製品用専門用語一覧である

Description of Operations for Dyeing or Printing Processがとても有益です。

以下のように繊維業界独特のワードと解説がわかりやすく一覧にされております。

一つの用語が確実に世界共通であるという保証は無いので、

用語の定義について確実な意思の疎通を行う事は

原産地規則を満たすかどうかの判断において非常に重要になります。

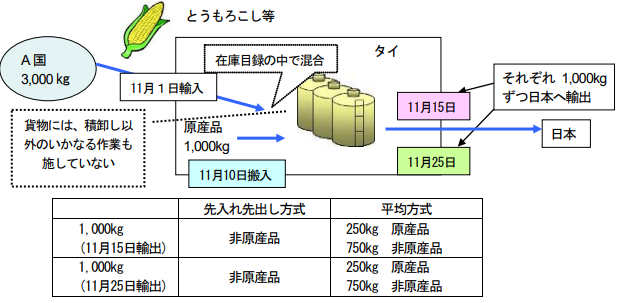

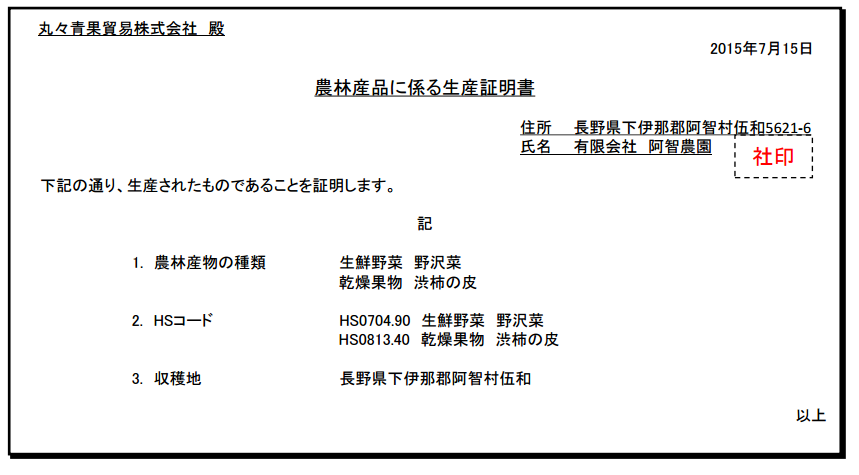

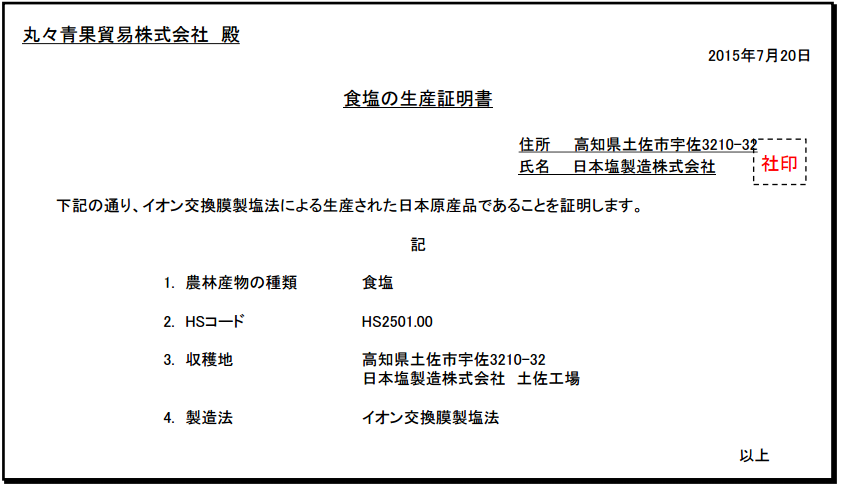

複数国の原産材料が混合した場合の原産性証明方法

製品を製造する際に使用する原料の原産国によって原産地規則を満たすか否かを

決定する場合に、締約国外から調達した非原産材料と原産材料の2つが混合しており、

これらが物理的に分離して原産国別に管理する事ができない場合は

「代替性のある産品及び材料の規定」に基づいて原産国を決定します。

(※日EU・EPAでは「会計の分離」と呼ぶ日EU・EPA協定第3.8条(62P))

この方法は一般的に締約国内において一般的に認められている会計原則に基づく

在庫管理方式に従う形になります。

法人税法施行令28条1項1号(棚卸資産の評価の方法)

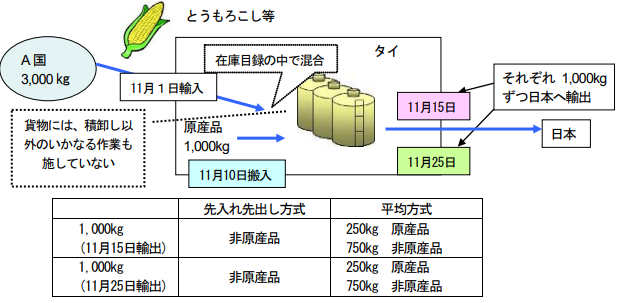

上記の例では原料であるとうもろこしを締約国外であるA国から11月1日に

3,000KGをタイに輸入して在庫として保管しています。

その後11月10日に自国調達という形でとうもろこし1,000KGが追加で搬入され、

非原産材料とタイの原産材料の合計4,000KGが混合して保管されています。

この状態から日本に11月15日と11月25日の2回に分けて1,000KGをそれぞれ

輸出する事になりました。

両方の原料は混合しているのでEPA締約国である日本に輸出する場合、

どれほどの非原産材料を使用して、どれほどの原産材料を使用しているのかを

証明する事ができなくなってしまいますので関税削減の恩恵を受ける為に必要な

情報を日本の税関に対して申告ができない状態にあります。

このような場合に「代替性のある産品及び材料の規定」に沿って

原料の原産国を特定する事になります。

先入れ先出し方式

この場合は締約国外A国からの原料を調達したのが11月1日で

自国調達の原料が搬入されたのが11月10日となっているので

11月15日に日本に輸出した1,000kg分は「先に搬入した原料の原産国」の物

とみなされる事になり、全て締約国外A国から原料とみなされます。

11月25日にも日本に1,000kg分輸出しておりますが、こちらも

「先に搬入した原料」の残量2,000kg分からの輸出となりますので、

こちらも全て締約国外A国から原料とみなされます。

この後、3,000kg輸出した後から初めて自国調達の原料とみなされる事になります。

平均方式

この場合は締約国外A国から原料が3,000kgであり、

自国調達の原料が1,000kgであり、在庫総量の合計は4,000kgとなりますので

日本に向けて1,000kg輸出するのであれば3/4の割合で非原産材料

1/4の割合で原産材料というように平均値で原産性を証明する事が可能です。

つまり

11月15日に日本に輸出した1,000kg分の内250kgだけが原産材料、

750kgが非原産材料としてみなされる事になり、11月25日分も同様となります。

その他の会計原則に基づく在庫管理方式に関しましては以下を参照し、

輸入前に税関と計算方法について協議する事をお勧めします。

法人税法施行令28条1項1号(棚卸資産の評価の方法)

関税削減マニュアル

原産品申告書を作成する為には多くの協定、法令等にアクセスする必要があり、

これらを探す為に様々な情報を右往左往し、大変な労力を要する事になります。

当記事では関税削減に必要な情報等へ素早くアクセスできるハブページになるように

構成してありますので、調査の際の軸にしていただければ幸いです。

関税削減対策の時間を確保

多くの自由貿易協定(経済連携協定)が締結され、貿易を行う企業にとって

関税削減というテーマは避けて通れない課題になっております。

輸入企業であれば仕入れコストを下げる為にTPPや日EU・EPA等各FTA/EPAの

制度を利用して自社製品の関税削減をするにはどうすればよいのかを

考える必要があります。

輸出する企業であれば相手国の取引先から関税削減の為の協力要請を受けた場合、

正確な情報を基に作成した原産品申告書等を提出しなければ今後の取引が危うくなる

という状況にもなり得ます。

こういった状況に際し、必要に駆られて関税削減手段を調べようとしても

広範囲に及ぶ情報の波に圧倒されて何をしてよいのかわからない状態に陥る方も

多いかと思います。

たとえ長年貿易の世界で活躍されてきた方であっても突然関税削減の為の手段を

求められた場合、日々の業務の時間を割いて関税削減対策案をスムーズに出すのは

非常に困難になると考えます。

そこで関税削減対策に要する時間の確保が必要になりますが、

原産品申告書作成等の時間を確保する為には「関税削減はなぜ難しいのか」

という事を要求元、取引先等に説明し、納得してもらう必要がありますが

「関税削減はなぜ難しいのか」を説明する事すら困難な場合があると考えます。

輸入企業であれば要求元、取引先等から原産品申告書を準備するよう指示され、

輸出企業であれば取引先から日本産である事を証明する原産品申告書を要求され、

それに躊躇していれば「何が難しいの?紙一枚書けばいいだけでしょ?」と

言われてしまうかもしれません。

輸出入企業にとっては関税削減というテーマは死活問題になりつつあり、

「紙一枚(原産品申告書)」が出せないという事が今後の取引の継続性を

危うくする可能性があり得ます。

「忙しい、時間が無い、わからない」だけでは相手は納得しない為、本記事では

こういった問題に直面する関税削減担当者様に向けて 原産品申告書を作成する為の

最短距離を案内します。

要求元、取引先等は関税削減に必要な「原産品申告書」を 詳しめの「製品案内」

程度にしか認識していない場合があります。

このような場合はなぜ「原産品申告書」の発行が難しいのかを相手方に理解して

もらう必要があります。 そうでないと無理に急かされてしまったり、「国産では

ないのでは?」といらぬ疑いをかけられてしまう恐れがあります。

原産品申告書を作成して関税削減対策を行う時間を確保する為、以下に

関税削減対策が困難である原因をいくつか挙げましたので、これらを参

考にして要求元の理解を得られる理由を考えてみましょう。

1.自己証明の場合、商工会議所からの指導が受けられない

輸出企業のケースですが、これまでの相手国側での関税削減手段としては

商工会議所が発行する 「特定原産地証明書」をもってFTA/EPAの特恵関税率が

適用となりました。しかし、TPPや日EU・EPAでは商工会議所の発行する

「第一種特定原産地証明書」を利用する制度は存在せず、「自己証明方式」と

いう方法で原産性を証明する必要があります。

「自己証明方式」とは輸出入者自身が商工会議所レベルの知識をもって

原産性を判定し、「原産品申告書(明細書)」という書類を輸出入者自身で作成し、

輸入国税関に提出する事により該当貨物に対して特恵関税率が適用される

という制度になります。

※協定にもよりますが原産品申告書は輸出者、製造者、輸入者が作成可。

日々の業務をこなす中で、このような知識を突然求められても即座に対応する事は

困難かと思います。

税関が発行している関税削減の為の基本的な解説EPA原産地規則マニュアルは

100P越えの解説となっております。

ここに記載されている解説はあくまでも基本的な知識ですので、個別品目に対する

関税削減対策に関しては別途個別に検討する必要があります。

原産品申告書の作成がいかに困難かを理解してもらう為にも

こういったマニュアルの概要を基に要求元に説明し、

対応に時間がかかる事を理解頂けるようにしてみましょう。

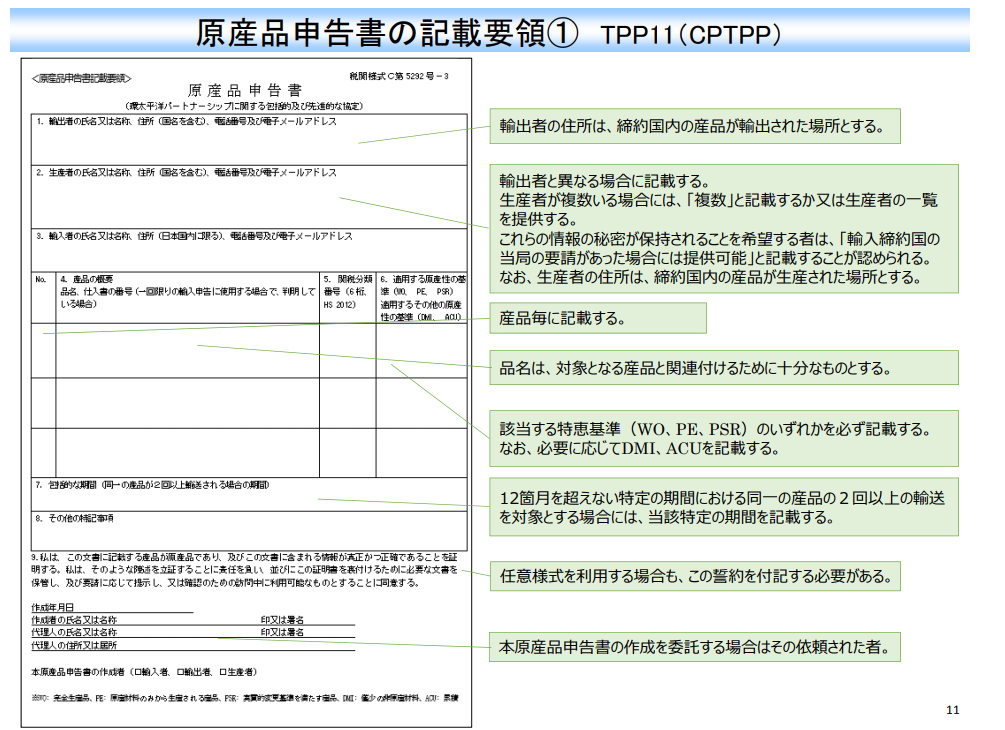

■一般的なEPAで使用される特定原産地証明書の例

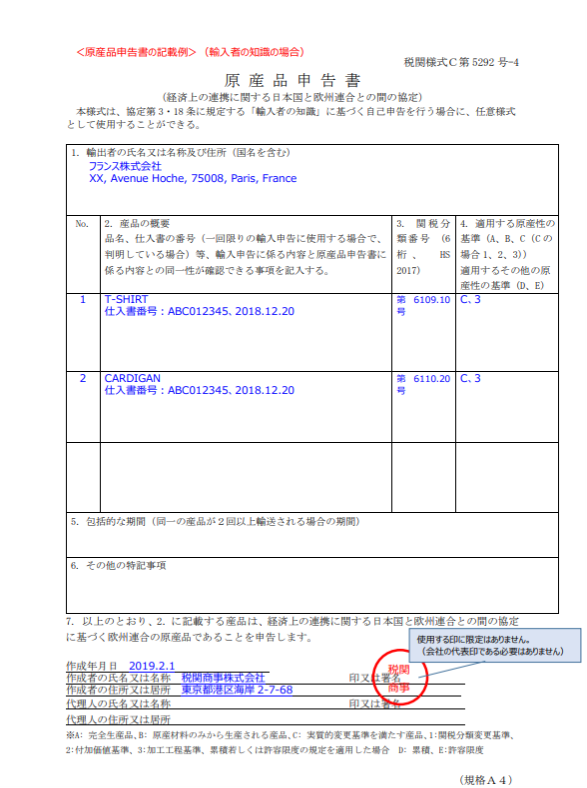

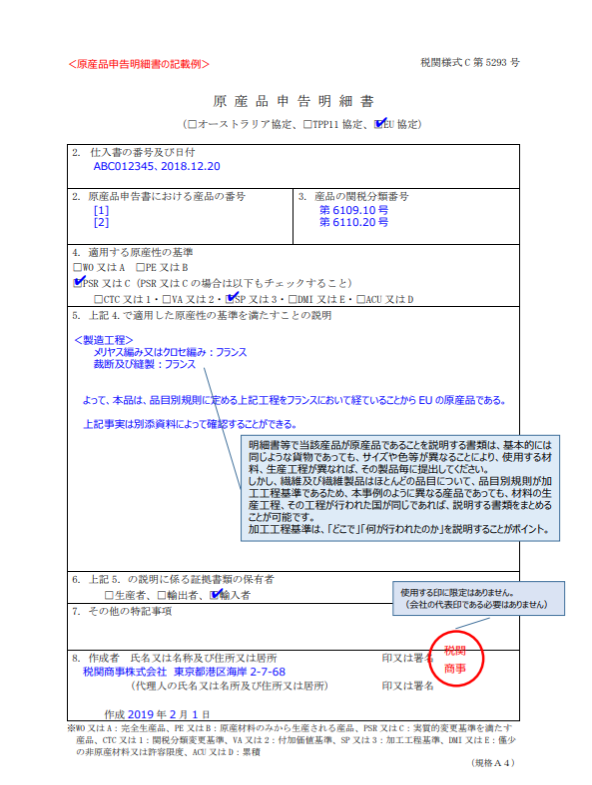

■原産品申告書と明細書の例

2.製品の原料、部品等の詳細情報

「原産品申告書」を作成するという事は該当貨物が原産性を満たしているという事を

証明するという事になりますので、最終製品の「原料や部品等の詳細な情報」を特定

する必要があります。

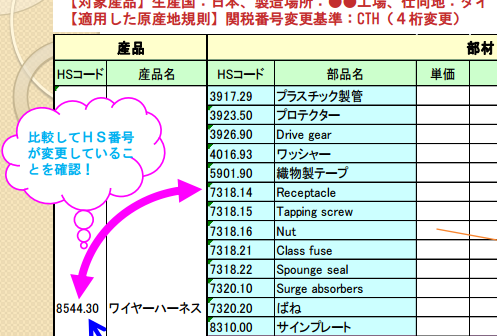

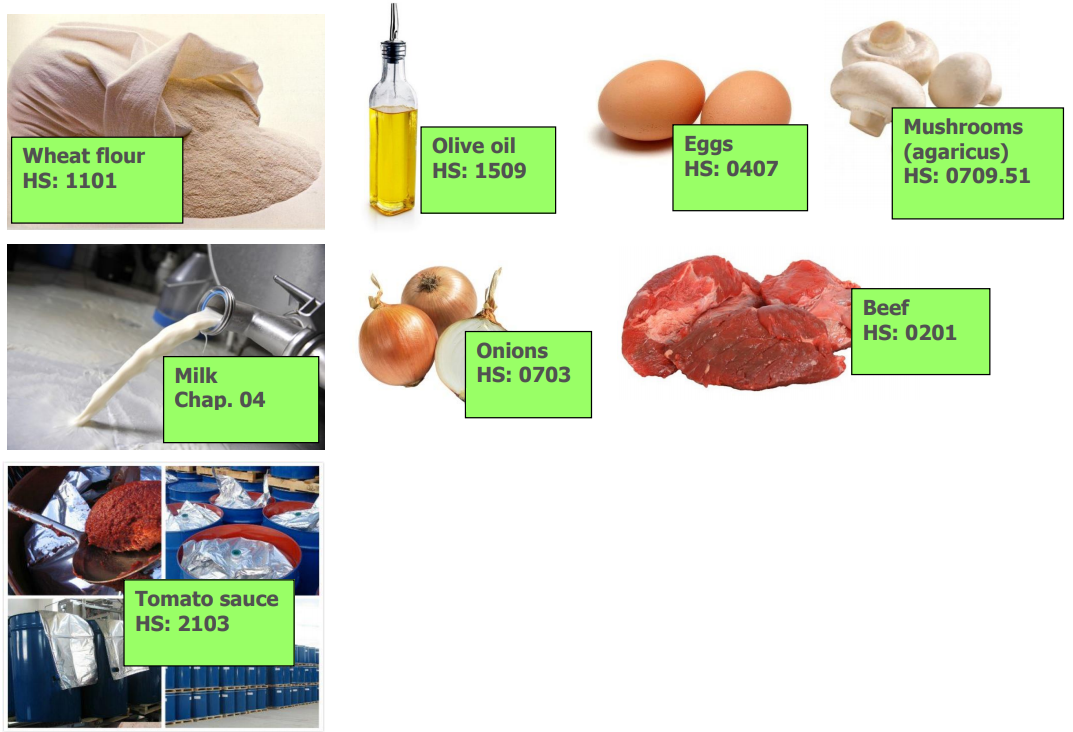

要求される「原料や部品等の詳細な情報」とは最終製品にもよりますが、

大抵の場合は①各原料や部品の価格、あるいは②HSコード(6桁のコードによる

品目分類)という事になります。

①の価格を基準にして原産性を証明する場合は各原料の価格や製造コスト等を特定する

必要があり、②のHSコードを基準にして原産性を証明する場合は各原料のHSコードの

特定が必要となり、どちらも場合でも原料の種類が多くなればなるほど原産地判定に

かかる時間が長くかかります。

特にHSコードを基準にして原産性を証明する場合は基本的に全ての 原料に対して

HSコードと呼ばれる6桁の品目分類コードをあてはめていく必要があります。

HSコードの種類は6桁レベルで5千種類以上となり、大量の原料リストに対し適切な

HSコードを一つ一つ 当てはめていく作業は恐ろしく骨の折れる作業です。

もし、原産性を証明する最終製品が自動車であれば特定しなければならない部品の数は

数万に上る場合もあり、大変な作業になる事でしょう。

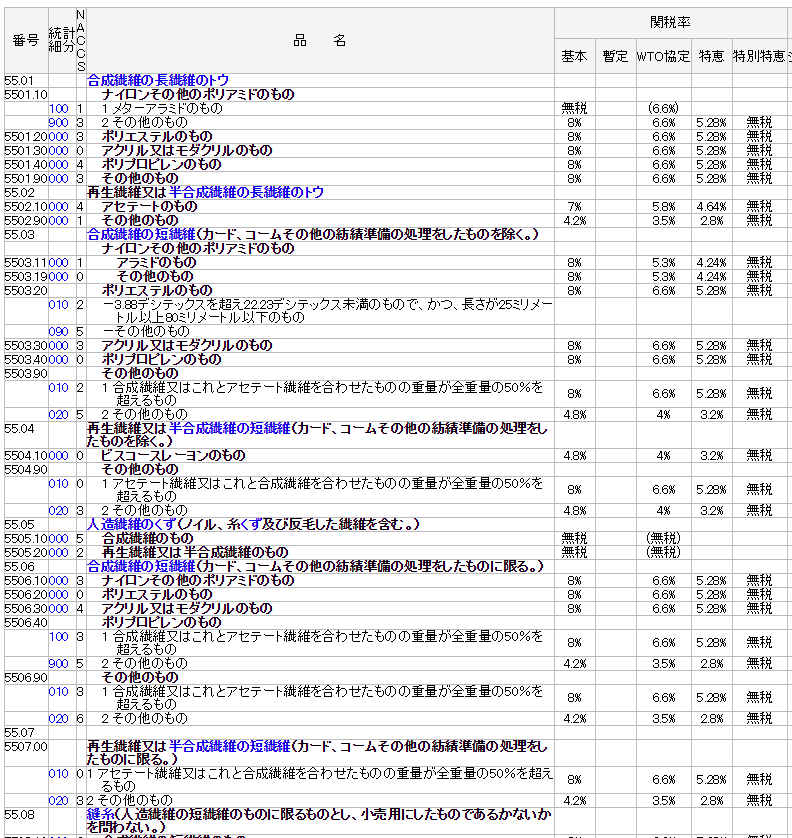

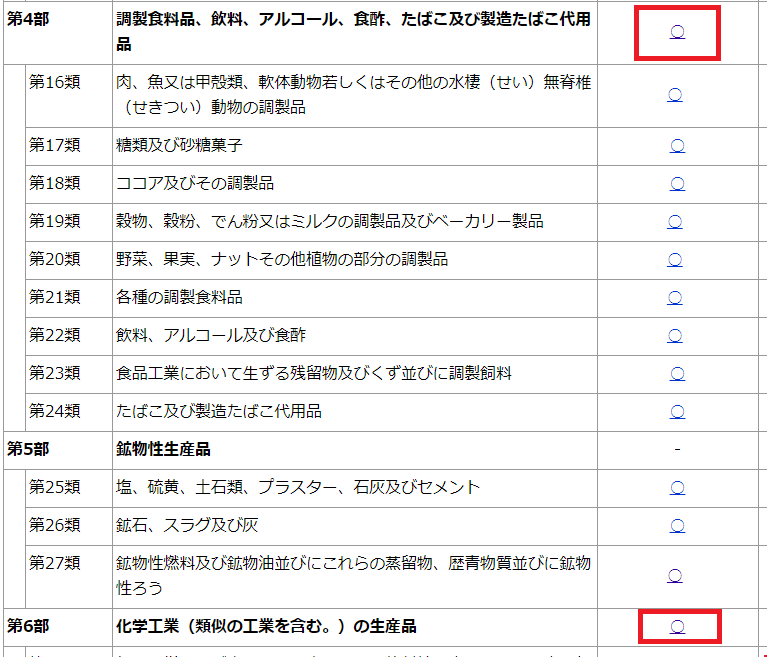

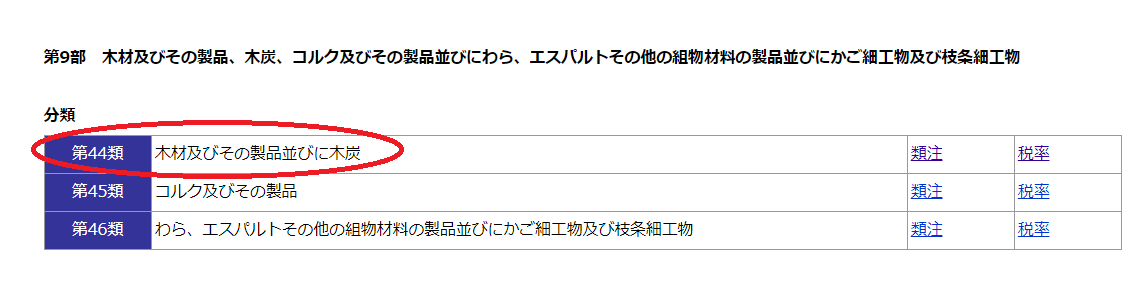

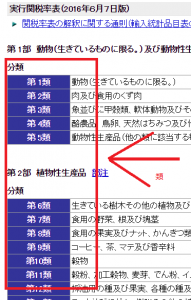

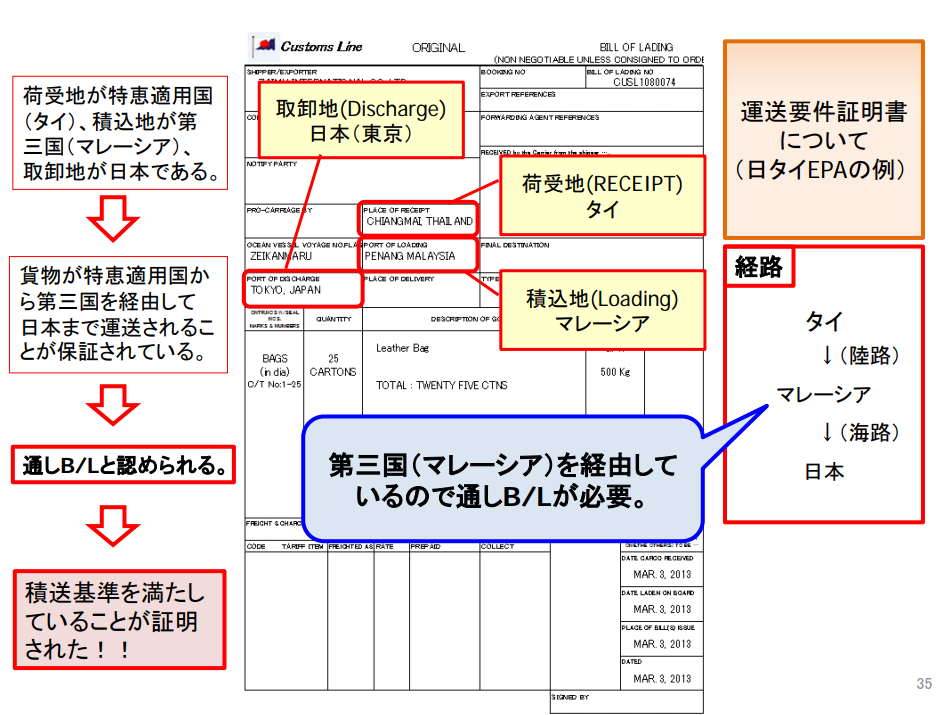

HSコードの全リストは税関HPの実行関税率表にありますので

どれほどの膨大な作業になるかを示すには良いかと思いますので参考にしてください。

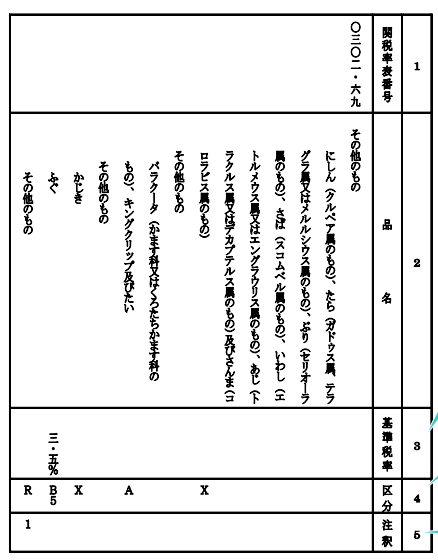

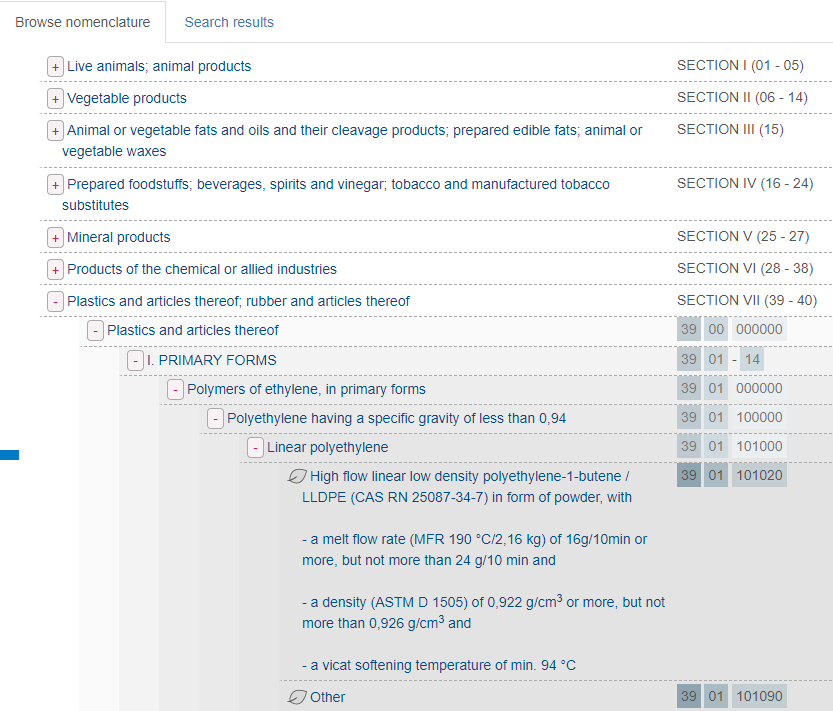

※以下の画像は関税協会WEBタリフより転載

実行関税率表よりスマートに表示されます。

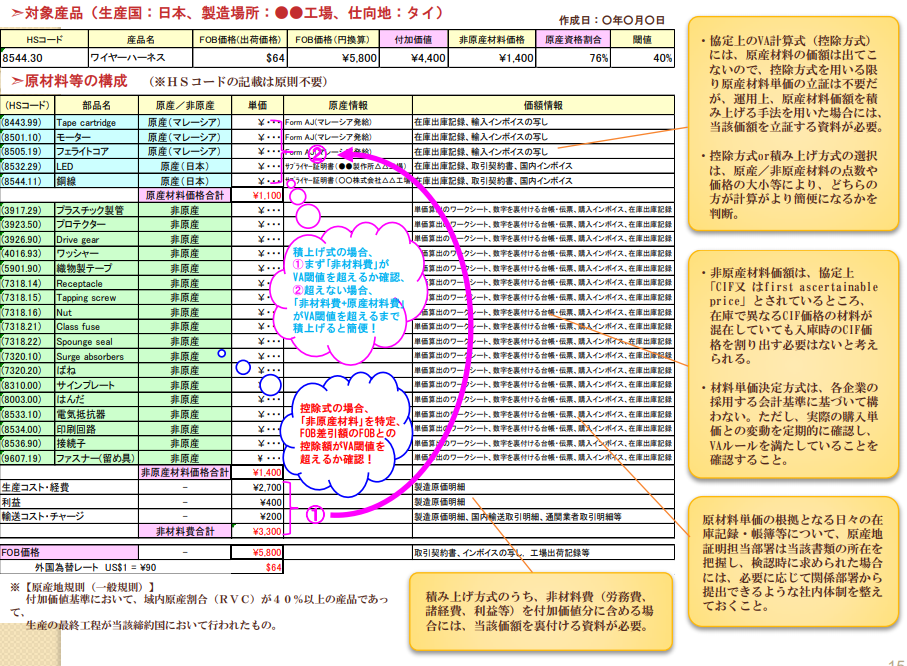

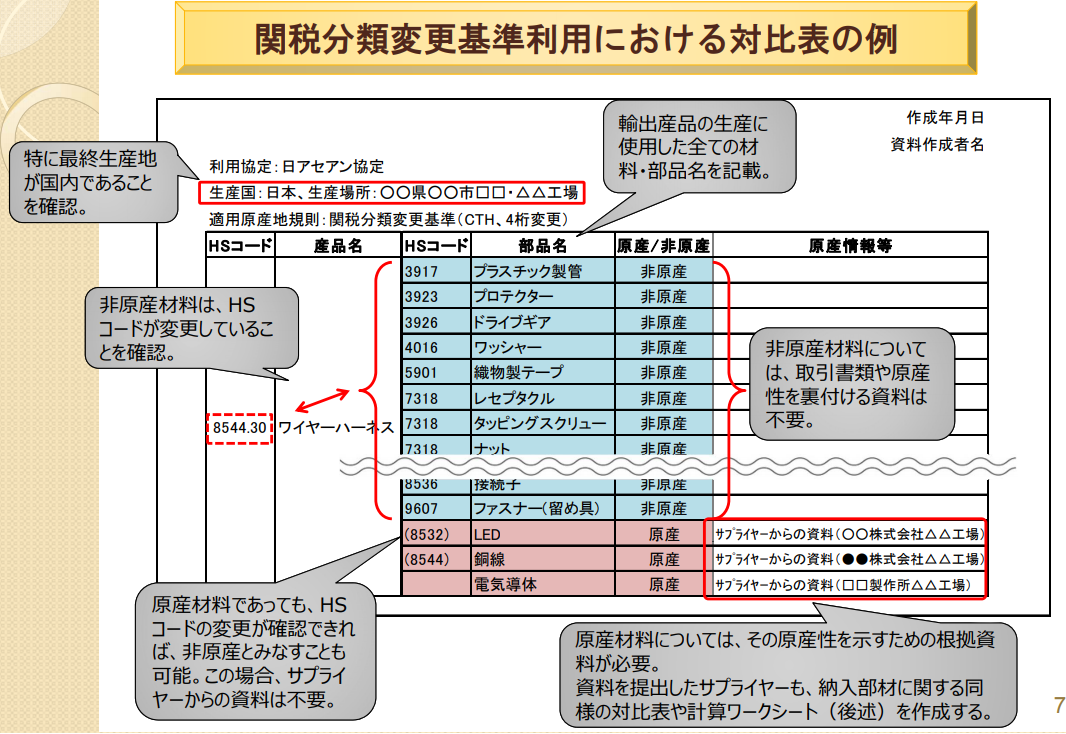

完成品を構成する原料(部品)のHSコードを特定後は以下のように

構成する原料(部品)の詳細を一覧にして原産性を証明する必要があります。

これは輸入でも輸出でも基本的な考え方は同じです。

※「原産資格を立証するための基本的考え方 の基本的考え方と整えるべき保存書類の例示」より

このように原産品申告書の作成には全ての原料に関しての詳細な情報が

必要であるという事実を要求元に説明し、対応に時間がかかる事を

理解頂けるようにしてみましょう。

3.判断を誤ると税関からペナルティを受ける

情報、知識不足のまま「原産品申告書」を作成してしまうと、

原産品でない貨物を誤って原産品であると申告し、そのまま関税削減の恩恵を

受けてしまう事があります。

このような場合、関税削減はできているので問題ないかと思いきや税関が

通関許可後に定期的に行う事後調査において、原産品申告書の「信憑性」を

追求してくる場合があり、そこで原産性が否定(特恵否認)されると様々な

ペナルティが発生し、企業の存続に大きな悪影響を与える可能性があります。

考えられるペナルティとして以下が考えられます。

1.本来支払うはずであった過去数年分の差額関税を追徴。

2.支払われなかった関税に対する延滞税、過少申告加算税等を追徴。

3.今後の通関での審査において違反行為の履歴が悪影響を与える。

どれをとっても企業にとっては非常に申告なダメージとなる為、 曖昧な判断で

原産品申告書を作成すると大きなリスクを背負う事になってしまいます。

輸入の場合(日本側での関税削減)

日本に輸入する貨物に対して「原産品申告書」を作成して関税削減を行った場合は

税関が通関許可後に定期的に行う「原産性に疑義のある貨物等に対する事後調査」や

「ランダム抽出」という方法によって無作為に選ばれた輸入者に対し、

輸入貨物引き取り後に行う調査があります。

根拠法令:

関税法第105条(税関職員の権限)

関税暫定措置法第8条の4(特恵受益国等原産品であることの確認)

関税暫定措置法第第12条の4(締約国原産品であることの確認)

要求元、取引先等からの圧力が強くて困っている場合には

こういった事情から関税削減手続きは慎重に行わなければならず、

法令順守の為に対応に時間がかかる旨、説明しましょう。

以下に事後調査に関する税関資料がありますので参考にして下さい。

輸出の場合(相手国側での関税削減)

日本からの輸出貨物や三国間貿易等によって日本以外の国に向けた貨物にEPA特恵

関税率を適用して、取引相手国(輸入国)にて関税削減を行った場合、輸入国側

税関から事後に該当貨物の原産性を立証する資料等を要求される事があります。

基本的にどのEPAにも協定文の中に、締約国からの輸入貨物の原産性に疑義がある

場合等において、輸出国の税関を通して原産性の調査を行うか、あるいは直接

輸出者や生産者等に直接調査を行う事ができるとの規定があります。

このような調査の事を一般的に検認(Verification)と呼びます。

例:日EU EPA協定本文74p第3章21条1項 (原産品であるかどうかについての確認)

輸入締約国の税関当局は、自国に輸入された産品が 他方の締約国の原産品であるか

どうか又はこの章に定める他の要件を満たすかどうかを確認するため、

第三・十六条に規定する関税上の特恵待遇の要求を行った輸入者に対して情報の

提供を要求することにより、危険性を評価する方法(無作為抽出を含む。)に基づく

確認を行うことができる。輸入締約国の税関当局は、税関への輸入申告の時、

産品の引取りの前又は産品の引取りの後に確認を行うことができる。

これまでEPA特恵関税を活用してきた輸出者にとって輸出先国税関からの

原産地規則に関する問い合わせ(検認)を受ける機会はあまりなかったのでは

ないかと思います。なぜならば日本側は締結してきたEPAの相手先(途上国等)

に対し原産地規則等適正な関税徴収に関する知識を教える「先生」であった

為であり、相手国側にとって「先生の国の貨物であれば間違いない」というように

捉えられていたかもしれません。

しかし、今後こういった途上国もしっかりとした体制を構築していけば日本が

いつまでも先生の立場でいる事も無いと思いますし、TPPによって先進国を含む

多くの国々が日本からの輸出貨物の原産性を厳しく確認するようになるでしょう。

特に注意が必要と考えるのが日EU・EPAです。関税同盟の長い歴史を持つEUを

相手にする土俵で日本は「先生」ではありませんし、 EUは検認が厳しいという

事でも知られています。

このように輸出先国税関にて原産地規則を満たさないと判断された場合、当該貨物

に対する通常の関税が課せられるだけではなく、過少申告加算税、延滞税等の

ペナルティが輸出先国側の輸入者に対して発生します。

許可後の貨物であっても過去数年分遡って差額関税と上記のペナルティが遡及的に

発生する事になり、これらは全て輸出先国側の輸入者が負担する事になるため、

日本側の輸出者、製造者等にクレームが来るという事も考えられます。

この他にもEUについては申告(Claim)、確認(Verification)および特恵の否認

(EU-Japan EPA Guidance Claim, Verification and Denial of Preference)にて原産性

確認の規定があり、EUの検認に対する厳格さをうかがい知ることができます。

日本側輸出者がEUへ輸出する貨物に対して EU側の税関が原産性の確認を日本側に

求める場合は日本の税関から日本側輸出者に対し原産地規則を満たす品目かどうか

の再確認が来る形になります。

TPP加盟国へ輸出する貨物であった場合、相手国税関からの問い合わせは日本側の

輸出者、製造者等に直接問い合わせが来る形になります。

日米貿易協定の場合は輸入国税関が輸入者に対して問い合わせを行い、当該輸入者

が輸出者、製造者へ問い合わせする形になります。

そしてこれらの確認に対して合理的な回答ができない場合は特恵関税率の適用が否認

され、当該貨物の輸入者に対しペナルティが課せられる事になります。

貿易相手国側の取引先からの圧力が強くて困っている場合には

こういった事情から関税削減手続きは慎重に行わなければならない旨を説明し、

手続きに時間がかかるという事に納得してもらいましょう。

まとめ:

原産品申告書の要求元に対する時間確保の為の理由の例

その1

自己証明制度の場合、原産品申告書の作成は商工会議所に頼る事ができず、

原産地規則という複雑なルールを理解し、製品に対する詳細な情報を調べ、

自社にて「原産品申告書」を一から作成する必要があり、記述する内容の

調査に時間が必要。

その2

当該製品には多くの原料(部品)が使用されており、これら全てに対して価格や

HSコードと呼ばれる6桁の品目分類コードを全てに正しく当てはめる必要があり

多大な時間を要することになる。

その3

原産品申告書に記述する内容は詳細かつ多岐に渡り、万が一誤りがあって原産性が

否認された場合は大きなペナルティを課せられる事にもなりかねない為、確実な情報を

記載する為にもある程度時間を要する。

上記理由を参考にして要求元に対し、「原産品申告書作成の作成には時間がかかる」

という現実を理解してもらえるように詳しく事情を説明してみてはいかがでしょうか。

原産地規則はどれ程学習すべきか

上記の手段によって要求元に対し原産品申告書の発給には時間が必要だという事を

理解してもらえたら次は実際に原産地規則を理解し、関税削減手続きを

行う必要があります。

しかし、関税削減手続きや原産地規則の理解にはどの位の学習期間、

学習範囲を要するのか検討が付かない場合が多いかと思います。

実行関税率表を見れば膨大な数のHSコードがあり、これを完全に把握

する事はほぼ不可能かと思います。

また、原産地規則も多くの国家間において複雑に絡み合っており、

こちらも一人の頭で完全に把握するという事は同じくほぼ不可能であります。

多忙極まる日々の業務にこのような学習を要するのであれば

できるだけ最小限の時間で関税削減の為の知識を学習する必要があります。

ベストな方法としてはHSコードと原産地規則の基礎の部分をざっと理解し、

実際の関税削減対象の貨物に関しては個別に税関等に相談しながら

進めていくことをお勧めします。

HSコードと原産地規則の基礎知識

HSコードと原産地規則の基礎知識はこのページ

「関税削減マニュアル」にて解説させて頂きます。

適切なHSコードと原産地規則を選定するには非常に多くの資料や

判断事例を参考にする必要がありますので、こういった資料へすばやく

到達できるように情報元へのリンクを用意しております。

個別品目について税関に相談

基礎知識をある程度学習しましたら一度ご自身の扱う貨物に適切な

HSコードを選定し、関税率を算出して原産地規則を確認します。

その後、その内容が正しいかどうかを税関に確認します。

判断に間違いがあると後ほどトラブルになりますので、ご自身の判断が

正しいかどうかを確実にするため輸入予定の税関から書面での事前教示回答を

発行してもらう事を強くお勧めします。

輸入の場合(日本側での関税削減)

日本へ輸入する貨物の場合は実行関税率表を確認し、必要があれば

日本の税関の関税監査官に確認をして関税率を確定させます。

関税がかかる貨物である場合は原産地規則を満たして関税削減ができる

貨物であるかどうかを日本の税関の原産地調査官に確認をする。

相手国から輸出許可された際のHSは日本側では尊重されませんので

例え相手国の税関が指定するHSであってもそれが日本でも同じように

解釈されるとは限らないので注意が必要です。

輸出の場合(相手国側での関税削減)

外国に輸出される貨物はWorldTariff等で輸入国の関税率を確認し、

輸入者を通じて輸入国税関に問い合わせをして関税率を確定させます。

そして関税がかかる貨物である場合は原産地規則を満たして関税削減ができる

貨物であるかどうかを輸入者を通じて輸入国税関に確認をします。

日本から輸出許可された際のHSは相手国側では尊重されませんので

例え日本の税関が指定するHSであってもそれが相手国でも同じように

解釈されるとは限らないので注意が必要です。

独断は非常に危険

日々の業務に追われる中で関税削減知識の学習や税関への確認は非常に

骨の折れる作業になりますが、この部分を怠って曖昧な独断で関税削減手続きをして

しまうと後ほど大きなペナルティを食らい、企業の存続を左右する危機的状況が

起きてしまう可能性もあります。

最低限ご自身でHSコードと原産地規則の基礎を理解した上で更に

輸入国側の税関に確認するという作業は怠らないようにして下さい。

HSコードはどれ程学習すべきか

HSコードの選定というと非常に専門的な分野になりますので

通常であれば通関士に任せるという方法が一般的ですが

FTA/EPAを積極的に活用して関税削減を行う必要があれば荷主様自身に

よるHS選定作業が必要になります。

関税局による原産地規則への意見のページにて紹介しましたが

今はFTA/EPAを活用する荷主様自身による知識、

すなわちHSコード選定の知識や原産地規則の理解力が要求されているという事です。

では輸出入企業が通関士並みのHS選定知識が必要なのかというと

そこまでは必要ないと考えます。

なぜならば通関士が選定するHSの桁数は9桁であらゆる分野の知識が

求められますが、輸出入企業がFTA/EPAによる関税削減にて求められる

HSの桁数は自社が扱う貨物の一定範囲内のHS6桁となります。

(※最終製品だけは9桁で選定する必要があります。)

様々な種類の貨物を扱うタイプの商社となるとあらゆる分野の知識が

求められるという事はあるかと思いますが、基本的に抑えるべきHSは

6桁レベルですので通関士並みの知識を要求されるわけではありません。

HSコードは6桁だけ分かれば良い

原産地規則を満たすかどうかの判定では基本的にHSコード6桁レベルで

理解、分類ができれば殆どの場合問題ありません。

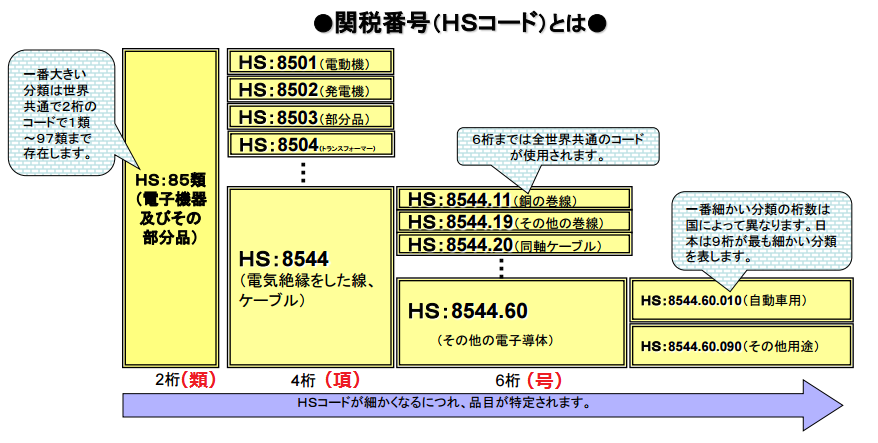

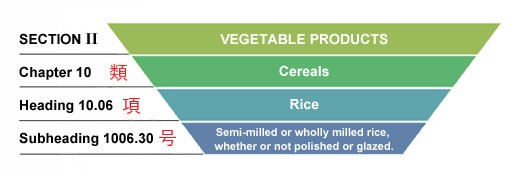

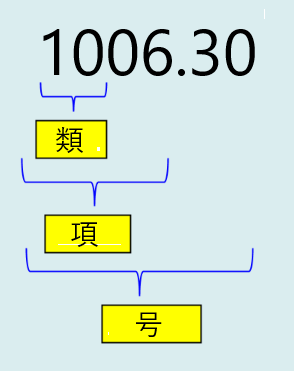

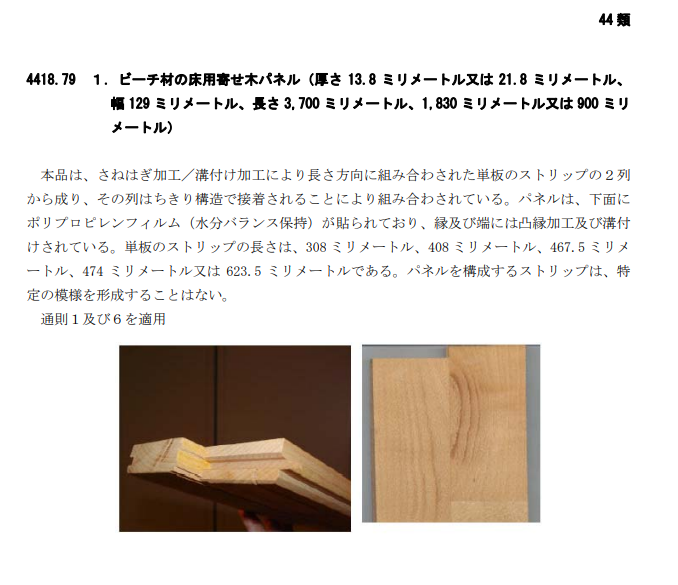

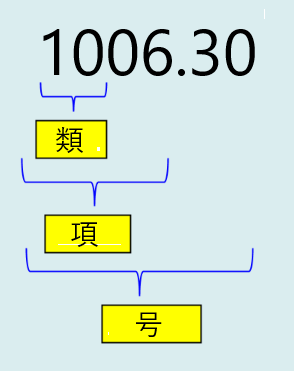

HSコードの基本的な構成は以下のようになっており、

頭2桁を「類」

頭4桁を「項」

頭6桁を「号」

と呼び、これらは基本的に世界共通となります。

例えば精米のHSコードは”1006.30″となりますので、以下図のように

頭2桁の”10″が「類」

頭4桁の”1006″が「項」

頭6桁の”1006.30″が「号」となります。

6桁以降の値は国によってルールが異なりますのでご注意ください。

原産品判定は基本的に6桁レベルの判断を要します。

(※最終製品について等9桁レベルの検討を要します。)

もちろん基礎知識や多少の慣れは必要ですが9桁レベルでの理解と比べれば

比較的取り組みやすいと思います。

ではHSコード9桁レベルと6桁レベルではどれほど異なるのかを解説します。

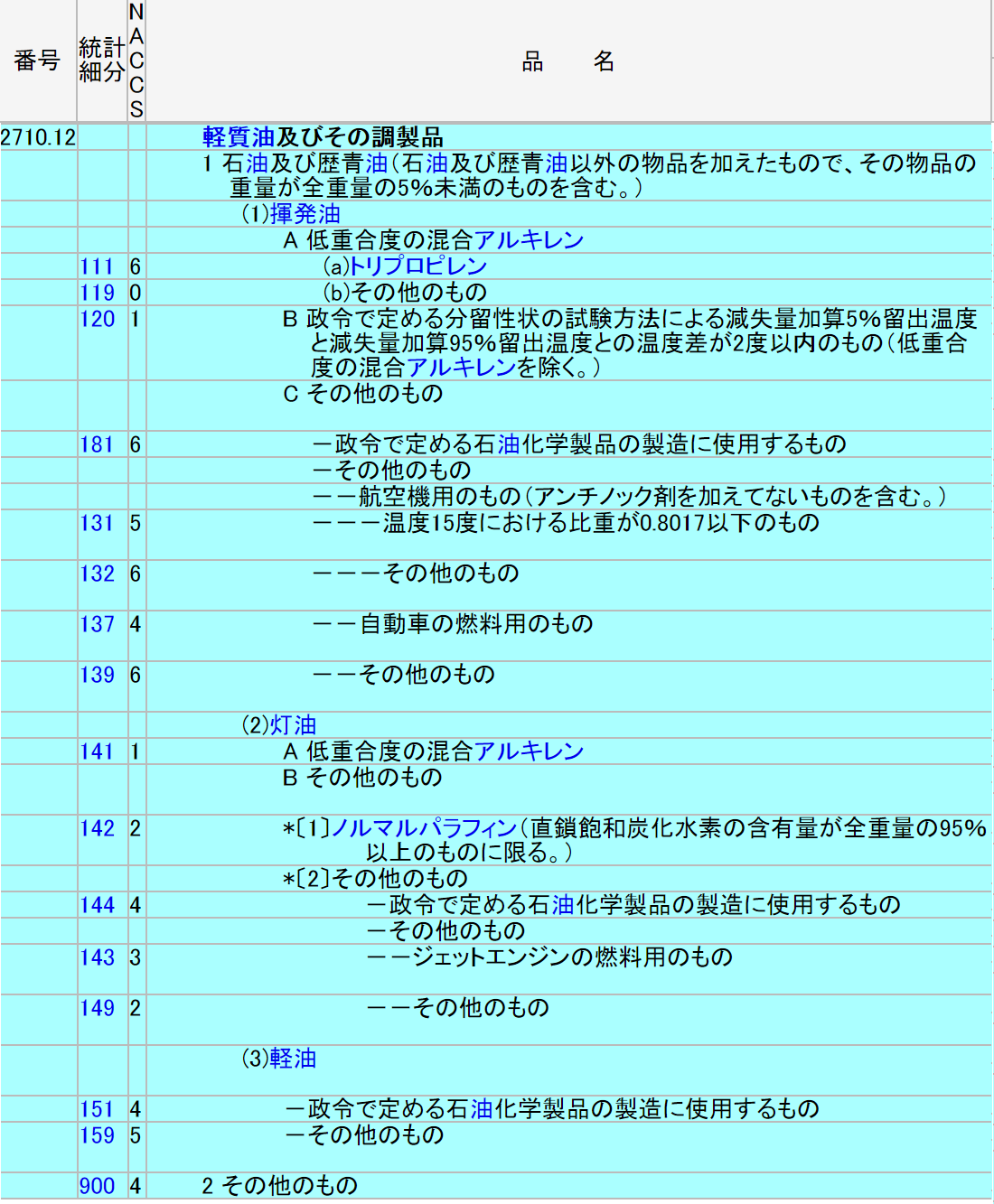

例えば軽質油のHSコードを選定する場合、通関士は9桁レベルでの

選定が必要となるので以下のような軽質油の多くの種類の中から適切な

HSコードを選ぶ必要があります。

軽質油のHSコードは2710.12から始まり、

ここから更に3桁の統計細分を選定する必要があります。

わかりにくいかもしれませんが2710.12という大枠から更に16個の品目に

分類され、その中から適切な分類先を選定する必要があります。

これがHS9桁レベルでの選定作業です。

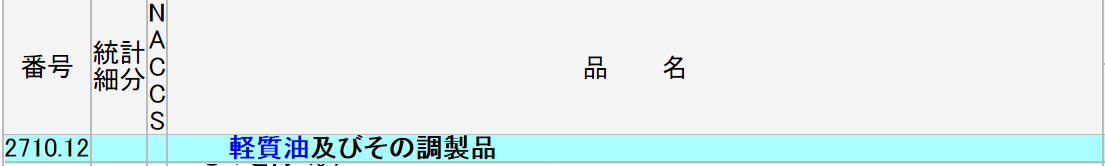

では輸出入企業がFTA/EPAを活用し関税削減に必要とされるHS6桁レベル

での選定となると同じ軽質油はどのように変わるか、以下をご覧ください。

9桁レベルとは異なり、選択する必要のある分類先が大幅に減り、

軽質油のHSを調べるにはこの一行だけ見ればよいのです。

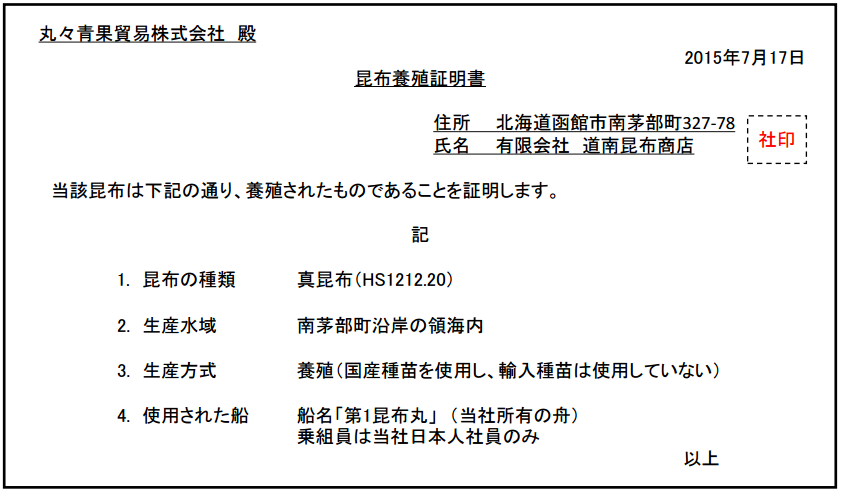

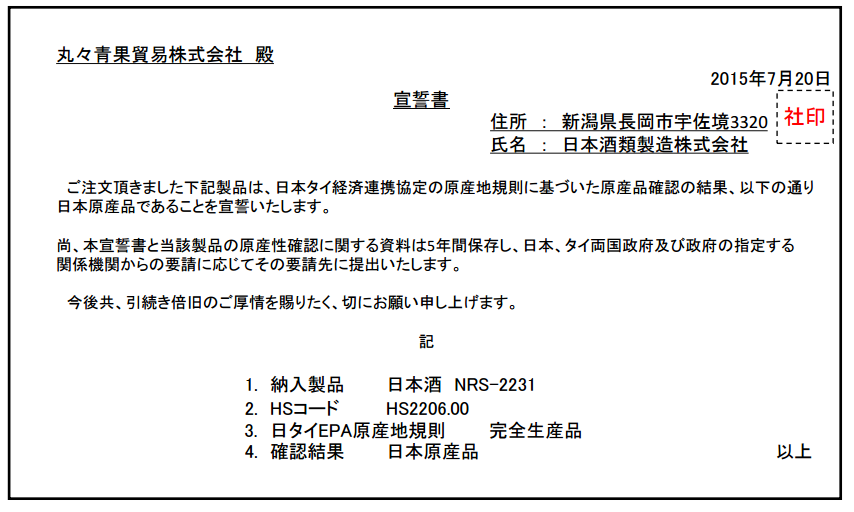

以下の表は原産地規則の適用が可能であることを証明する書類の例です。

基本的にHSコードは6桁である事がわかります。

最終製品は本来の関税率を算出する為に9桁レベルでの選定が必要ですが

その製品を構成する原料(部品)が100個あったとしても、その100個は

6桁レベルでの選定で済みますので基本的な知識だけ習得できれば

そこまで難しい内容ではありません。

ここからは実際に6桁レベルでのHS選定ができるようになる為の基礎知識と

ネットでのHSコード検索の方法をお伝えします。

HSコード分類の基礎

実際の品目にHSをコードを当てはめる場合にはHS選定基礎の理解が必要です。

基礎を理解しないままネット等で品名検索をしてしまうと、検索結果の根拠を

理解せず、誤った当てはめをしてしまい大惨事を招くことになる可能性があります。

例として以下のような品目を挙げてみます。

出典: HARMONIZED COMMODITY DESCRIPTION and CODING SYSTEM or HARMONIZED SYSTEM(HS)

上記品目は椅子でもあり、はしごでもあります。

このような品目はHSコード品目表を見ただけでは椅子に分類するか

はしごに分類するのかよくわかりません。

このような品目をHSコード検索システム等を使用して当てはめをしてしまうと

誤った分類をしてしまう可能性が高いです。

HSコードの品目表で指定されている品目数は国にもよって前後しますが、

一般的には1万程度しかありません。しかし、実際の貿易実務で取引される品目は

無数にあり、日々新たな品目が誕生し、取引されております。

更に例えていうならば「アップルウォッチ」など良い例かと思います。

「アップルウォッチ」というHSコードは存在しない為、HS品目表だけで

これをを分類しようとすれば

〇パソコン

〇電話

〇腕時計

など分類候補が多数あり、どこに分類するのが正しいのかわかりません。

このように日々増えていく無数の品目をHSコードの品目表だけで完全に

分類する事は不可能である為、「通則」という考え方が必要となります。

「通則」とは、提示された物品が、表のいずれのHSコードに所属を決定

するかについて世界共通の原則を定めたもので、以下が根拠規定となります。

関税率表の解釈に関する通則

GENERAL RULES FOR THE INTERPRETATION OF THE HARMONIZED SYSTEM

以下通則を1から順に解説させていただきます。

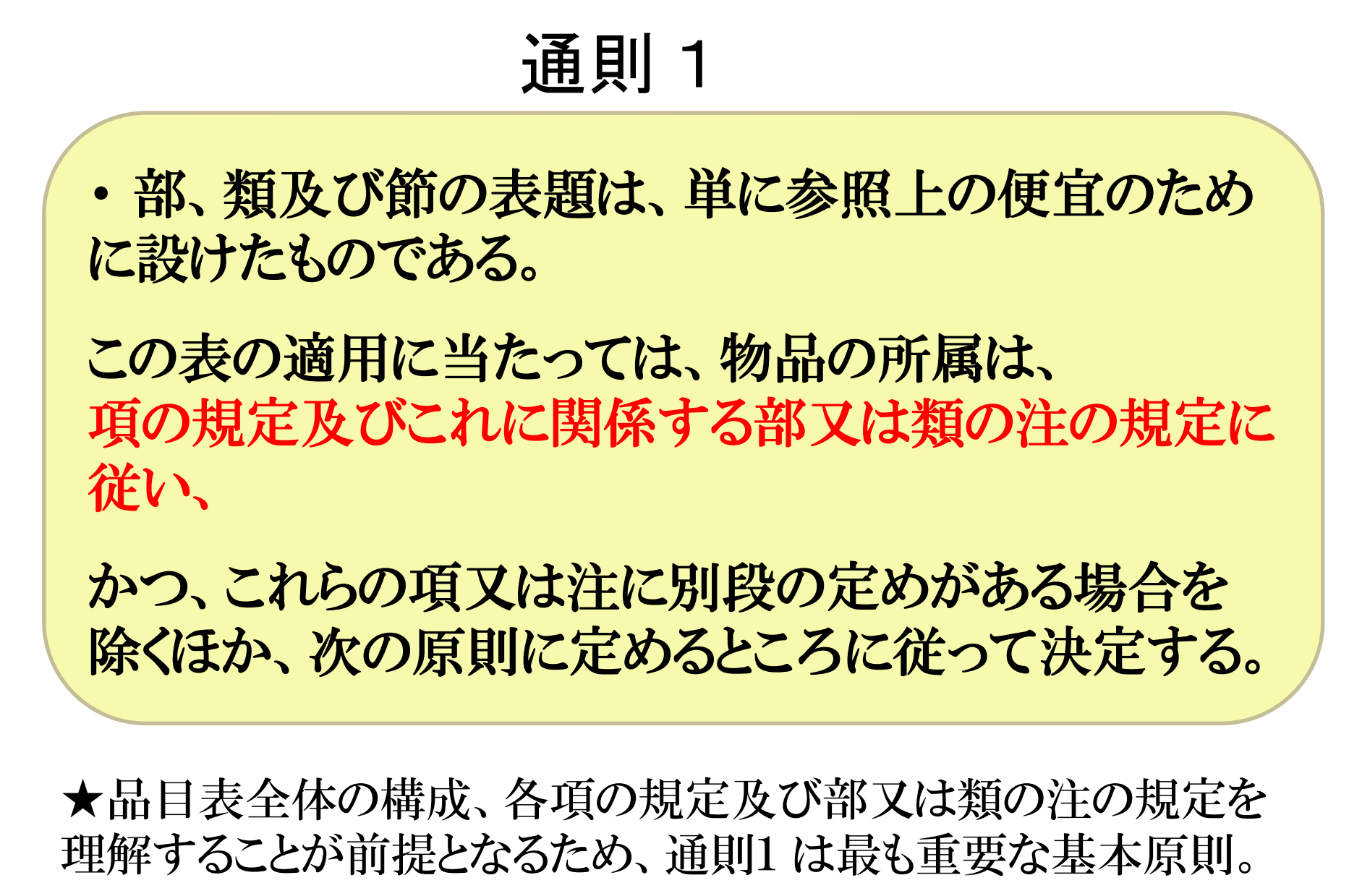

通則1

この通則1というのがHS品目分類において最も重要な基本原則ですが、

一読しただけでは何を言っているのかよくわからないかと思いますので以下にて

これをかみ砕いて解説していきたいと思います。

通則1の規定に従うには以下の手順に沿って品目分類を行うという事になります。

① 表題から該当する項の見当をつけ、各項の規定から分類を決定。

② 項の物品の説明、範囲は関税率表解説・分類例規を参照。

③ 部注、類注に従って分類を決定。

特定の品目のHSコードを特定するには基本的に上記の①から③の手順に沿って

進めていく作業が必要になります。

以下に①から③までの手順の解説を行います。

① 表題から該当する項の見当をつけ、各項の規定から分類を決定。

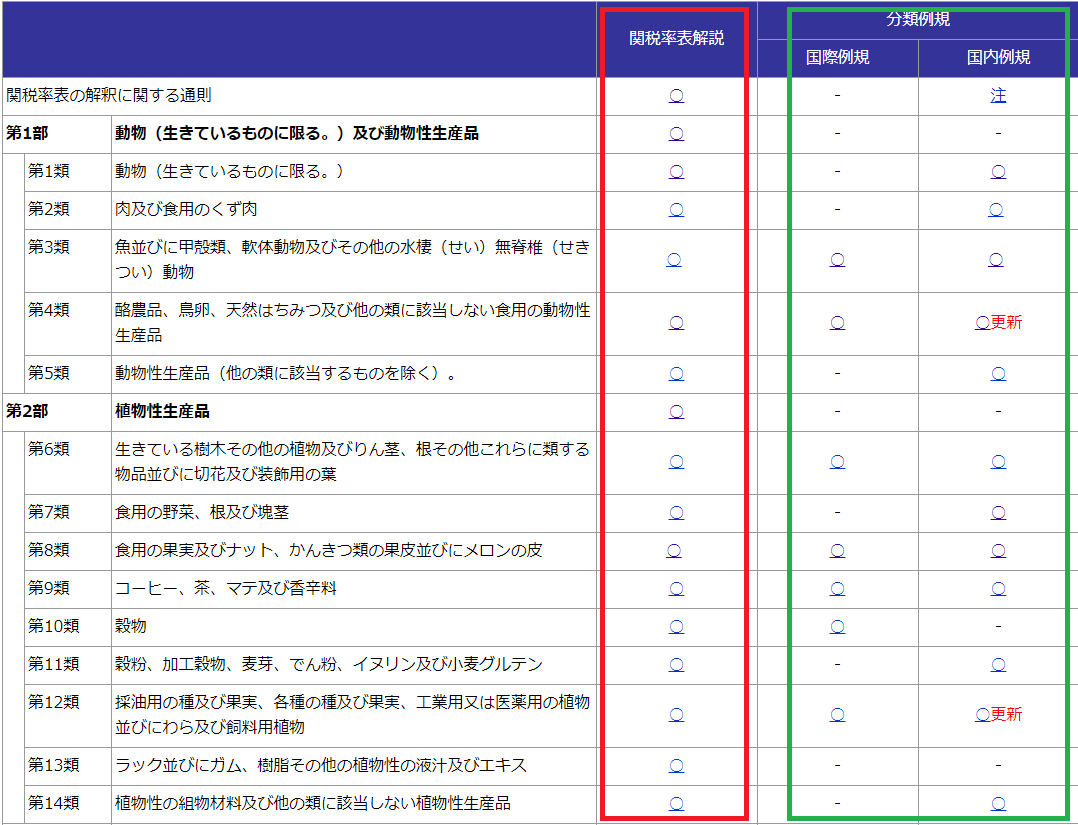

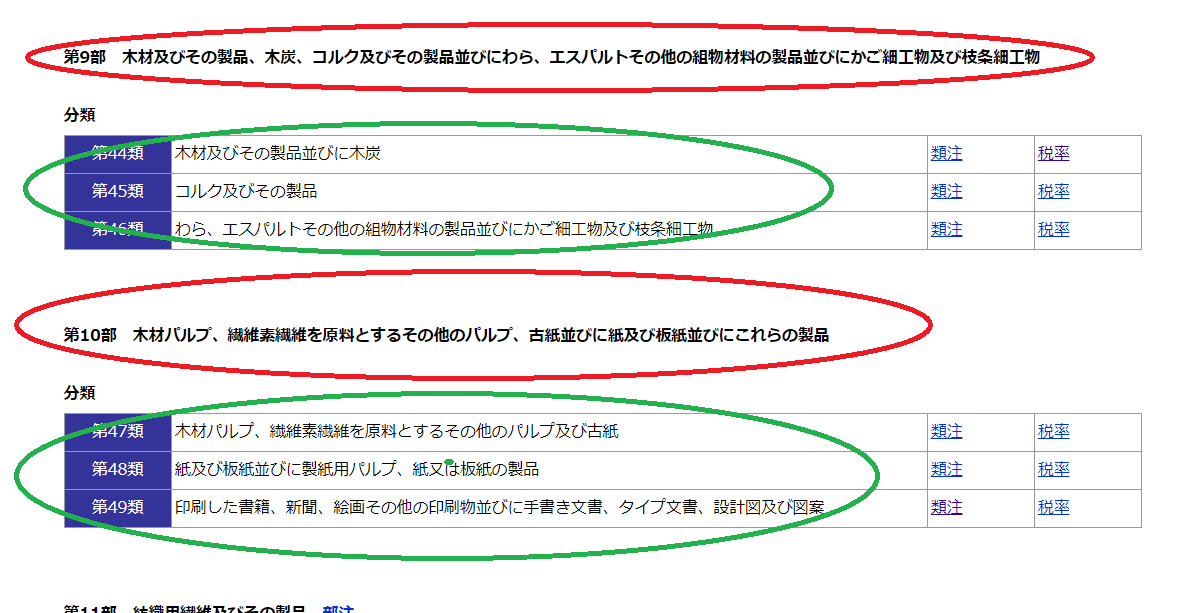

「表題」とは以下の「輸入品目表(実行関税率表)の例図」の赤枠と緑枠の

表記の事を言います。

HSを探す際に一番最初に参考にする手がかりになりますので、

この表示だけに従って分類をしたくなってしまうのですが、

通則1ではこの「表題」だけを根拠に品目分類を行わないとする規定が

ありますので注意が必要です。

通則1では「表題は、単に参照上の便宜のために設けたものである。」

と定義されており、これらの表題は、物品の所属を決定するうえで法的な性格を

持たない為、あくまでも見当をつける際に利用するものとなります。

そのため、品目分類を行う為には「表題」ではなく通則1の中段で定められている

「項の規定及びこれに関係する部又は類の注の規定」に従う必要があります。

言い換えればHS選定の基礎となる法的性格を持つ規定は

「項の規定」「部注の規定」「類注の規定」という事になります。

まずは「項の規定」とは何かを解説します。

輸入品目表(実行関税率表)を開くと品目表の年度一覧が表示されますので、

最新の品目表を選択します。(※輸出の品目表は輸出統計品目表)

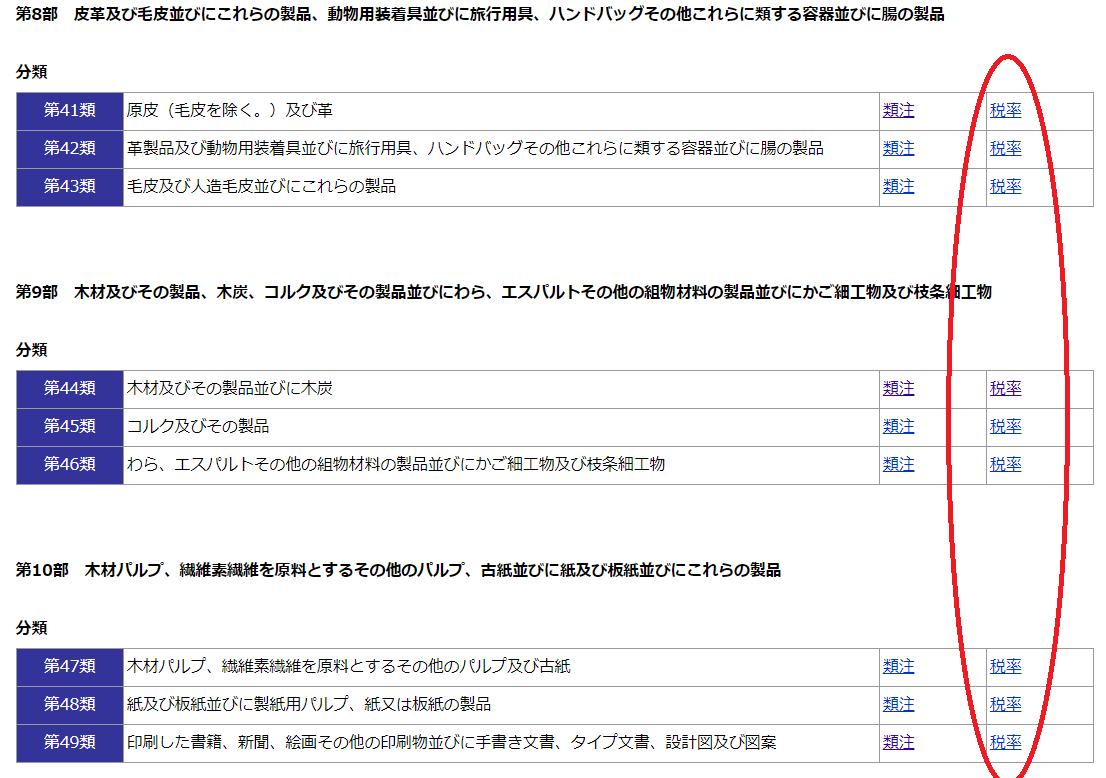

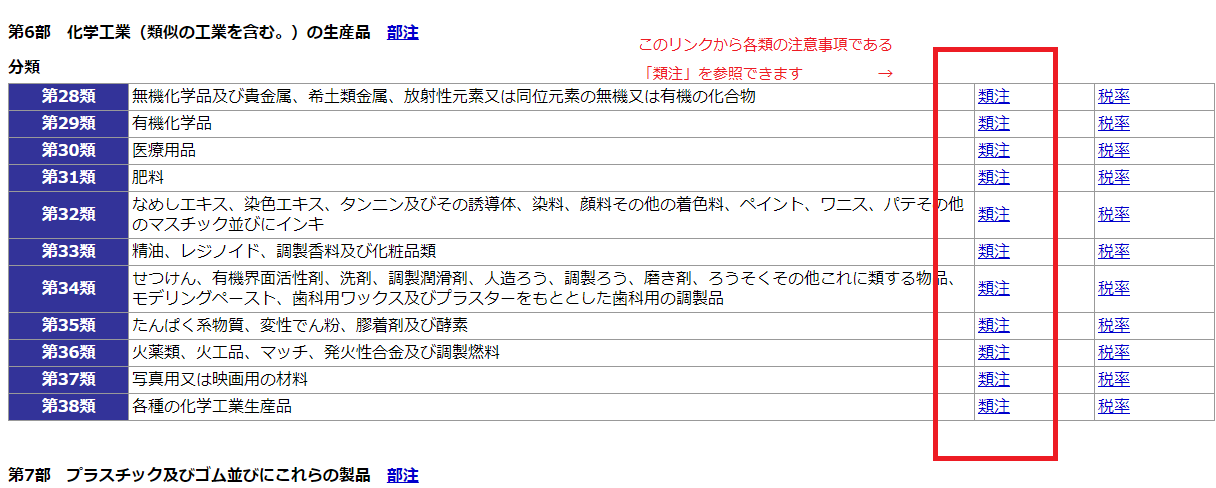

すると以下のように「部の表題」と「類の表題」の一覧が表示されますので、

ここから該当する項目(類)の見当をつけて、その横の「税率」をクリックします。

(※輸出の品目表は「品目表」をクリック)

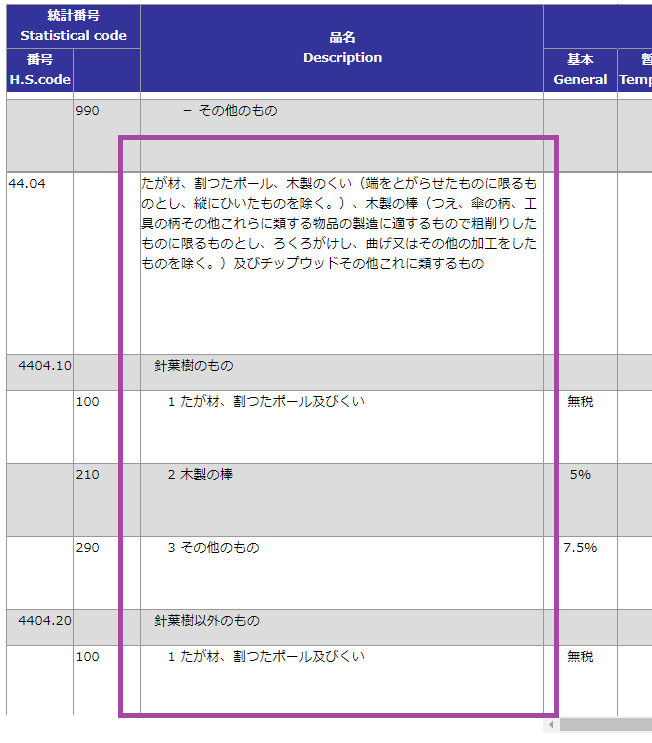

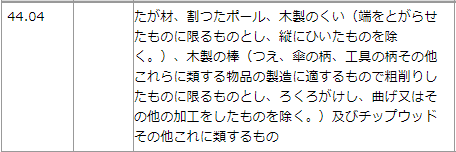

各類の詳細ページに移動後、以下の品目表例の紫で囲っている部分(項の規定)

をよく読み、「~に限る」、「~を除く」、「~であるかないかを問わない」などの

表現に注意して該当するHSコードを検討します。

例:4404項の規定

例:4420項の規定

上記手順に沿って品目分類を進めていくと、その時点でHSコードの特定が

できるように見える場合もありますが、通則1では更に以下の②、③の手順も

行うよう規定があります。

なぜならば①でHSコードが特定できたと思っても②③にて参照する規定では

別のHSコードに該当する旨の規定がある場合があります。

このような場合は②③での規定が優先される事になりますので①で特定したHSから

意図しない別のHSに分類される事がありますので①の分類方法だけでHSの

最終決定はできません。

② 項の物品の説明、範囲は関税率表解説・分類例規を参照。

上記①の手順にて輸入品目表(実行関税率表)(※輸出の品目表は輸出統計品目表)

にて該当HSの絞り込みを行った後は更にそのHSの属する関税率表解説・分類例規を

確認し、確実にその絞り込みが正しいのか、除外規定が無いかどうかを確認します。

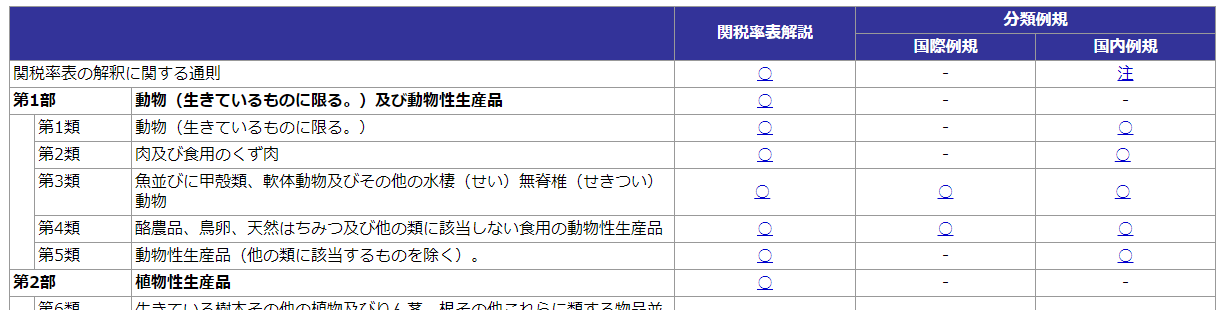

関税率表解説・分類例規のページを参照すると以下の図のようになっており、

赤枠部分が「関税率表解説」で緑枠部分が「分類例規」となります。

(分類例規は全国共通版の「国際例規」と日本版の「国内例規」の2種類がある)

関税率表解説・分類例規は品目表では規定しきれない細かい規定が列挙されております。

例:44類の関税率表解説

例:44類の国際例規

③ 部注、類注に従って分類を決定。

「部注」「類注」とは先ほど解説した品目分類の際に法的拘束力を持つ

「部注の規定」「類注の規定」の略称です。

「部」というのはHSコードのシステムの中で最上位の分類概念となります。

第1部はHSコード1類から5類

第2部はHSコード6類から14類

第3部はHSコード15類のみ

第4部はHSコード16類から24類

第5部はHSコード25類から27類

第6部はHSコード28類から38類

第7部はHSコード39類から40類

第8部はHSコード41類から43類

第9部はHSコード44類から46類

第10部はHSコード47類から49類

第11部はHSコード50類から63類

第12部はHSコード64類から67類

第13部はHSコード68類から70類

第14部はHSコード71類のみ

第15部はHSコード72類から83類

第16部はHSコード84類から85類

第17部はHSコード86類から89類

第18部はHSコード90類から92類

第19部はHSコード93類のみ

第20部はHSコード94類から96類

第21部はHSコード97類のみ

というようにHSコードの類(頭2桁)を複数包括する概念となり、

これら複数の類の共通規則を定めたものが「部注の規定」となります。

この「部注の規定」の確認方法は先ほどの②と同じ関税率表解説・分類例規の

ページの各部のリンクから確認します。

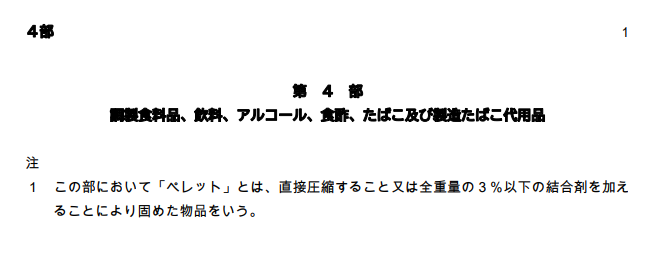

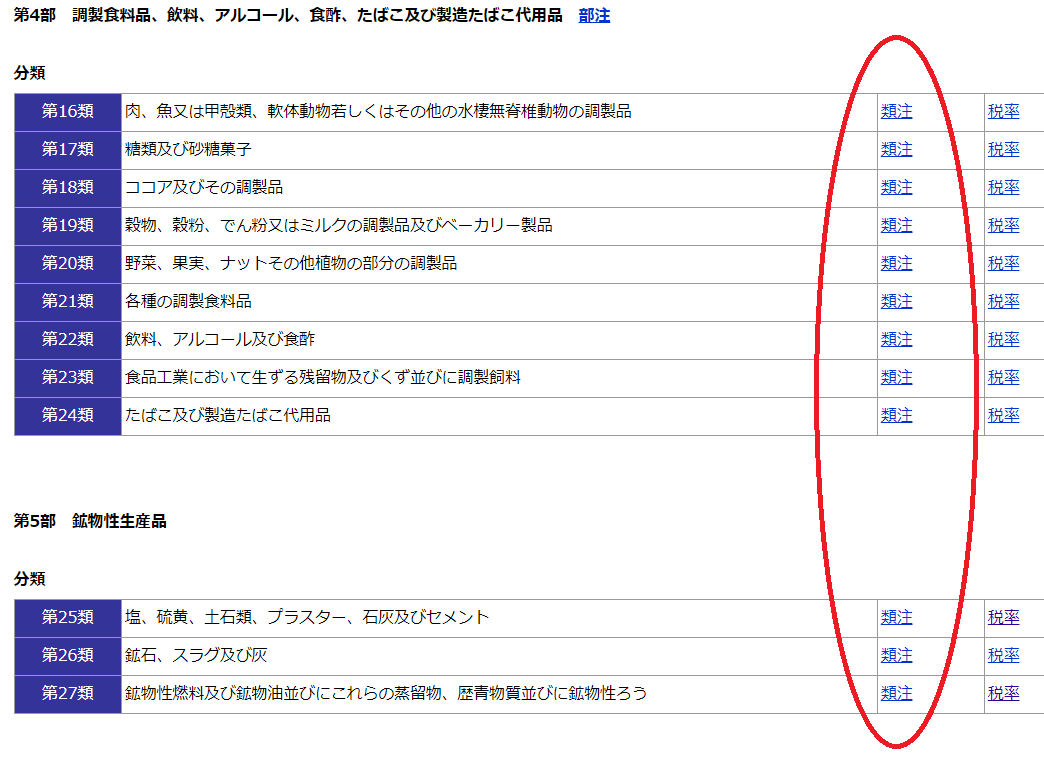

例:以下の赤枠リンクが4部の部注、6部の部注へのリンクになります。

上記例を確認すると

第4部とはHSコード16類から24類をひとまとめにした「部」となり、

第5部はHSコード25類から27類までをひとまとめにした「部」となる事が

わかるかと思います。

また、すべての「部」にそれぞれ「部注の規定」が存在するわけではありません。

25類から27類は第5部に包括されますが現時点では第5部に「部注の規定」はありません。

例:4部の注

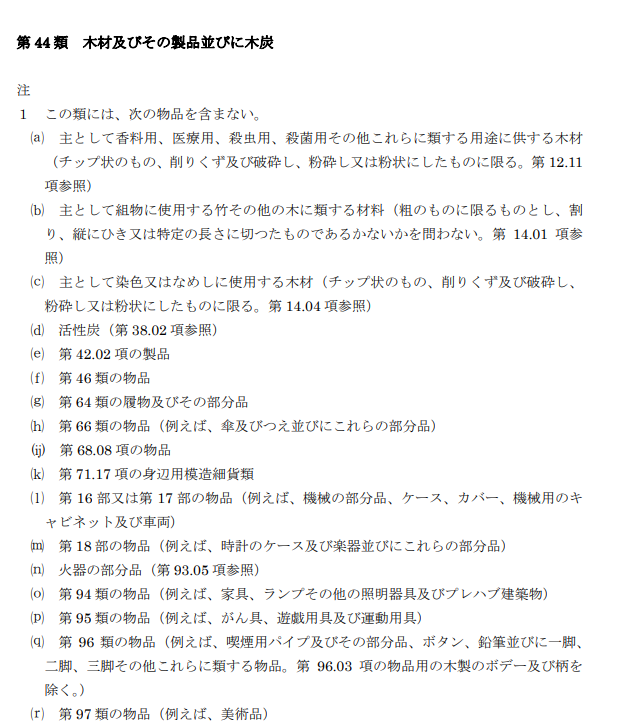

次は「類注の規定」です。

類注の規定は輸入品目表(実行関税率表)(※輸出の品目表は輸出統計品目表)を

開いて最新年度クリックした次のページにて表示されます。

例:44類の注

通則1のまとめ

ここまで通則1の規定をご覧いただいて一つのHSコードを特定する為に

多くの資料を並行して参照しなければならない事がお分かりいただけたかと思います。

① 表題から該当する項の見当をつけ、各項の規定から分類を決定。

輸入品目表を参照(※輸出の品目表は輸出品目表)

② 項の物品の説明、範囲は関税率表解説・分類例規を参照。

関税率表解説・分類例規を参照(※輸出入共通)

③ 部注、類注に従って分類を決定。

関税率表解説・分類例規を参照して部注を参照(※輸出入共通)

輸入品目表を参照して類注を参照(※輸出の品目表は輸出品目表)

もっと平たく表現すると、例えば「編物の衣類」を輸入する場合に

該当品目のHSコードを調べるには最低でも以下の6種類の資料を参照し、

品目分類を決定します。

①輸入品目表 「編み物の衣類」に分類される61類の関税率表

②解説 「編み物の衣類」に分類される61類の関税率表の解説

②国際例規 「編み物の衣類」に分類される61類の国内例規

②国内例規 「編み物の衣類」に分類される61類の国際例規

③部注規定 「編み物の衣類」に分類される61類が属する11部の注(規定)

③類注規定 「編み物の衣類」に分類される61類の注(規定)

上記資料を全ての類別に分けると以下のようになります。

| 類 | 類別表題 | 根拠規定 |

| 1類 | 生きている動物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 2類 | 肉及び食用のくず肉 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 3類 | 魚並びに甲殻類 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 4類 | 酪農品、鳥卵、天然蜂蜜 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 5類 | 動物性生産品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 6類 | 樹木その他の植物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

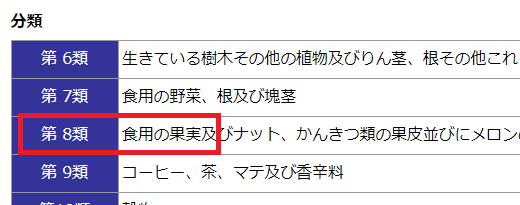

| 7類 | 食用の野菜、根及び塊茎 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 8類 | 食用の果実及びナット | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 9類 | コーヒー、茶、香辛料 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 10類 | 穀物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 11類 | 穀粉、加工穀物、でん粉 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 12類 | 種及び果実、飼料用植物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 13類 | ラック、樹脂、植物性液汁 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 14類 | その他植物性生産品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 15類 | 動植物性の油脂 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 16類 | 肉、魚又は甲殻類の調製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 17類 | 糖類及び砂糖菓子 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 18類 | ココア及びその調製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 19類 | 穀物、澱粉、ミルク調製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 20類 | 野菜、果実、植物調製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 21類 | 各種の調製食料品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 22類 | 飲料、アルコール及び食酢 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 23類 | 食品工業にて生ずる残留物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 24類 | たばこ、製造たばこ代用品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 25類 | 塩、土石類、プラスター | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 26類 | 鉱石、スラグ及び灰 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 27類 | 鉱物性燃料及び鉱物油 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 28類 | 無機化学品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 29類 | 有機化学品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 30類 | 医療用品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 31類 | 肥料 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 32類 | 染料、顔料その他の着色料 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 33類 | 精油、調製香料、化粧品類 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 34類 | せっけん、有機界面活性剤 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 35類 | たんぱく系物質、変性澱粉 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 36類 | 火薬類、調製燃料 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 37類 | 写真用又は映画用の材料 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 38類 | 各種の化学工業生産品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 39類 | プラスチック及びその製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 40類 | ゴム及びその製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 41類 | 原皮(毛皮を除く)及び革 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 42類 | 革製品、鞄、バッグ | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 43類 | 毛皮、人造毛皮製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 44類 | 木材及びその製品、木炭 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 45類 | コルク及びその製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 46類 | 組物製品、かご細工物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 47類 | 木材パルプ、古紙 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 48類 | 製紙用パルプ、紙、紙製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 49類 | 書籍、新聞、印刷物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 50類 | 絹及び絹織物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 51類 | 羊毛、繊獣毛の織物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 52類 | 綿及び綿織物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 53類 | その他の植物性紡織用繊維 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 54類 | 人造繊維の長繊維 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 55類 | 人造繊維の短繊維 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 56類 | フェルト、不織布 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 57類 | じゅうたんその他の床敷物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 58類 | 特殊織物、タフト、レース | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 59類 | 被覆した紡織用繊維の織物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 60類 | メリヤス、クロセ編物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 61類 | 衣類及び衣類附属品(編み) | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 62類 | 衣類及び衣類附属品(織り) | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 63類 | 紡織用繊維のその他の製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 64類 | 履物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 65類 | 帽子 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 66類 | 傘、つえ、ステッキ | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 67類 | 羽毛製品、造花、人髪 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 68類 | 石、セメント、石綿 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 69類 | 陶磁製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 70類 | ガラス及びその製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 71類 | 貴半貴石、身辺用細貨類 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 72類 | 鉄鋼 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 73類 | 鉄鋼製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 74類 | 銅及びその製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 75類 | ニッケル及びその製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 76類 | アルミニウム及びその製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 77類 | (欠番) | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 78類 | 鉛及びその製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 79類 | 亜鉛及びその製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 80類 | すず及びその製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 81類 | その他の卑金属製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 82類 | 工具、刃物、スプーン | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 83類 | 各種の卑金属製品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 84類 | 機械類、これらの部分品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 85類 | 電気機器及びその部分品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 86類 | 鉄道用車両 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 87類 | 車、バイク、自転車 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 88類 | 航空機 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 89類 | 船舶及び浮き構造物 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 90類 | 検査、精密、医療機器 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 91類 | 時計 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 92類 | 楽器 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 93類 | 武器 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 94類 | 家具、クッション、照明 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 95類 | がん具、運動用具 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 96類 | 雑品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

| 97類 | 美術品、こっとう品 | 輸入HS 輸出HS 部注 類注 解説 国例 内例 |

一つの品目のHSコードを特定する為に最低でもこの6種類の資料を横断

するのは非常に手間のかかる作業となります。

本サイト関税削減.comのトップページではこれら資料を各品目の類毎に

横断的にリンクを設定しておりますので是非ご活用ください。

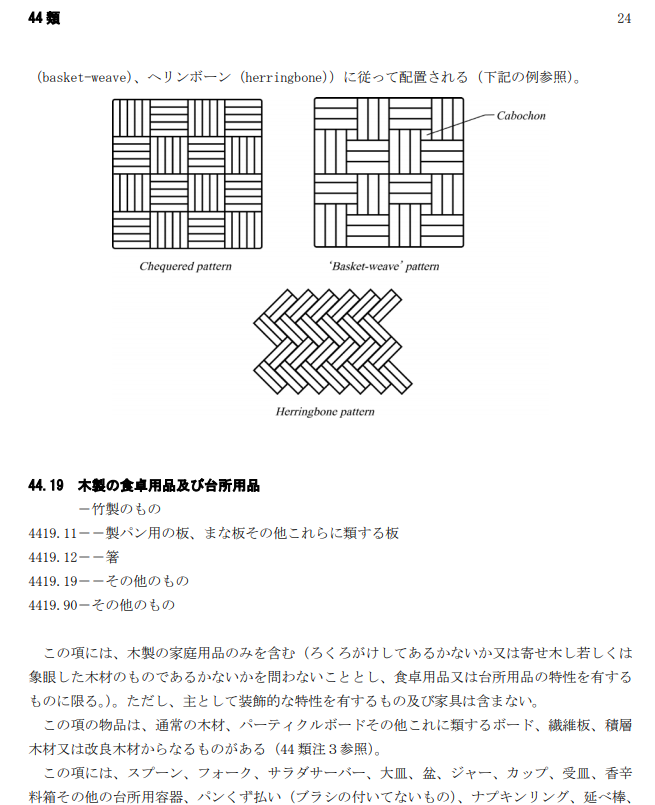

通則1のケーススタディー①

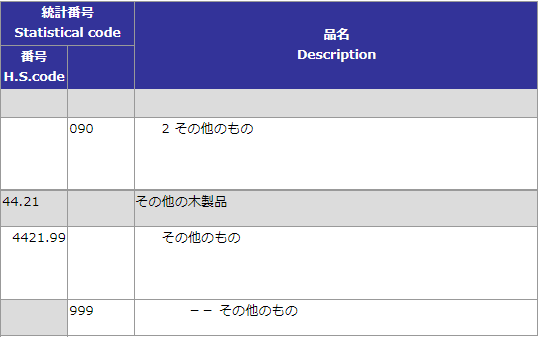

通則1でどのようにして品目分類を行うか「木製の家具」を対象とした

ケーススタディーを紹介します。

出典:東京税関 業務部 首席関税鑑査官部門「品目分類について」より

輸入品目表(実行関税率表)の一覧を見ると44類に「木材及びその製品」という

記述があるので、この44類の「税率」クリックして項の規定を確認します。

そして44類の項の規定を上から順に確認していきますが、特に

「家具、たんす」といった記述が無い為、「その他の木製品」→「その他のもの」

に該当すると判断し、4421.99に該当するかと考えます。

※実行関税率表を一部改変

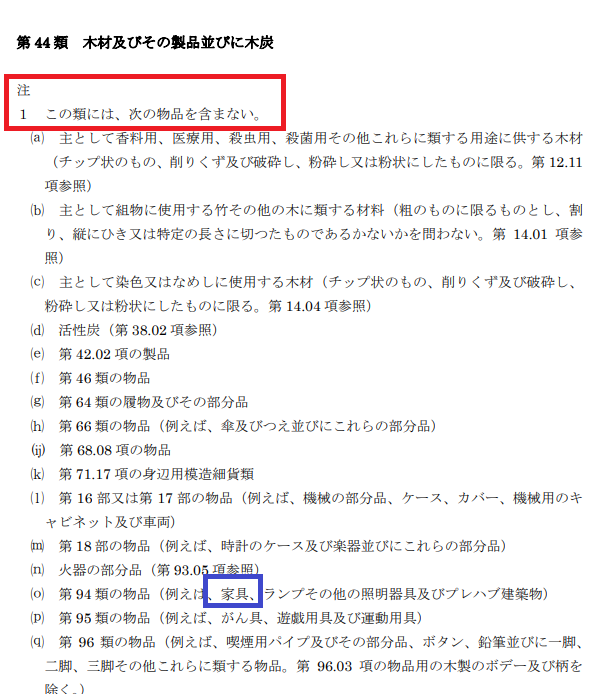

しかし、44類の解説を確認すると以下のような除外規定があります。

赤枠の文言にて除外規定を列挙しており、青枠で家具が除外対象である事が

わかります。

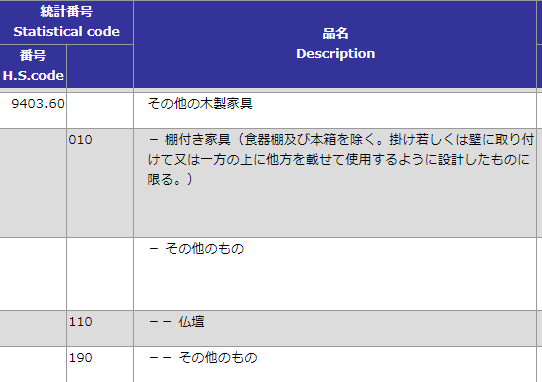

除外規定(o)を読むと「家具」は94類に該当する事がわかりますので、

ここでやっと輸入品目表(実行関税率表)の94類に到達する事ができます。

①の輸入品目表だけを確認して品目分類を行うと木製の家具は4421.99に

分類すると判断してしまいそうになりますが、

②の解説を読む事によって木製の家具の正しい品目分類は9403.60である

という事が判明します。

通則1のケーススタディー②

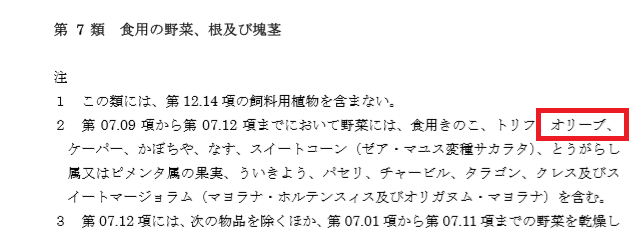

もう一点「通則1」でどのようにして品目分類を行うか「オリーブ」を

対象としたケーススタディーを紹介します。

オリーブの品目分類を行う際に輸入品目表(実行関税率表)の表題を

一読すると8類の「食用の果実」を検討するかもしれません。

しかし、この8類の中では「オリーブ」の表記は無いので

「 その他の果実」に分類するしかないと考えるかもしれません。

そこで関税率表解説・分類例規を参照すると第7類の注規定にオリーブは

7類の野菜に含まれると規定があります。

そこで輸入品目表(実行関税率表)から改めて7類を確認すると

確かにオリーブの記載があります。

これはオリーブは果物であると考える人にとっては非常に難しい

品目分類かと思います。

例え誰もが「オリーブは果物」と信じていようとも

法的拘束力のある注規定で「オリーブは野菜」と規定されていれば

品目分類作業ではこれに従うしかありません。

(余談ですがスイカは食用の果実に含まれます。)

上記パターンの場合、本来8類に分類すると考えている状態では

7類の注規定を読もうとはなかなか考え付かないかもしれませんので、

このような場合はネットで品名を検索したほうが早く答えに

たどり着くかもしれません。

以上ケーススタディーを見て頂くと正しい品目分類を行う上で

上記6種類の資料の確認が重要である事が理解できるかと思います。

①輸入品目表

②解説

②国際例規

②国内例規

③部注規定

③類注規定

この原則に従っても品目分類ができない場合には次の「通則2」で

品目分類を行う事になります。

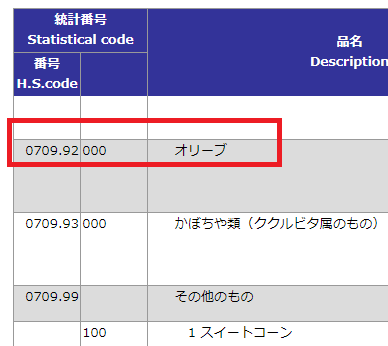

通則2

通則2は(a)と(b)の二つに分かれます。このうちの通則2(a)の意味は

「分解してあるもので組み立てて製品になるもの」や多少部品が足りなくても

「その製品の重要な特性が出ている物」は完成品のHSコードに該当する

という規定になります。

以下の例を参考にすると①の車輪を装着していないトラックは

「その製品の重要な特性が出ている物」に該当するので通則2(a)を適用して

トラックのHSコードに分類され、②の分解してあるテーブルは

「分解してあるもので組み立てて製品になるもの」に該当するので

こちらも同じように通則2(a)を適用してテーブルのHSコードに分類されます。

通則2のケーススタディー①

以下の品目は膨張させることによってプラスチックボトルになるもので

輸送コストを下げる為に膨張させる前の段階の状態で輸入します。

このような場合「未完成の物品で、完成品として重要な特性を有するもの」

に該当する為、完成品のHSコード3923(プラスチック製運搬容器)に

分類されます。

出典:HARMONIZED COMMODITY DESCRIPTION and CODING SYSTEM or HARMONIZED SYSTEM(HS) & ASEAN HARMONIZED TARIFF NOMENCLATURE(AHTN)

通則2のケーススタディー②

以下の品目はストラップの無い腕時計です。

このような場合「未完成の物品で、完成品として重要な特性を有するもの」

に該当する為、完成品のHSコード9102に分類されます。

出典:HARMONIZED COMMODITY DESCRIPTION and CODING SYSTEM or HARMONIZED SYSTEM(HS) & ASEAN HARMONIZED TARIFF NOMENCLATURE(AHTN)

通則2のケーススタディー③

以下の品目は分解されたオフィスチェアーです。このような場合、

「完成した物品で、提示の際に組み立ててないもの及び分解してあるもの」

に該当する為、完成品のHSコード9401に分類されます。

出典:HARMONIZED COMMODITY DESCRIPTION and CODING SYSTEM or HARMONIZED SYSTEM(HS) & ASEAN HARMONIZED TARIFF NOMENCLATURE(AHTN)

通則2のケーススタディー④

以下の品目は分解された本棚です。このような場合、

「完成した物品で、提示の際に組み立ててないもの及び分解してあるもの」

に該当する為、完成品のHSコード9403に分類されます。

出典:東京税関 業務部 首席関税鑑査官部門「品目分類について」より

通則2(b)は2つ以上の材料又は物質からなるものの所属は

通則3の原則に従って決定するという規定になります。

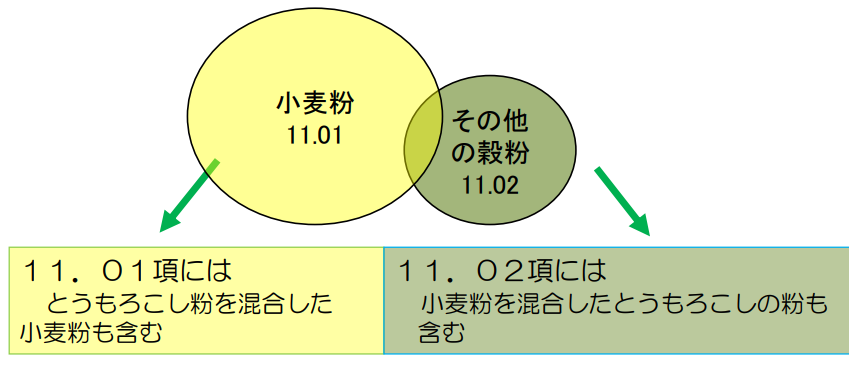

例:小麦粉(70%)、とうもろこしの粉(30%)を混合したもの

(重量比)

出典:東京税関 業務部 首席関税鑑査官部門「品目分類について」より

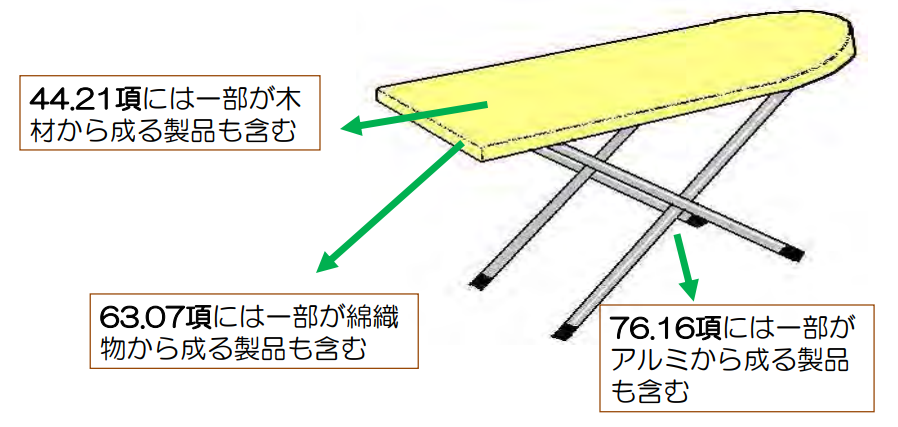

例:アイロン台(木製のベースを綿織物で覆いアルミ製の足をつけたもの)

出典:東京税関 業務部 首席関税鑑査官部門「品目分類について」より

上記例のように「2つ以上の材料又は物質からなるもの」の場合は

以下の「通則3」で分類する事になります。

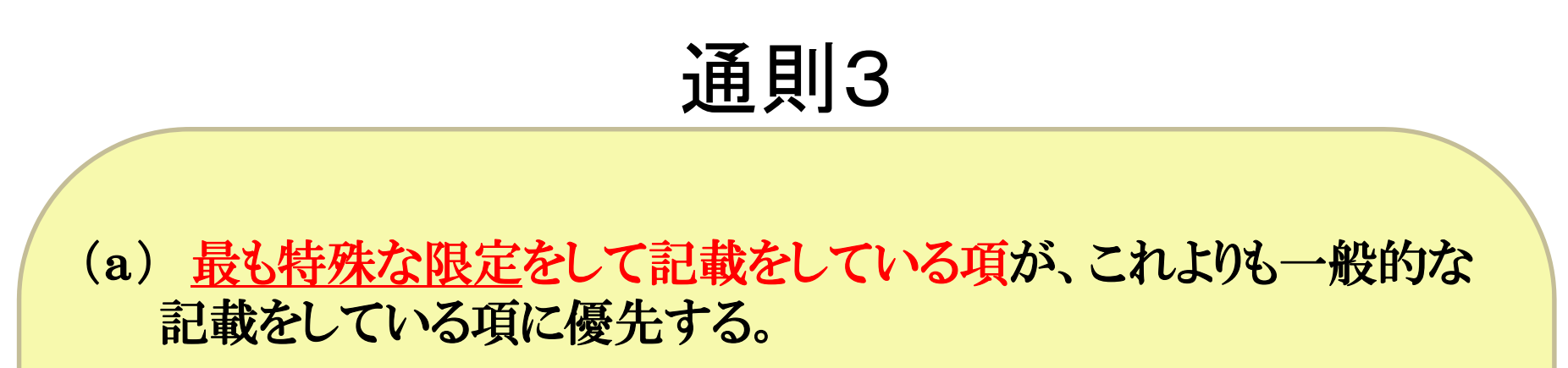

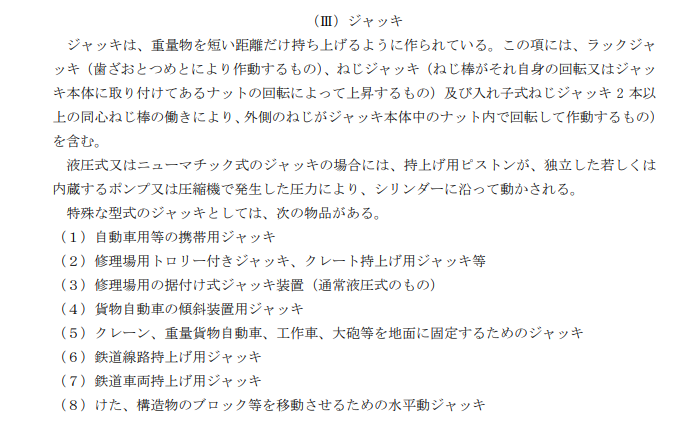

通則3

通則3は「2つ以上の材料又は物質からなるもの」に対する品目分類の

方法を規定しており、どのように複数の材料又は物質が関わるかによって

規則が異なります。

通則3の分類方法は以下の3種類に分かれます。

■3-(a)最も特殊な限定をして記載をしている項に分類する

■3-(b)物品に重要な特性を与えている材料または構成要素によって所属を決定

■3-(c)等しく考慮に値する項のうち数字上の配列において最後となる項に決定

「2つ以上の材料又は物質からなるもの」の品目分類を行う場合はまず3-(a)を

検討し、ここで分類ができない場合は3-(b)を検討し、それでも分類ができない

場合は3-(c)を検討するというように上から順に検討していくという形になります。

以下にて通則3の各規則を順に解説させていただきます

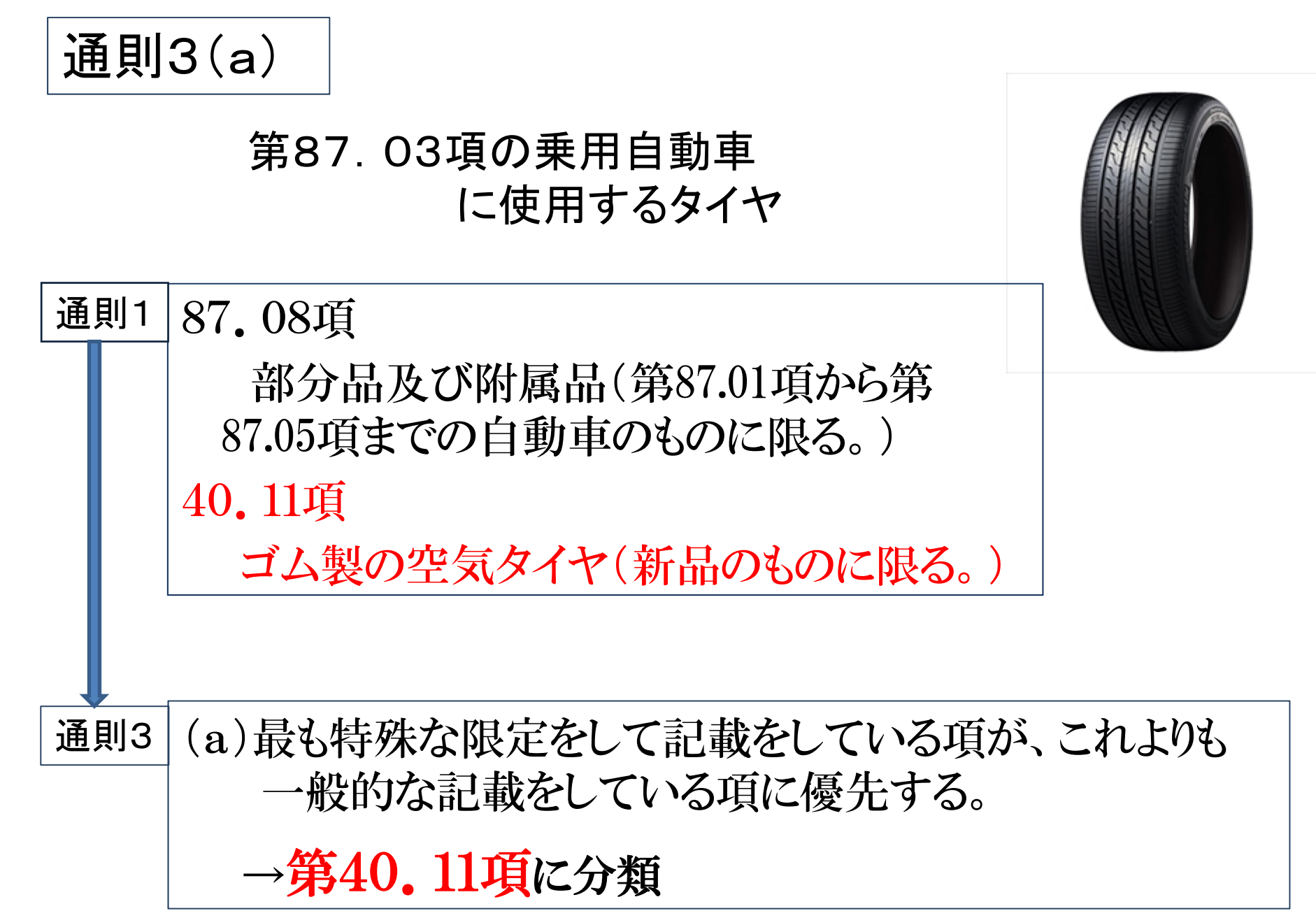

通則3-(a)

まずは通則3-(a)です。

HS選定作業では製品が複数のHSに該当するケースがあります。

「車のタイヤ」を例として挙げてみると

車の部分品であるHS8708と

ゴム製のタイヤであるHS4011のどちらにも該当しそうです。

通則3-(a)というのは対象品目が最も限定的、特殊な表現をした項に属すると

いう規定になります。

車の部分品という分類は広く抽象的です。

それに対しゴム製のタイヤという分類は上記より限定的です。

それ故に、車のタイヤに関してはHS4011の方が適切であるという

判断に用いられる基準となります。

その他の例ではゴム製の水泳帽があります。

ゴム製その他の製品HS4016か帽子HS6505で悩むポイントになりますが

「ゴム製その他の製品」で包括的に分類される品目より「帽子」で特定

される方がより限定的な為、水泳帽は帽子に分類される事になります。

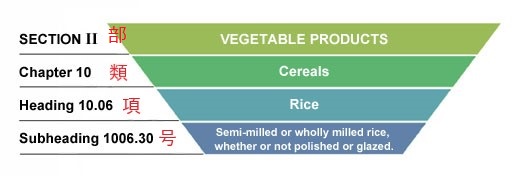

通則3-(a)のケーススタディー①

以下の品目は木製の椅子とはしごの両方の性質を併せ持っており、

用途としてどちらがメインという設定はありません。

出典:HARMONIZED COMMODITY DESCRIPTION and CODING SYSTEM or HARMONIZED SYSTEM(HS) & ASEAN HARMONIZED TARIFF NOMENCLATURE(AHTN)

品目分類の候補として、はしごが該当する「その他の木製品」(HS4421)か

椅子が該当する「木製の椅子」(HS9401)のどちらが適切か迷うところです。

通則3-(a)は「最も特殊な限定をして記載をしている項」に該当させる

趣旨となりますので「その他の木製品」と「木製の椅子」では

「木製の椅子」の方が「最も特殊な限定」をした項と考えられますので

この場合は通則3-(a)を適用してHS9401に分類するという事になります。

通則3-(a)のケーススタディー②

クリスマス用の表示がない撚った柳の枝からなるリース

このような品目は輸入者にとってはクリスマス用品と認識する物であっても

クリスマス用であるとの特徴が乏しい場合はHS9505のクリスマス用品に

分類されにくいのが特徴です。

品目分類の候補として、「装飾用植物」(HS0604)か

「組物材料」(HS4602)のどちらが適切か迷うところですが

「装飾用植物」と「組物材料」では

「装飾用植物」の方が「最も特殊な限定」をした項と考えられますので

この場合は通則3-(a)を適用してHS0604に分類するという事になります。

通則3-(a)のケーススタディー③

牛皮を成型してつくった犬用スナックガム

品目分類の候補として、「犬用に調製された飼料」(HS2309)か

牛皮から製造したものとして「その他の革製品」(HS4602)のどちらが

適切か迷うところですが「犬用に調製された飼料」と「その他の革製品」

では「犬用に調製された飼料」の方が「最も特殊な限定」をした項と

考えられますので、

この場合は通則3-(a)を適用してHS2309に分類するという事になります。

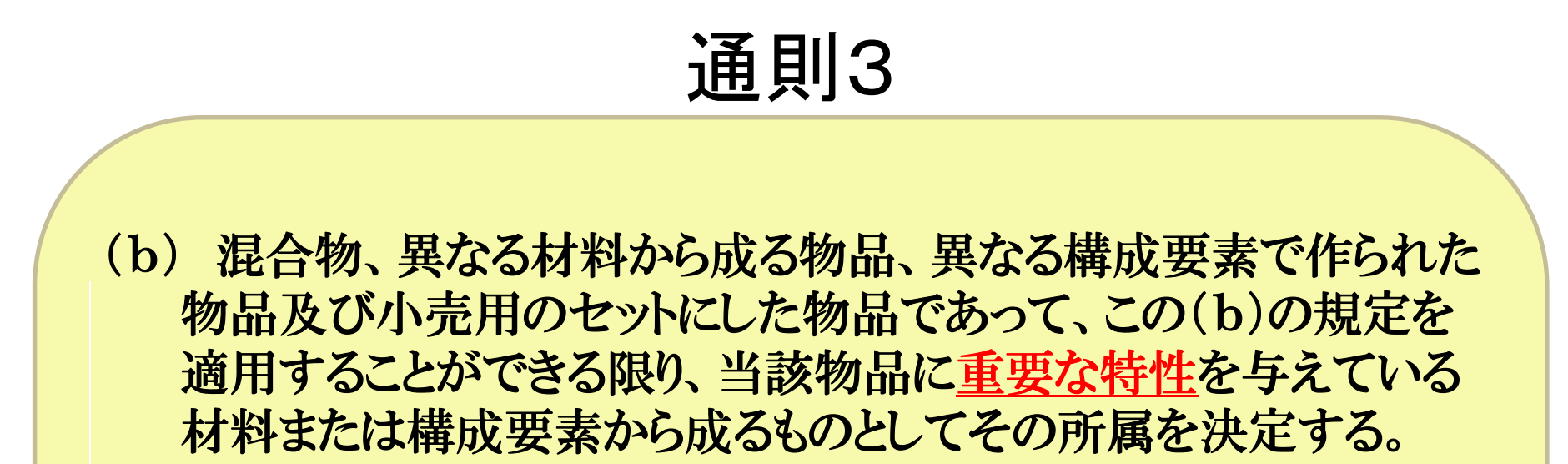

通則3-(b)

通則3-(a)で分類できない場合は通則3-(b)を検討します。

2種類以上の材料(プラと鉄など)で製造された製品である上、複数の

「特殊な限定」をした特性を持つ製品で通則3-(a)の規定も適用できない場合は

通則3-(b)「重要な特性を与えている材料、機能等によって分類」します。

以下に例を紹介します。

当該品目の特徴は金属のフレームの写真立ての中に50枚の写真が入る

プラスチック製のポケットを有するというものです。

上記品目は「金属のフレーム(HS8306)」に該当しつつも、

「プラスチック製品(HS3926)」にも該当し得る為、通則3-(a)の

「最も限定的、特殊な表現をした品名」という要件でどちらか一方を

選択するという事ができないため、通則3-(a)が適用できず

3-(b)を検討する事になります。

通則3-(b)は「重要な特性を持つ部分」を基準として分類をする規定の為、

「鉄製のフレーム」と「プラ製のポケット」のどちらが重要な特性かを

見極める必要があります。

本事例の場合、「鉄製のフレーム」は特段珍しいものではありませんが、

「50枚の写真が収納できるプラ製ポケットのアルバム」という特徴は

この製品の重要な特性であると考えられます。

この例ではこういった希少性のある特徴を重要な特性と判断した為、

プラ製のその他の製品HS3926に分類されました。

※余談ですが、これはあくまでも日本国内での事例ですので

外国の税関がこの品目を見た場合、鉄製のフレームが特徴的だと感じる

事も十分に考えられます。

HSコードは世界共通のシステムですが、どのHSに当てはめるかは

各国独自の文化や考え方によって左右される事があります。

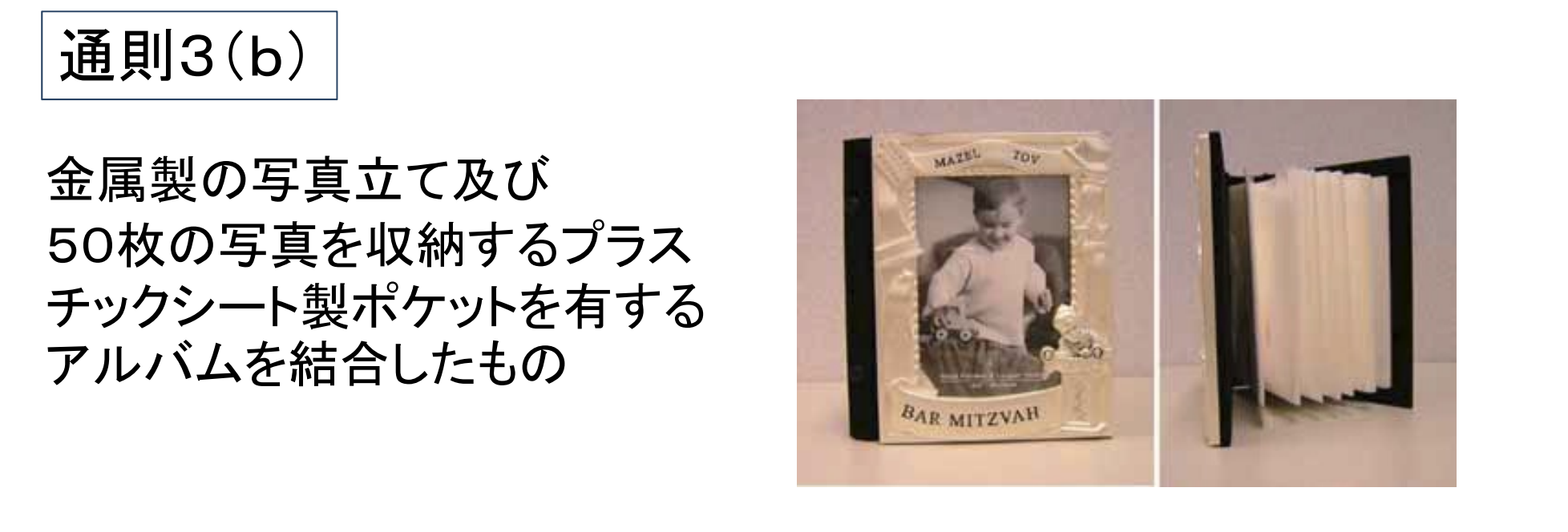

別の通則3-(b)の事例で「パスタ料理用セット」があります。

パスタの麺と調味料の小売りセットになった製品など

複数のHSに該当するものが一つにまとまっている場合も

同じく通則3-(b)の分類規定を適用します。

この例では重要な特性はパスタの麺そのものであると考えられ、

パスタのHSコードが小売りセットに対して適用されます。

※こちらの例につきましても何が重要な特性なのかという部分については

各国独自の文化や考え方によって左右される事があります。

通則3-(b)のケーススタディー①

大麦(HS1003)60%とオート40%を混合した品目の場合は単純に

含有割合の多い方が重要な特性を与えている事になるので、

通則3-(b)を適用してHS1003の大麦に分類されます。

出典:HARMONIZED COMMODITY DESCRIPTION and CODING SYSTEM or HARMONIZED SYSTEM(HS) & ASEAN HARMONIZED TARIFF NOMENCLATURE(AHTN)

通則3-(b)のケーススタディー②

散髪器具として以下の4点が小売り用にセットになった品目

出典:HARMONIZED COMMODITY DESCRIPTION and CODING SYSTEM or HARMONIZED SYSTEM(HS) & ASEAN HARMONIZED TARIFF NOMENCLATURE(AHTN)

内訳はヘアークリッパー(HS8510)、くし(HS9615)、ハサミ(HS8213)

ヘアブラシ(HS9603)となります。

この場合はヘアークリッパーが重要な特性を与えている事になるので、

通則3-(b)を適用してHS8510のヘアークリッパーに分類されます。

通則3-C

通則の3-(a)の最も限定的な表現のHSも通則の3-(b)の重要な特性もなく、

完全に複数のHSに該当する場合はこの通則3-(c)を適用します。

完全に複数のHSに該当する場合というのは

例えばT-シャツの材質が綿50%とポリエステル50%である場合等が

考えられます。

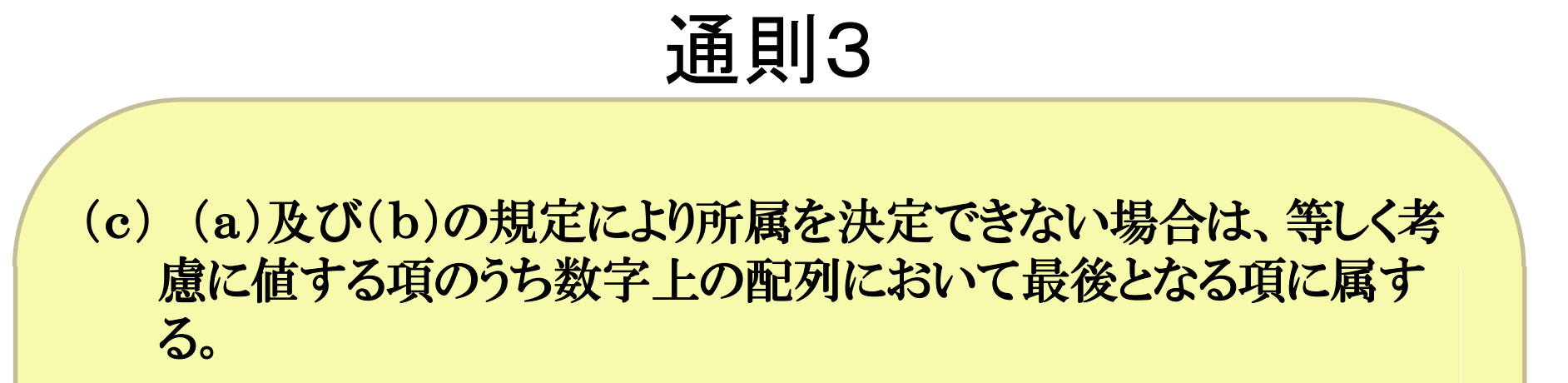

以下の実行関税率表をご覧ください。

綿製のT-シャツはHS6109.10に該当し、ポリエステル製のT-シャツは

HS6109.90に該当します。

この場合「綿50%とポリエステル50%T-シャツ」は両方の材質を均等に含むため、

2つのHSにそれぞれ完全に該当してしまうため、この場合は通則3-(c)を

適用して数字上で最後の項に分類することになります。

“HS6109.10″と”HS6109.90″では”HS6109.90″の方が数字上で後ろになります。

(上記のようなHS品目表では「下」の項に属する数字)

その為、綿50%ポリエステル50%のT-シャツはポリエステル製のHS6109.90に

分類されることになります。

(T-シャツの場合、ポリエステルはその他の紡織用繊維に包括)

通則3-(c)のケーススタディー①

電気式のランプ(HS9405)と時計(HS9105)が一体となった品目

出典:HARMONIZED COMMODITY DESCRIPTION and CODING SYSTEM or HARMONIZED SYSTEM(HS) & ASEAN HARMONIZED TARIFF NOMENCLATURE(AHTN)

上記品目は「ランプ」でもあり「時計」でもある為、通則3-(a)の

「最も限定的、特殊な表現をした品名」のどちらか一方という要件を

両方満たしてしまい、通則3-(a)は適用できません。

また、通則3-(b)の「重要な特性を与えている材料、機能等」という

要件を考慮しても、「ランプ」と「時計」はそれぞれ重要な特性で

あるため通則3-(b)も適用できません。

その為、通則3-(c)の「HSの数字上の配列で最後の項に該当」する

材料、機能で分類をするとランプ(HS9405)と時計(HS9105)では

ランプ(HS9405)がHSの数字上の配列で最後の項に該当しますので

当該品目は電気式のランプとしてHS9405に分類されます。

通則3-(c)のケーススタディー②

電気式ファン(HS8414)とシャンデリア(HS9405)が一体となった品目

出典:HARMONIZED COMMODITY DESCRIPTION and CODING SYSTEM or HARMONIZED SYSTEM(HS) & ASEAN HARMONIZED TARIFF NOMENCLATURE(AHTN)

上記品目は「ファン」でもあり「シャンデリア」でもある為、

通則3-(a)の「最も限定的、特殊な表現をした品名」のどちらか一方

という要件を両方満たしてしまい、通則3-(a)は適用できません。

また、通則3-(b)の「重要な特性を与えている材料、機能等」という

要件を考慮しても、「ファン」と「シャンデリア」はそれぞれ

重要な特性であるため通則3-(b)も適用できません。

その為、通則3-(c)の「HSの数字上の配列で最後の項に該当」する

材料、機能で分類をするとファン(HS8414)とシャンデリア(HS9405)では

シャンデリア(HS9405)がHSの数字上の配列で最後の項に該当しますので

当該品目は電気式のランプとしてHS9405に分類されます。

通則4

前記(通則1~3)の原則によりその所属を決定することができない物品は、

当該物品に最も類似する物品が属する項に属する。

通則4のケーススタディー

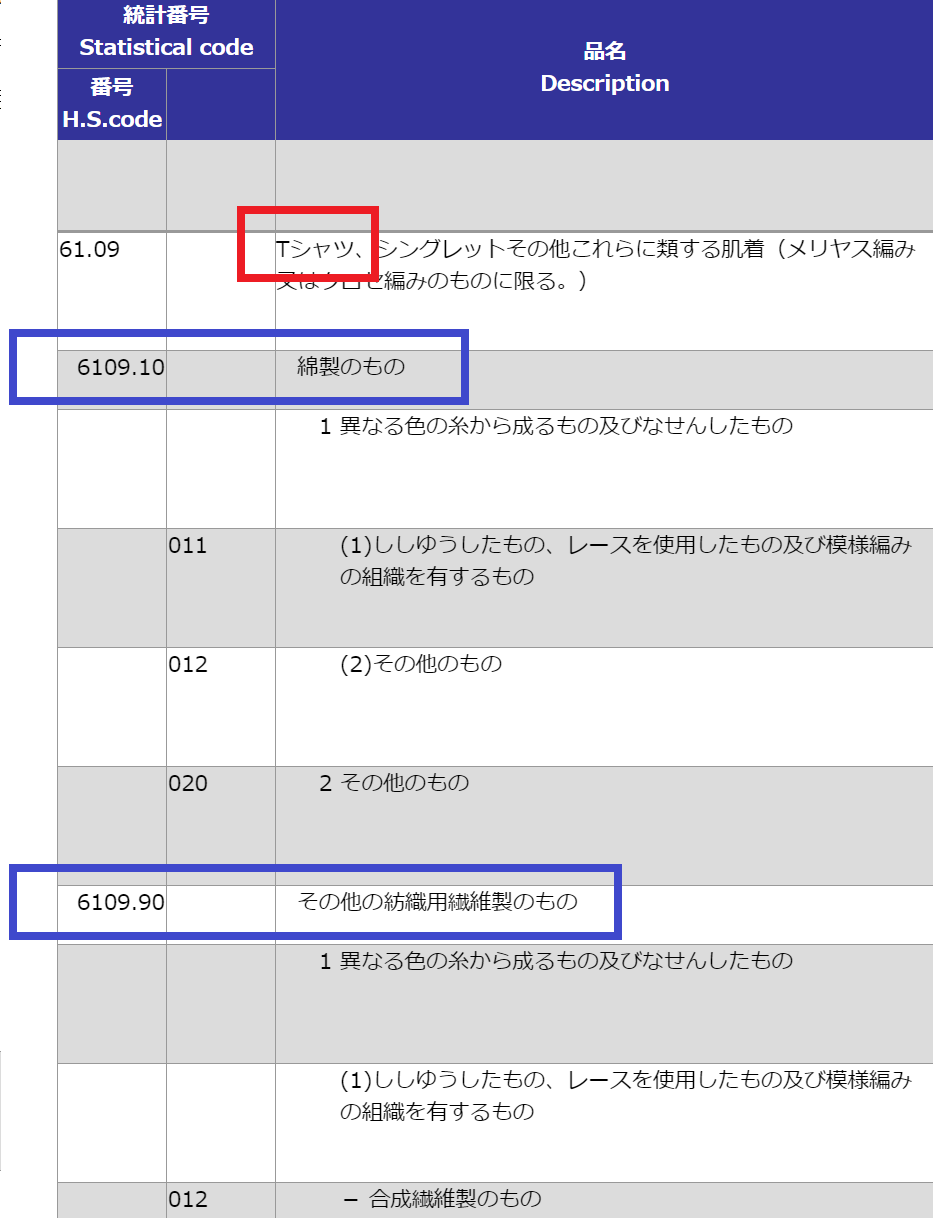

車両を持ち上げる為のエアージャッキ(空気を膨らませて使用)

出典:HARMONIZED COMMODITY DESCRIPTION and CODING SYSTEM or HARMONIZED SYSTEM(HS) & ASEAN HARMONIZED TARIFF NOMENCLATURE(AHTN)

ジャッキはHS8425に分類されるものではありますが、一般的なジャッキは

油圧式、空気式のシリンダーで車両等を持ち上げる物になります。

この場合、上記のような特殊な形状のジャッキの場合はHS8425に

分類できるか疑問がありますので84類の解説のジャッキについての

定義を確認します。

これを読む限り上記のような品目がこの項に該当するかどうかは

判断しづらい所であり、通則1から3まで適用ができない為、

通則4を適用して「最も類似する物品が属する項」に該当する事になります。

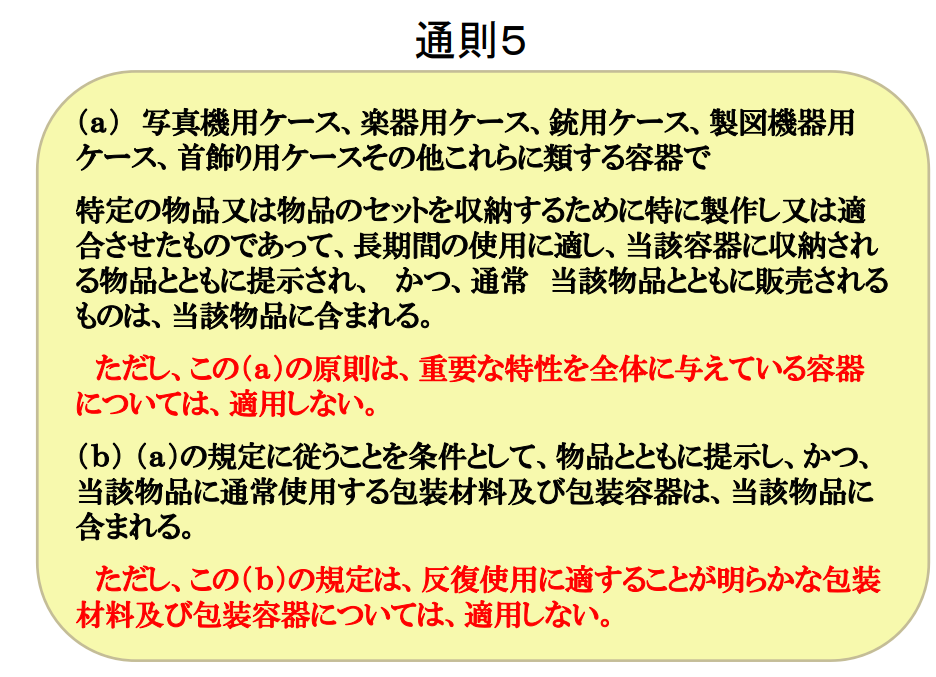

通則5

通則5(a)

通則5(a)を要約すると例外はありますが、専用ケースは基本的に

その物品に含まれるという規定になります。

例えば以下のようなバイオリンがケースに収納された状態で提示される場合

出典:HARMONIZED COMMODITY DESCRIPTION and CODING SYSTEM or HARMONIZED SYSTEM(HS) & ASEAN HARMONIZED TARIFF NOMENCLATURE(AHTN)

バイオリン本体のHSは9202に該当し、バイオリンケースはHS4202に該当しますが

この場合は通則5(a)にて定義されている「特定の物品を収納する為に特に

制作し、長期間の使用に適し、当該容器に収納される物品とともに提示され、

かつ、通常当該物品とともに販売されるもの」という要件を満たせば、

ケースはバイオリンに含めて、共にHS9202に分類される事になります。

次の事例は袋入りガムと貯金箱を兼ねたがん具を包装した物です。

一件先ほどの事例と同じように通則5(a)を適用できるかと考えますが

通則5(a)の但し書きには以下のような規定があります。

「ただし、この(a)の原則は、重要な特性を全体に与えている容器

については、適用しない。」

これはガム容器の形状が「ガムの梱包用」という用途だけでなく

おもちゃとしての重要な特性があると判断されたため、通則5(a)の

適用はできず、ガムをHS1704に、容器をがん具としてHS9503に分類

されたという事例になります。

梱包さえしてあれば常に通則5(a)ができようできるという訳ではない

という事がよくわかる事例かと思います。

以下の事例も同じように通則5(a)が否定され、ガムとガムの容器を

別々に品目分類する事になります。

出典:HARMONIZED COMMODITY DESCRIPTION and CODING SYSTEM or HARMONIZED SYSTEM(HS) & ASEAN HARMONIZED TARIFF NOMENCLATURE(AHTN)

通則5(b)

通則5(b)を要約すると反復使用するものは別として、通常の包装は物品に含まれる

という意味になります。

出典:HARMONIZED COMMODITY DESCRIPTION and CODING SYSTEM or HARMONIZED SYSTEM(HS) & ASEAN HARMONIZED TARIFF NOMENCLATURE(AHTN)

上記のように輸送の目的で梱包材を使用する事は一般的ですので税関審査

にて「通則5(b)適用により~」などの考慮すらされない事ではありますが、

この梱包材が反復使用する物の場合は(例:圧縮空気用ドラム容器)

通則5(b)の適用ができないことになります。

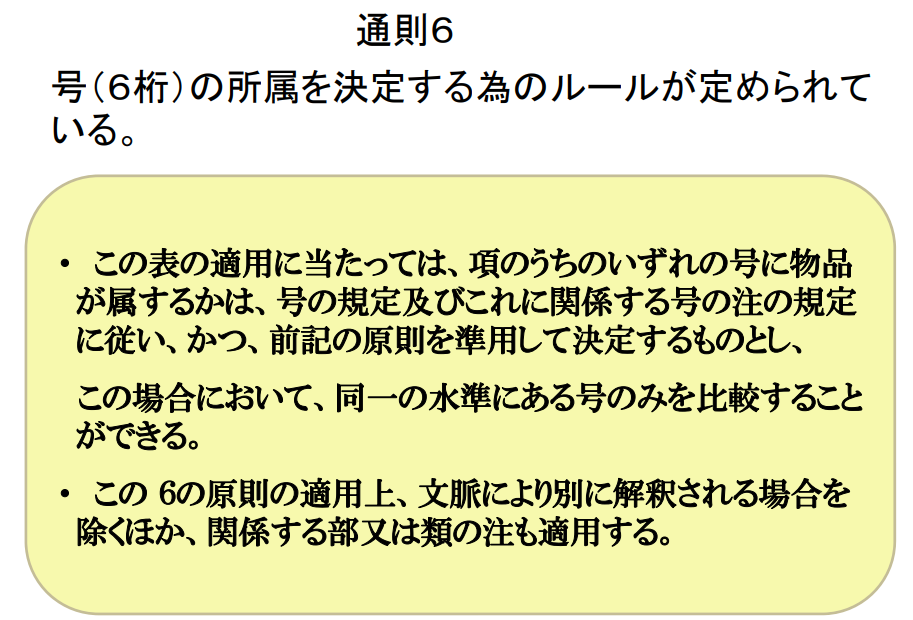

通則6

通則6を要約すると「号(HS6桁レベル)の決定は、通則1~5までを

準用し、段落ちの水準の比較に注意する。」という意味になります。

例えばハイブリッド自動車を分類する場合、通則1を適用して

HS8703の乗用自動車に分類される事になります。

そして(8703)以降のHSを求める際は通則6に沿って決定します。

この際、HS8703からの細分(号)での分類候補は以下の2つが考えられます。

■8703.22 その他の車両(ピストン式火花点火内燃機関を搭載したもの)

■8703.90 その他のもの

上記のように6桁レベルのHSコード(上記事例ではHS8703.22とHS8703.90の2つ)

を検討する際に、通則6の規定の通り通則1~5を準用して決定します。

本事例の場合は通則3(b)を準用し、重要な特性を与えている部分は

内燃機関という事になるのでHS8703.22に分類される事になります。

HS選定時に絶対必要な調査

HSコードの選定を実行関税率表だけ見て決めるのはとても危険です。

自信があったとしても以下の手順は最低限必要です。

類注を確認する

該当すると思われるHSコードの類(HSの頭2桁)ごとに「類注」という

その類全体に対する包括的なルールがありますのでこちらを必ず参照する

必要があります。

ネット上では実行関税率表一覧から年度を指定したページに移動し

以下のリンクをクリックすれば類注を確認する事ができます。

関税率表解説を確認する

関税率表解説を見ると各HSコードの類(頭2桁)に属する品目に対する

より詳細な解説があり、実行関税率表だけでは分類しきれない品目がここに

記載されております。

自信を持ってHS分類をしてもこの解説をよく見たら間違えだったという事も

多々ありますのでこちらもじっくりと熟読する必要があります。

各類に対して「関税率表解説」「例規(分類事例)」へのリンクがあります。

関税率表解説はWCOのExplanatory Note(解説書)が基になっており

国際分類例規はWCOのClassification Opinion(分類意見)が基になっており、

国際的なHS分類の判断基準となるため、輸出先の税関に意見を述べる際にも

有効な情報となります。(国内例規は基本的には日本国内のみの事例)

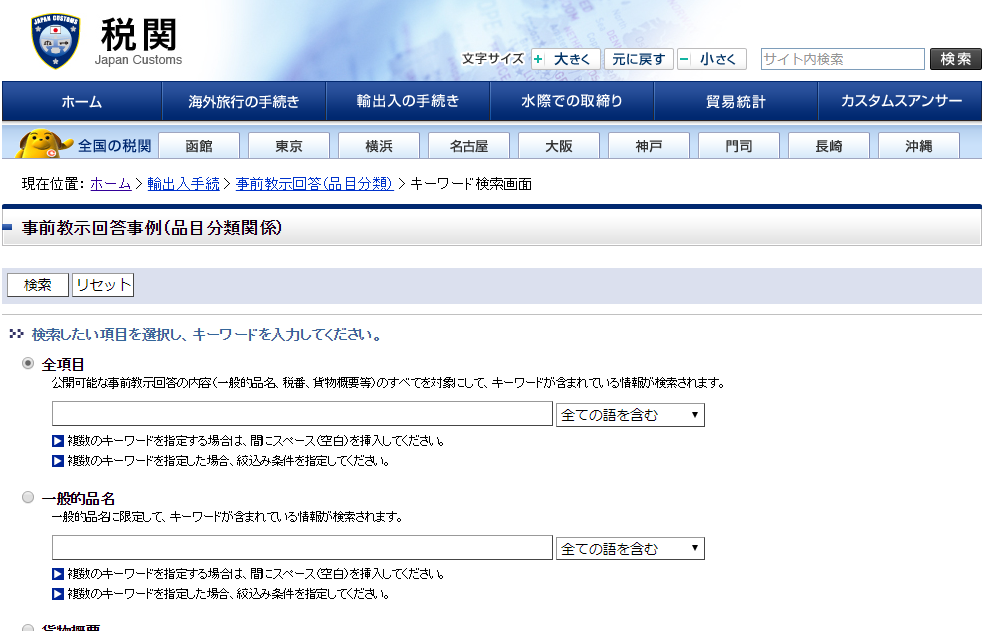

事前教示回答事例を確認する

HSコードを調べたい貨物の名称等を事前教示回答事例で検索すると

過去の分類事例を検索する事ができます。

HS確定に至るまでの経緯が詳細に記録されておりますので

非常に有効な情報源となります。

ネットでのHSコード検索方法

HSコードはネットでの検索も可能です。

以下のリンクは現場の通関士も使用している非常に有益なツールです。

但し、単にキーワードのみで検索し、判断してしまうと思わぬ落とし穴に

はまる事もあります。

一通り今まで解説してきた「通則」を理解した上で検索してください。

■実行関税率表

こちらは税関HPで公開されているメインのHSコードと関税率の一覧です。

キーワード検索機能が無いので使い勝手はよくありません。

■WEBタリフ

上記の実行関税率表を分かり易く表示するサイトです。

キーワード検索もできますし、英語版もあります。

更に原産地を指定すれば特恵関税率も表示されます。

■関税率表解説

実行関税率表の品目分類方法を細かく解説した文書です。

実行関税率表には表示しきれない品名や分類方法を詳細に調べる事ができます。

■日本税関事前教示回答事例

税関に対し貨物のHSを確認した事例が掲載されており、キーワード検索が可能です。

基本的に税関はこういった分類実績を重要視しております。

■US税関事前教示回答事例

先程紹介した税関による事前教示回答事例のアメリカ版です。

非常に豊富な事例をキーワードから検索する事が可能です。

■EU税関事前教示回答事例

EU版の事前教示回答事例です。

日欧EPAを活用して欧州での関税削減を目的とする場合にご利用ください。

貨物によっては画像付きのものもあるので非常に便利です。

■WorldTariff

Fedex社が提供する世界各国の関税率を検索するツールです。

無料のユーザー登録で利用できます。

■世界の税関HP一覧

HSコードの頭6桁は全世界共通ですが、それ以降のHSは国によって異なり、

関税率も輸出先の国によって変動します。

このリンクは各国の税関あるいは関連機関へのリンクとなっておりますので

ダイレクトに輸出先税関の情報を検索したいという場合に有効です。

EPAごとに異なるHS年度と変換方法

HSコードは5年ごとに改定され、現時点では以下のHSバージョンが存在します。

HS 1988/1992, HS 1996, HS 2002, HS 2007, HS 2012, HS 2017

流通する品目は時代と共に変化する為、約5年に一度バージョンが変わります。

常に最新のHSバージョンを使用すれば問題ない事のように思われますが、実際に

EPAを活用した関税削減においては旧HSバージョンを使用する機会は多くあります。

各EPAの規定上、各EPAが発効時に存在していたHSのバージョンを適用して

原産地規則等を制定する為、EPA発効後に新なHSのバージョンが制定された

としてもEPA発効時の旧バージョンを使用し続ける事が前提となっている為、

利用したいEPAに合わせて適用するHSコードの年度をその都度特定する必要

があります。

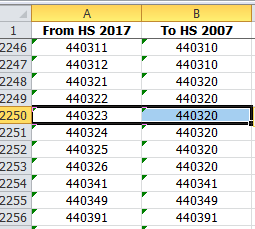

例えば「木材(もみ又はとうひのもの)」のHSコードを確認すると

HS2017バージョンでは440323に該当しますが

HS2007バージョンでは440320に該当する事になり、同一の品目であっても

HSのバージョンが変わればHSコードも変化する事がわかります

(※図の黒枠内を参照)

正確に言うと「木材(もみ又はとうひのもの)」のHSコードは

HS2017バージョンではHS440323にて個別特定されていますが

それ以前のバージョンではHS440320に包括特定されているという違いがあります。

これにより

■HS2007のバージョンを適用する日ベトナムEPAで

「木材(もみ又はとうひのもの)」を扱う場合はHS440320として、

■HS2017のバージョンを適用する日EU・EPAで

「木材(もみ又はとうひのもの)」を扱う場合はHS440323として

原産地証明を行う事になります

年度別HSバージョン

HS2002年版

シンガポール

メキシコ

マレーシア

チリ

タイ

インドネシア

ブルネイ

アセアン

フィリピン

HS2007年版

スイス

ベトナム

インド

ペルー

HS2012年版

オーストラリア

モンゴル

TPP11

HS2017年度版(リンク先の最新版))

日EU・EPA

日米貿易協定

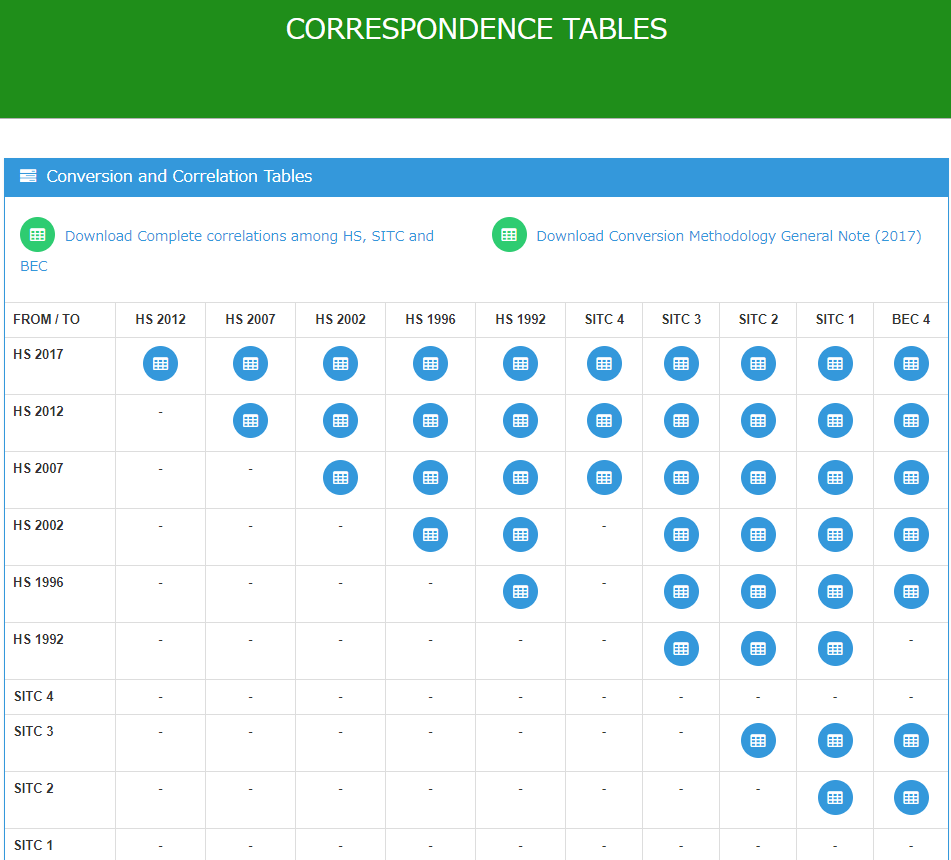

HSバージョン変換表

日本を含まないEPAでのHSコードのバージョンを調べる必要がある場合や、

例えばHS2017バージョンでは440323に該当するという事が判明しているが

HS2007バージョンではどのHSコードに該当するのかわからないという

ような場合にはCORRESPONDENCE TABLES(HS年度変換表)を活用します。

左側の縦一列のHSバージョンを基準として右側に移動するに伴い、

古いHSバージョンとの比較ができる形になります。

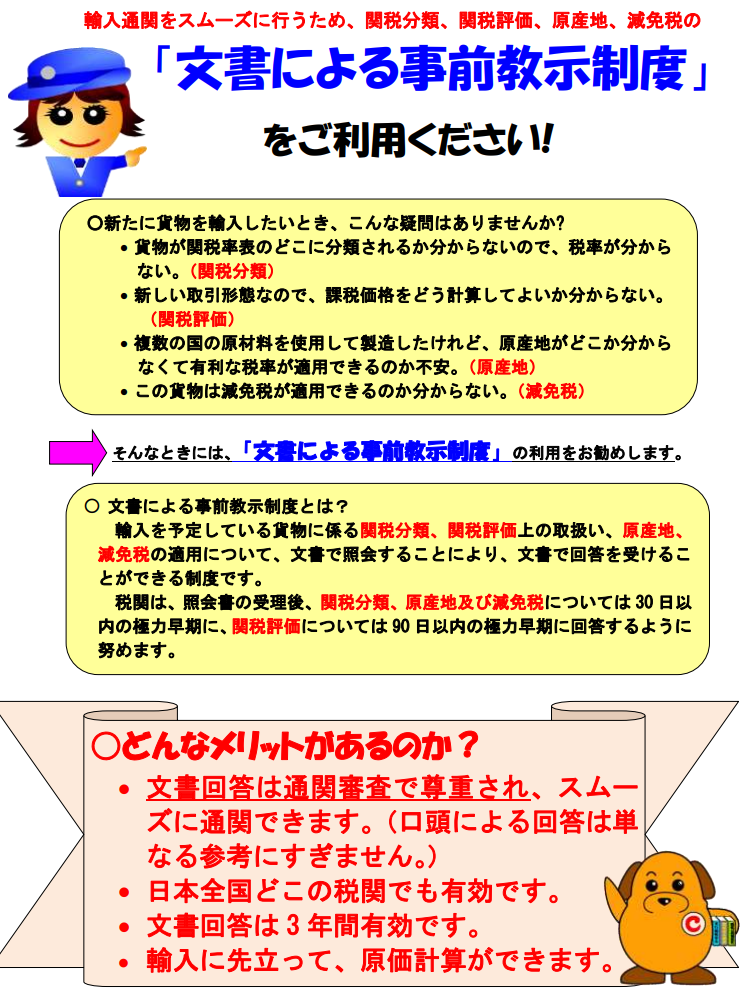

事前教示で関税率、原産地規則を確認

HSコードの特定は困難を伴う為、中途半端な知識にてこれを行い、

判断を誤ると通関審査時にHSコード特定誤りに伴う原産地規則解釈の誤りを

指摘されて特恵否認、更には過少申告加算税等のペナルティを課される

可能性があります。

このような指摘は過去数年分の輸入貨物も対象となりますので、HSコードの

特定や原産地規則の確認に誤りがあると深い痛手を負う事になります。

その為、このような状況を防ぐ為に事前教示の活用をお勧めします。

輸入貨物の事前教示(日本での関税)

事前教示制度はHSコードの事前確認だけでなく、原産地規則の解釈に

ついてもあらかじめ税関の判断を書面にて発行してもらえる制度です。

(3年間有効)

このような制度を予め活用しておけば後々の審査においてトラブルになる事を

防ぐ事が可能となるうえ、将来的に発生するコスト計算の正確に算出できる

ようになるため、取引先に対しても有益な情報提示が可能になります。

事前教示制度は申請から回答書発行までは数週間かかり、

貨物の詳細に関する書類の提出や製造工程、用途の説明など細かな内容

を具体的に提示する必要がある為、事前教示の申請は取引前に早めに

行う事をお勧めします。

事前教示申請先

HS分類の事前教示

原産地規則の事前教示

関税評価の事前教示

減免税に係る事前教示

事前教示申請フォーム

輸出貨物の事前教示(海外での関税)

日本から輸出する貨物に対し相手国で課税される関税率等を事前に

確定するには 日本の税関ではなく相手国の税関から事前教示を発行

してもらう必要があります。

世界貿易機関(WTO)による貿易円滑化協定(TFA)にてWTO加盟国は

申請者からの 事前教示の申し出に回答する規定を設けています。

貿易の円滑化に関する協定 第三条 事前教示

Trade Facilitation Agreement 3 Advance Rulings

貿易の円滑化に関する協定 第3条1項前段にて

加盟国は,全ての必要な情報が記載された書面による要請を

提出した申請者に対して,合理的な方法で,定められた期限までに

事前の教示を行う。

と定められており、基本的にWTO加盟国はこの規定に従う事になりますが

全加盟国が一律に事前教示制度を定めているわけでは無く、

国によって運用方法、運用情況が異なります。

その為、輸出先の現地代理人を通じて事前教示申請を行う事が一般的です。

国別事前教示制度

以下、国別に事前教示制度の概要への各国税関へのリンクを掲載します。

輸出先現地代理人に事前教示制度の説明の際、参考になります。

US税関事前教示

EU全域対象の事前教示

中国税関事前教示

インド税関事前教示

オーストラリア事前教示

ニュージーランド事前教示

カナダ税関事前教示

タイ税関事前教示

カンボジア事前教示

シンガポール税関事前教示

国際的に共通の事前教示申請の際に必要となる情報

国ごとにHS分類に対する考え方が異なる事は十分に考えられますので

A国では問われなかった情報をB国では問われるという事も考えられます。

事前教示の際にどのような情報を基にHS分類判断をするかという基準は

WCO(世界税関機構)によってガイドラインが定められており、

この基準に沿うように資料を揃えておけば効率的な申請ができると考えます。

TECHNICAL GUIDELINES ON ADVANCE RULINGS

FOR CLASSIFICATION, ORIGIN AND VALUATION

(a) the name and address of the applicant;

申請者の名前、名称、住所

(b) a detailed description of the goods;

対象品目の概要

(c) in the case of classification, the classification of goods envisaged;

HS分類の事前教示の場合は申請者自身で判断したHS分類

(d) in the case of classification, the basis for the classification of the goods;

申請者自身で判断したHS分類に至った根拠

(e) in the case of origin, the country of origin envisaged for the goods;

原産地判定の場合は申請者自身で判断した原産地

(f) in the case of origin, the applicable legal basis, i.e., stating whether

the advance rulingrequired is for preferential or non-preferential purposes;

原産地判定の場合は教示の目的(判定目的が特恵関税適用か非特恵なのか等)

(g) the composition of the goods and any methods of examination used to

determine this, as needed;

対象品目の成分構成やHS分類に要した分析結果

(h) any samples, photographs, plans, catalogues, copies of technical literature, photographs,

brochures, laboratory analysis results, or other documents available on the composition of

the goods and their component materials which may assist in describing the manufacturing

process or the processing undergone by the materials or any other documents that may

assist the competent authority in determining the correct classification, or origin of the

goods;

見本、写真、案、カタログ、分析証明、対象品目の成分構成を示す資料、

製造工程を示す資料等HS分類、原産地判定に必要な資料

(i) in the case of origin, the conditions enabling origin to be determined, the materials used

and their origin, tariff classification, corresponding values and a description of the

circumstances (rules on change of tariff heading, value added, description of the operation

or process, or any other specific rule) enabling the conditions in question to be met; in

particular the exact rule of origin applied shall be mentioned;

原産地判定の場合は原産地を特定するに足りる情報として各原材料とそれらに対するHS分類、価格、

適用しうると考える原産地規則(関税分類変更基準、付加価値基準、加工工程基準等)について

(j) whether the goods in question are the subject of a classification or origin verification

process, or any instance of review or appeal before any governmental agency, appellate

tribunal or court;

事前教示申請対象の貨物が現在訴訟、検認等の争訟の対象になっていないか

(k) any information to be treated as confidential, whether in relation to the public or the

administrations;

企業秘密とされるべき情報を含むかどうか

(l) an indication by the applicant whether, to his knowledge, advance rulings for goods or

materials identical or similar to those referred to under subparagraphs (b) together with (c)

or (i) above have already been applied for or issued.

事前教示申請対象の貨物やその原料やその類似品について以前に教示を受けた事がある場合はその旨

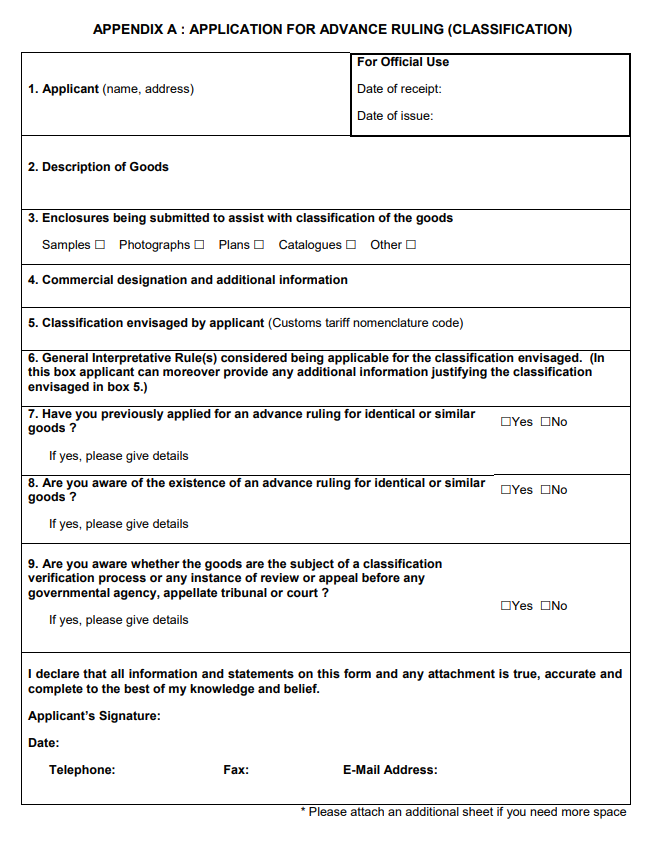

事前教示申請フォーム例(HS分類の場合)

以下はWCO(世界税関機構)によるHS分類用の事前教示申請フォーム例です。

実務的には各国税関独自のフォームを使用する事になりますが、

基本的には全国どこでも以下のような情報を求められる事になります。

TECHNICAL GUIDELINES ON ADVANCE RULINGS

FOR CLASSIFICATION, ORIGIN AND VALUATION(10p)

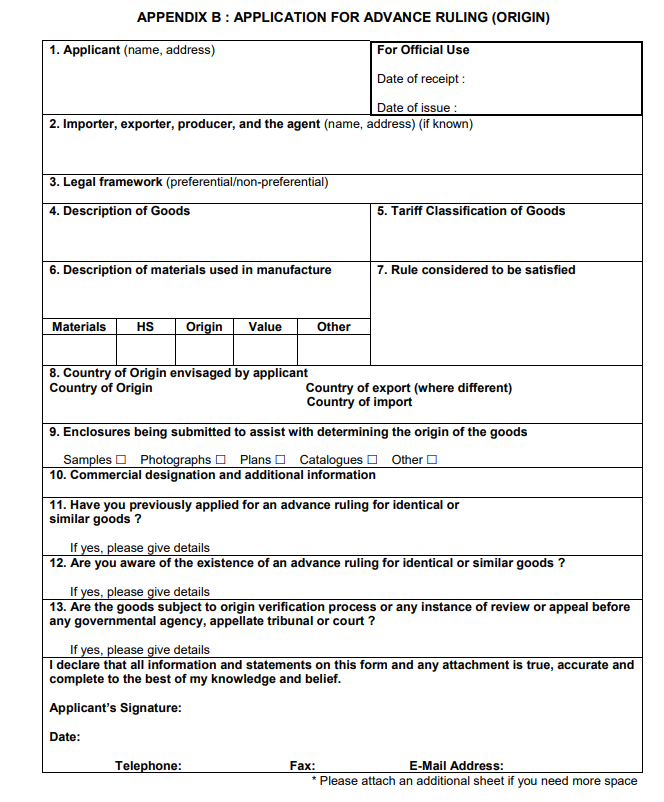

事前教示申請フォーム例(原産地判定の場合)

以下はWCO(世界税関機構)による原産地判定用の事前教示申請フォーム例です。

実務的には各国税関独自のフォームを使用する事になりますが、

基本的には全国どこでも以下のような情報を求められる事になります。

TECHNICAL GUIDELINES ON ADVANCE RULINGS

FOR CLASSIFICATION, ORIGIN AND VALUATION(13p)

事前教示申請フォーム例(関税評価の場合)

以下はWCO(世界税関機構)による関税評価用の事前教示申請フォーム例です。

実務的には各国税関独自のフォームを使用する事になりますが、

基本的には全国どこでも以下のような情報を求められる事になります。

TECHNICAL GUIDELINES ON ADVANCE RULINGS

FOR CLASSIFICATION, ORIGIN AND VALUATION(16p)

EU向け輸出貨物の事前教示

輸出先国での関税率を調べる為の事前教示には国ごとに申請手順が異なりますが

以下にEU向け輸出貨物の事前教示申請方法を紹介します。

EU税関による事前教示制度はBTI(Binding Tariff Information)と呼びます。

以下のリンクがEUに対するHSコードの確定を求めるBTIフォームです。

EU向け輸出貨物事前教示フォーム

事前教示は日本の制度と同じように発行から3年間尊重されますので

3年を過ぎたら再度事前教示申請を行う形になります。

BTIをEU側の税関に申請する場合、申請できるのは輸入国にいる輸入者、

輸出国にいる輸出者、生産者となり、代理人を通じての利用も可能となっております。

ただし申請にあたっては、EUの事業者登録・識別(EORI)システムで

EORI番号を取得している必要があります。

申請方法は各国当局により異なりますが書面での郵送か電子申請となり、

申請受領後120日以内に事前教示を行う事となっております。

※EU加盟国においては共通のタリフを使用しますので

基本的にEU加盟国にて取得した事前教示は

他のEU加盟国にて共通で使用可能です。

BTI申請先税関

BOI申請先税関(メールアドレスあり)

EU 加盟各国における特恵原産性の事前教示制度(jetro解説)

BTI利用ガイダンス(英語)

HSコードから関税率を調べる

上記の方法により正確なHSコードの選定ができたら実際に関税率とFTA/EPAに

よる関税削減の恩恵によってどれほど関税率を下げられるのかを確認します。

日本側輸入の関税率を調べる

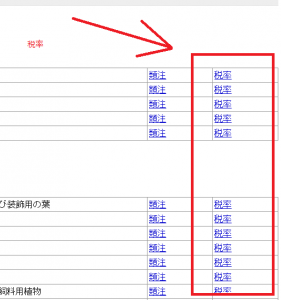

日本へ輸入する貨物の関税率を調べる場合は実行関税率表のページに行き、

一覧から最新年度の実行関税率表をクリックすると以下のような画面に変ります。

赤枠の部分はHSコードの頭2桁(類)を表しており、実行関税率表はこの2桁ごとの

関税率が一覧表示されるようになっております。

次に右端の税率をクリックします。

すると各HSコードごとに税率を確認する事ができます。

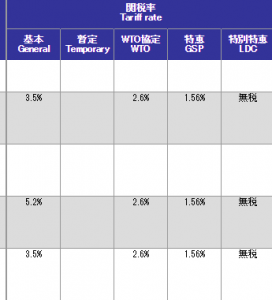

関税率の種類が5つに分かれていますのでそれぞれを説明します。

1.基本税率

WTO加盟国以外の国から日本に輸入される貨物に課される基本税率

2.暫定税率

事情により関税を一時的に高くしたり低くしたりする必要がある場合

この税率を期間限定で使用します。

3.WTO協定

WTO加盟国からの輸入は基本税率ではなくこちらの税率を使用します。

基本的に通常の輸入はこちらのWTO協定税率を使用します。

WTO加盟国一覧はこちら

4.特恵GSP

一般特恵関税と呼ばれ後進国からの輸入に対して通常の税率よりも

低い税率が適用される事が一般的です。

5.特別特恵LDC

4.の一般特恵制度対象国よりももっと後開発途上国からの輸入品に対する

特恵関税制度です(基本的に関税無税)

上記5つが関税率の種類になります。

かなりややこしいですが基本的にはWTO税率と特恵関税率を比較する事になります。

先ほどの実行関税率表の右側に移動するとEPA関税率一覧が表示されます。

このFTA/EPAを活用した関税削減の場合はこの経済連携協定関税率の一覧を確認して、

WTO協定税率(通常の税率)と比較してどれだけ関税率が下げられるかを確認します。

上記で紹介した税関HPからHSコードと税率を検索する方法ですが

関税協会のwebタリフというHSコード検索システムでも確認可能です。

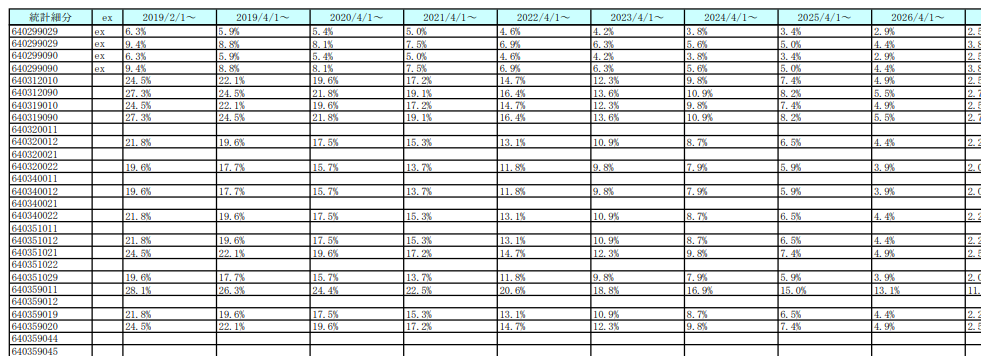

日本側ステージング表で関税削減推移を調べる

上記の関税率表を確認する方法では現時点での関税率のみを調べるにとどまり、

数年かけて段階的に関税率が下がる品目の将来的な関税率についてはこの関税

率表では把握できません。

その為、将来の投資の為に数年先の関税率の推移を見据えた計画を立てる場合は

「譲許表」を確認し、関税削減スケジュールを確認する必要があります。

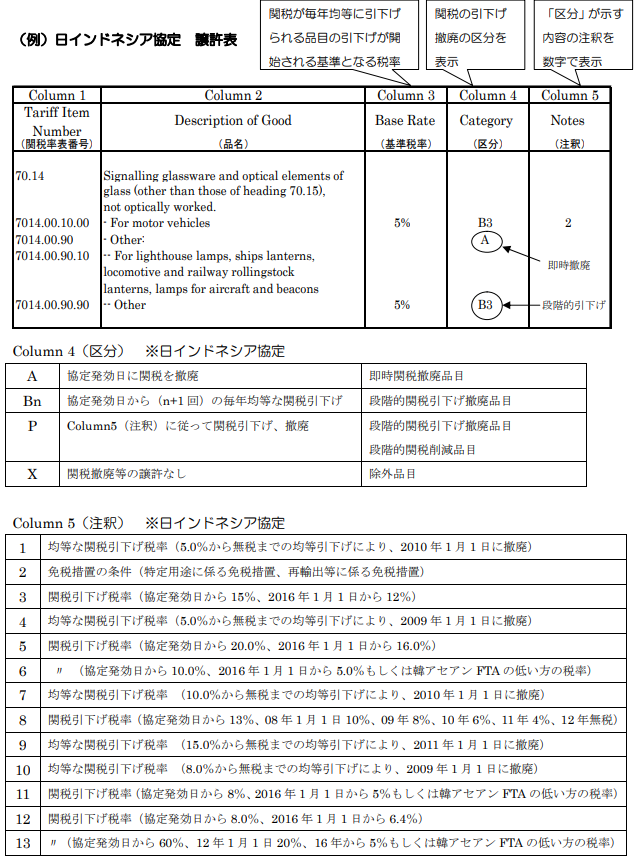

※↓譲許表の例

この譲許表というのは専門的でややこしい表記になっております。

別記事の「譲許表の読み方」で紹介しておりますように少々とっつきにくいので

これをかみ砕いて一覧にした「ステージング表」というものを活用する事をお勧めします。

以下のようにHS別に関税削減スケジュールが非常に分かりやすくなります。

※↓ステージング表の例

日本と締約しているFTA/EPAのステージング表は以下から確認する事ができます。

※日本側で輸入する際の関税率であり輸出先の関税削減スケジュールではありません

- 日シンガポールEPA

- 日メキシコEPA

- 日マレーシアEPA

- 日チリEPA

- 日タイEPA

- 日インドネシアEPA

- 日ブルネイEPA

- 日ASEAN EPA

- 日フィリピンEPA

- 日スイスEPA

- 日ベトナムEPA

- 日インドEPA

- 日ペルーEPA

- 日オーストラリアEPA

- 日モンゴルEPA

- TPP11協定(CPTPP)

- 日EU・EPA

輸出相手国の関税率を調べる

輸出先国等日本以外の税関にて適用されるHSコードや関税率は基本的に

輸出先国税関が公開しているTariff Scheduleを確認する必要があり、

日本の税関が公開している実行関税率表を使用する事はありません。

輸出先国等日本以外の税関で課される関税率を調べるには相手国で適用される

HSを正確に知る事が不可欠ですが、これを日本から行うのは困難である為、

現地輸入者の協力等が必要となる場合もあります。

HS品目分類についての判断は日本側の意見と異なる事も多いので

確実なHS分類を知るためにはしっかりとした調査が必要です。

輸出先国税関でのHS Tariff Scheduleや関税率はネットで調べる事が可能ですが

ネット情報だけで関税率を確定して貨物を動かすのは大変危険です。

以下にネットにて輸出先国税関での関税率を調べる方法を紹介しますが、

この方法はあくまでも参考程度に留めておき、実際に貨物を動かす際には

現地業者等を通して輸出先国税関にHS分類の照会を行ってください。

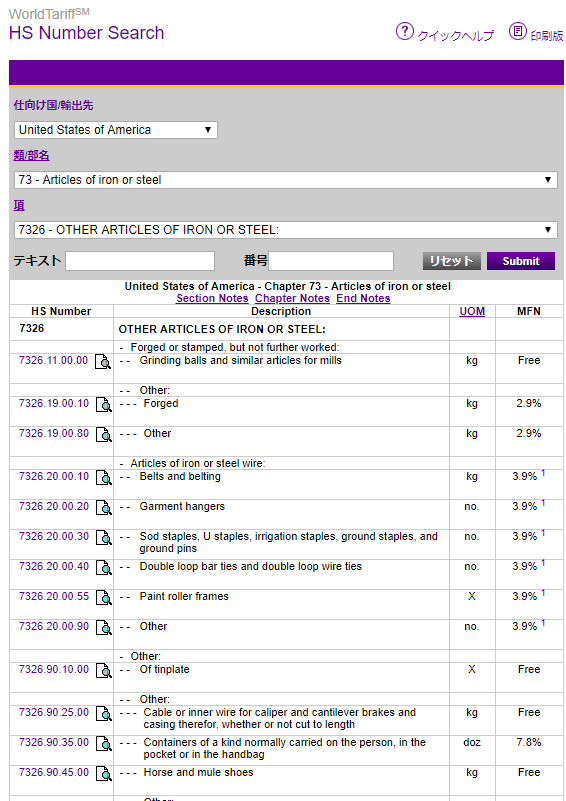

WorldTariffを利用して輸出先国の関税率を調べる

輸出先の関税率を調べる方法として一般的なのはFedEx社が提供する

WorldTariffの利用です。

以下の画像はアメリカの鉄鋼製品の関税率を調べた画面です。

上記検索結果画面のHSコードをクリックすると、当該HSに適用し得るFTA/EPAの

協定名や関税率が一覧で表示されます。

輸出先国税関のHPから関税率を調べる

WCO(世界税関機構)が提供するNationalTariffのページには

世界中の税関へのリンク一覧があり、InternationalTariffのページには地域別に

世界中の税関HPへのリンクがありますので、ここから辿って直接対象国の

HS Tariffを確認する事が可能です。

※但し、国ごとにページ構成が異なる為、各HP条のどこにHS Tariffがあるのか

わかりにくい為、国によっては使いづらい部分があります。

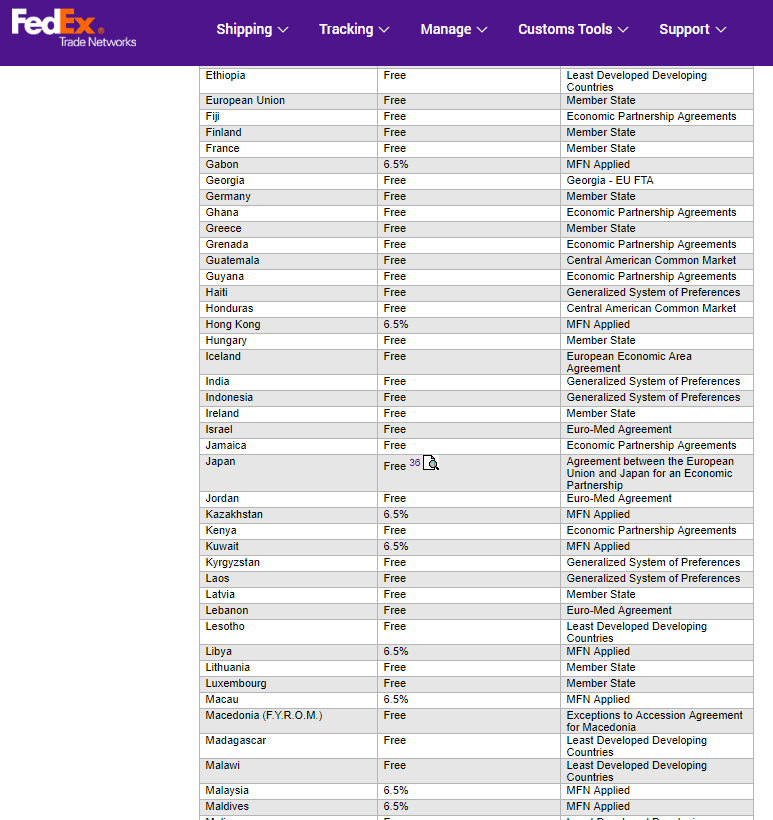

本記事ではEU向けに輸出する貨物の関税率の調べ方を以下に紹介します。

EU側関税率の調べ方

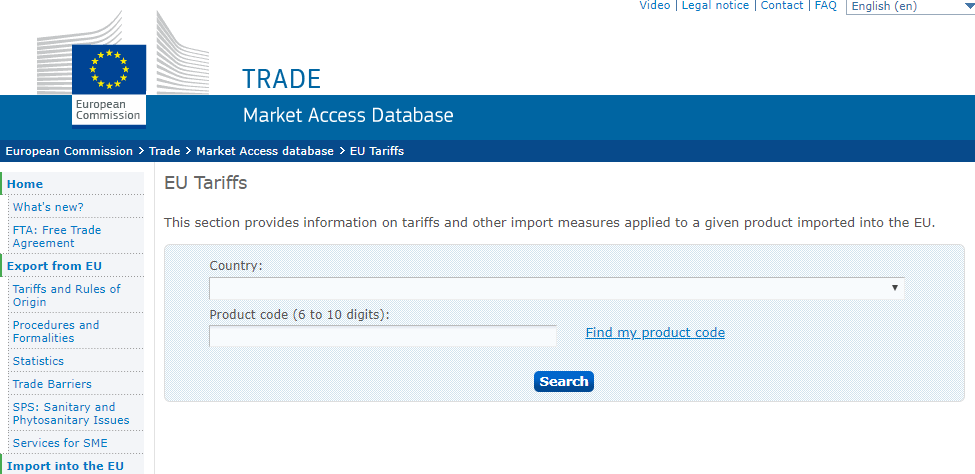

EUが提供するシステムThe Market Access Database(EUTariffs)では

EU側での協定関税率だけでなく原産国を指定すればその国に対して

適用し得る特恵関税率と協定名等を表示してくれます。

例えば日本産の貨物を輸出する場合にEU側で日EU・EPA関税率が

適用できるかどうかも一目でわかります。

検索画面は以下のようになっております。

Countryの欄に原産地規則上原産国とされる国名を指定し

下段のフォームにはHSコードを6桁から10桁で入力します。

HSコードは頭6桁までは全世界共通となっておりますが残り4桁はEU側で

独自に設定しているものとなりますので日本で申告する際に使用するHSコード

とは末尾が異なりますので注意が必要です。

HSコードの頭6桁は把握しているが、EU側で使用する残り4桁が不明な場合は

検索画面にある”Find my product code”のリンクをクリックし、以下の画面から

EU側でのHSコードを検索する事が可能です。

画面右側SECTIONの部分のカッコ内の数字がHSの頭2桁(類)を表します。

HSコードの頭6桁まで判明している場合は上記のように該当項目を探しながら

最終的に10桁まで掘り下げていく事が可能です。

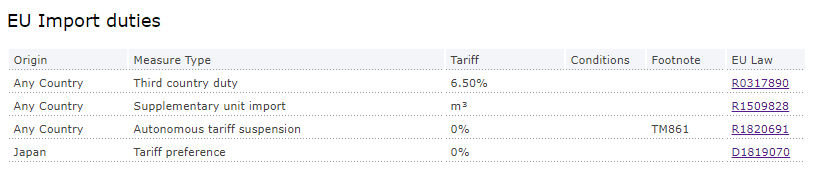

EU側でのHSコード全桁を特定した後、検索を実行すると以下の画面が表示されます。

最初の検索画面で原産国をJapanと指定しているので日本産の貨物に適用

され得る関税率の一覧が表示されます。

日本産の貨物であっても日EU・EPAを適用しない一般貨物であれば

OriginがAny CountryでMeasure TypeはThird country dutyの欄を確認します。

これはEU以外の国から輸入する一般的な貨物に課される関税率の

事で、この場合は関税率6.5%が課されるという事になります。

また、4段目にあるOriginがJapanでMeasureTypeがTariff preferenceとあるのが

日EU・EPAの特恵関税率を表しており、この場合は0%(関税無税)となります。

更に右側のEU Lawの欄の番号のリンクをクリックするとその関税率となる

法的根拠を表示するページへ移動する事が可能です。

輸出先ステージング表で関税削減推移を調べる

日本に輸入する貨物に対して関税削減推移を調べるには税関HPのステージング表を

確認しますが、こちらはあくまでも日本に輸入する場合の関税削減推移ですので

輸出先の関税率の推移を確認するには外務省の経済連携協定詳細ページを確認します。

少々分かりづらいので以下にリンク一覧を掲載します。

TPPステージング表

(※個別FTA/EPAの関税削減推移とは異なるので注意)

TPP版オーストラリアステージング表

TPP版ブルネイ側ステージング表

TPP版カナダ側ステージング表

TPP版チリ側ステージング表

TPP版マレーシア側ステージング表

TPP版メキシコ側ステージング表

TPP版ニュージーランド側ステージング表

TPP版ペルー側ステージング表

TPP版シンガポール側ステージング表

TPP版ベトナム側ステージング表

日EU・EPAステージング表

個別FTA/EPA譲許表

シンガポール側譲許表

メキシコ側譲許表

マレーシア側譲許表

チリ側譲許表

タイ側譲許表

インドネシア側譲許表

ブルネイ側譲許表

アセアン側譲許表(国別一覧へのリンク)

フィリピン側譲許表

スイス側譲許表

ベトナム側譲許表

インド側譲許表

ペルー側譲許表

オーストラリア側譲許表

モンゴル側譲許表

日本以外の国家間での関税削減推移を調べる

三国間貿易等、日本以外の国家間でのFTA/EPAの関税削減推移を調べる必要が

ある場合は該当国のHP等で譲許表やステージング表を探す必要があります。

例えばメキシコで生産した貨物をアメリカに輸出する場合にUSMCAを活用して

関税削減を行う場合はUSMCAのオフィシャルページからTariffScheduleを確認

してUSMCA加盟国間での関税削減推移を調べます。

アメリカがカナダ、メキシコから輸入する場合のTariff Schedule

メキシコがアメリカ、カナダから輸入する場合のTariff Schedule

カナダがアメリカ、メキシコから輸入する場合のTariff Schedule

世界の関税率を一覧比較できるツール

「ベトナムに輸出する貨物だけどFTA関税率って何%?」

「インドネシアは二つのFTAがあるけどどっちが関税率が低いの?」

「タイとマレーシアの原産地規則はどっちが緩いの?」

このような問いに対し即座に回答を出すのは困難ですが

RULES OF ORIGIN FACILITATORはこの問いに対する情報を

瞬時に表示してくれます。

基本的に輸出先でのFTA関税率を調べるには以下の手順が必要です。

1,課税対象となる貨物のHSコードを特定

2,輸出国と輸入国の間にFTAが存在するかどうか

3,相手国での関税率、FTA関税率、原産地規則を協定文から確認

4,更に別のFTAが存在するかどうかを確認

5,別のFTAがあればどちらが関税率、原産地規則において有利か検討

という非常に複雑な調査を要します。

こういった調査にかかる時間を大幅に短縮してくれるのが

RULES OF ORIGIN FACILITATORというツールです。

WTO(世界税関機構)とWTOとITCの3つの機関が合同で開発した

関税削減の為のツールです。

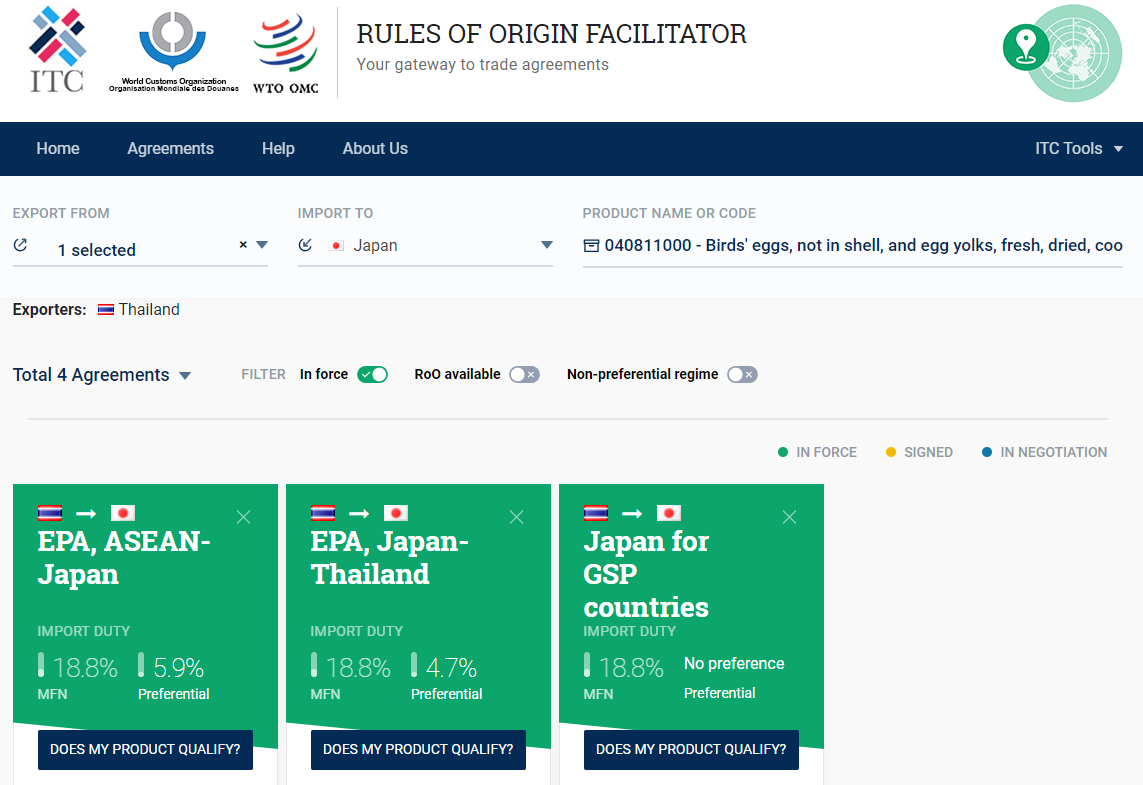

上記画面は日本がタイから鳥卵(HS0408.11)を輸入する場合は

どの協定が使えて関税率は何%になるかを一覧表示しています。

このツールには世界中のFTA協定文が収録されており、

HSコードをベースに以下の情報を一瞬で抽出する事ができます。

■関税率(基本,WTO税率)

■一般特恵関税

■FTA/EPA関税率

■原産地規則

■各条文へのリンク

■その他関連情報

便利な点は複数の国の情報をまとめて出力できるので

例えば以下のような場合に役に立ちます。

〇A国とB国からの輸出先で両方のFTA関税率を比較検討したい場合

〇C国とD国間での貿易ではどの(いくつの)FTA協定が使えるのか

〇E国とF国ではどちらの原産地規則がクリアしやすいか

などの情報を横一列に並べて様々な情報を比較する事ができます。

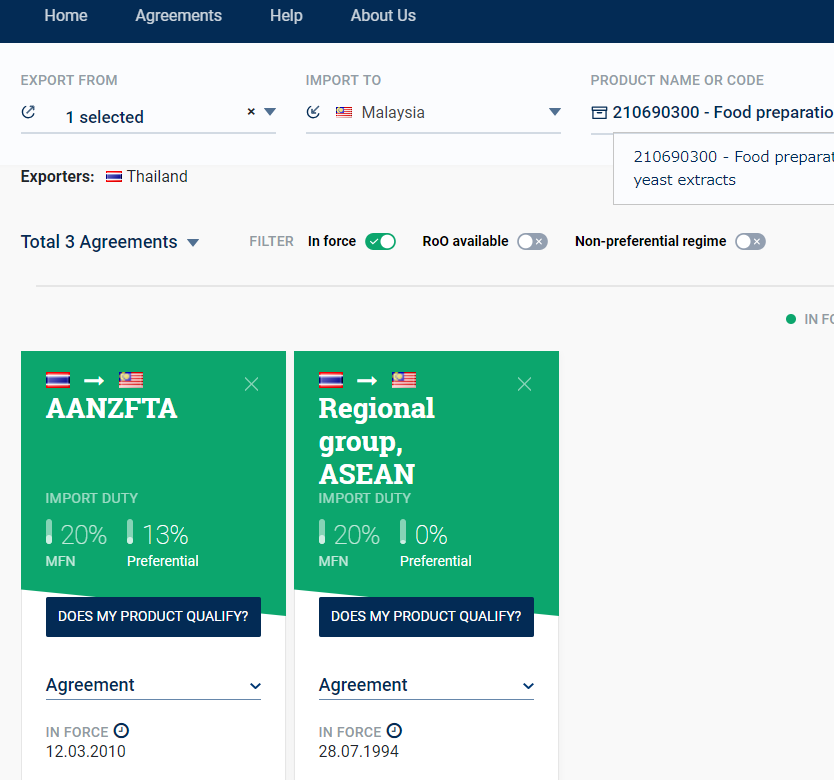

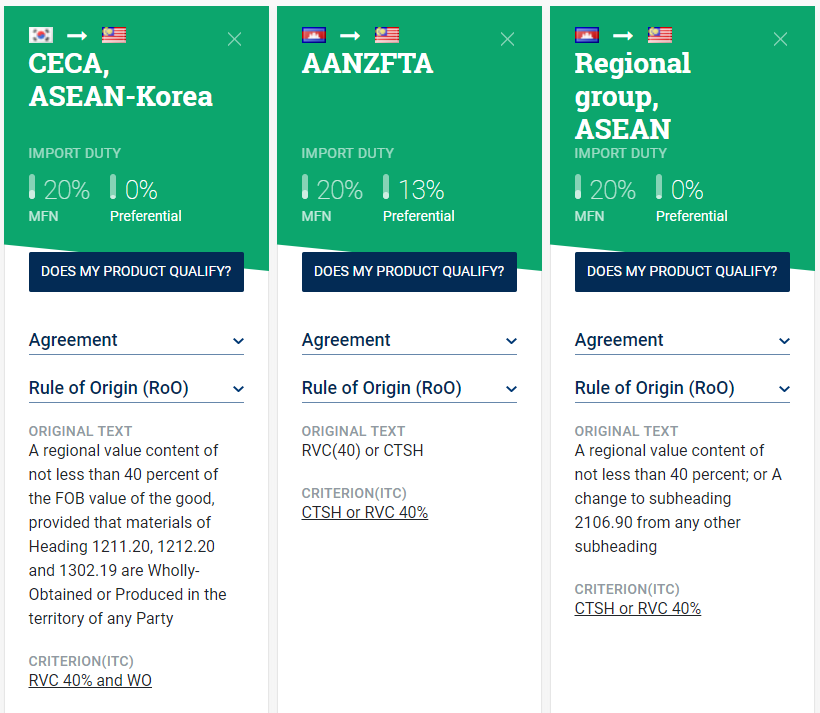

以下の画面はHSコード210690の品目をタイからマレーシアに

輸出する場合に使えるFTAの協定を表示しています。

AANZFTAを利用すればFTA関税率は20%から13%に下げる事ができる

という事がわかりますが、

もう一方のAFTA(Regional Froup ASEAN)のFTAでは

関税率が20%から0%となっているのでより安く輸出できる事がわかります。

同じ国から同じ国に輸出していても使用するFTAが違うと税率も変わります。

この例ではもし何も知らずにAANZFTAを使用し続けると損害となる危険性があります。

原産地規則が変わらず税率だけが変化するのであれば、

関税率の安い協定を使用したほうが良いのは言うまでもありません。

(原産地証明書のフォームが変わる程度の変化で済むのであれば)

こういった事に気づくことができるのもRULES OF ORIGIN FACILITATORの

良いところです。

以下の例は複数の国からマレーシアに輸出した場合のFTA関税率適用条件となる

原産地規則の比較です。

輸出する国によって原産地規則が変わる事も良くあります。

この例の場合ASEAN-KoreaFTAを利用した場合のマレーシア原産地規則は

少々厳しめですが他2つの原産地規則は優しめだという事が一覧からわかります。

(関税率は別として)

このようにしてどの国から一次製品(原料)を調達すれば輸出先での原産地規則を

満たしやすいかという事を検討する事ができます。

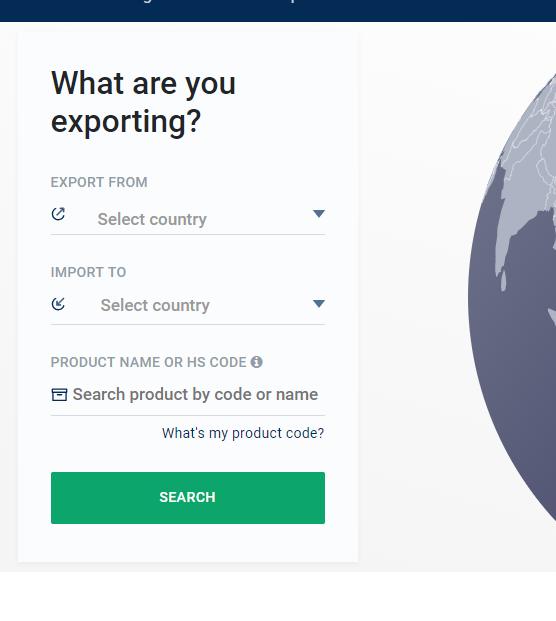

利用方法はとてもシンプルです。

トップページ左側にあるメニューに3つの項目を入力するだけです。

EXPORT FROMには輸出国名をリストから選択します。

輸出国は複数選択する事が可能です。

次にIMPORT TOに輸入国名をリストから選択します。

輸入国は一度に一つだけ選択する事ができます。

最後にPRODUCT NAME OR HS CODEで

該当貨物の名称かHSコードを6桁指定で入力して

最後にSERCHを押せば検索結果が表示されます。

※注意

RULES OF ORIGIN FACILITATORの良いポイントを紹介しましたが

全世界のFTA/EPAの協定文、関税率、原産地規則を一つのプログラムに

まとめるというのは非常に複雑かつ困難な作業であり、

正確に全てを把握しているのかというと実際はまだ発展中かと思う部分もあります。

実際にいくつかのHSを指定して各国のFTA/EPAを調べてみましたが

実際の協定文にある項目が欠けている物もいくつか確認できましたので

このツールだけで全てを決定するというのはお勧めできません。

RULES OF ORIGIN FACILITATORで各国の協定文を横断的に確認した上で

最終的にはご自身の目で各協定文を確認し、各国輸入税関から事前教示を

書面で発行してもらう事を強くお勧めします。

原産地規則とは

HSコードの基礎を学ぶことにより輸出入貨物の関税率を特定し、

FTA/EPAを活用によってどれほど関税削減ができるかを特定した後は

該当貨物の国籍を確定する必要があります。

FTA/EPAは国家間での協定であり、協定を締約した国の原産品に対して

関税削減ができる制度となる事から協定外の第三国の貨物に対しては関税削減の

恩恵を受ける事はできません。

その為FTA/EPAを活用して関税削減を行うのであれば「貨物の国籍」の特定は

必須となり、基本的にはこれを書面にて輸入国税関に向けて証明する必要があります。

貨物の製造工程は多くのパターンが存在し、締約国で100%製造されるものがあれば

締約国外にて調達した原料を含むもの等様々です。

こういった複雑な製造工程を経る事によって「貨物の国籍」というものの

特定が困難になります。

原産地規則というのはこのような複雑な製造工程を経ていても一定の規則に

基づいて、どこの国の原産品かを特定する事ができます。

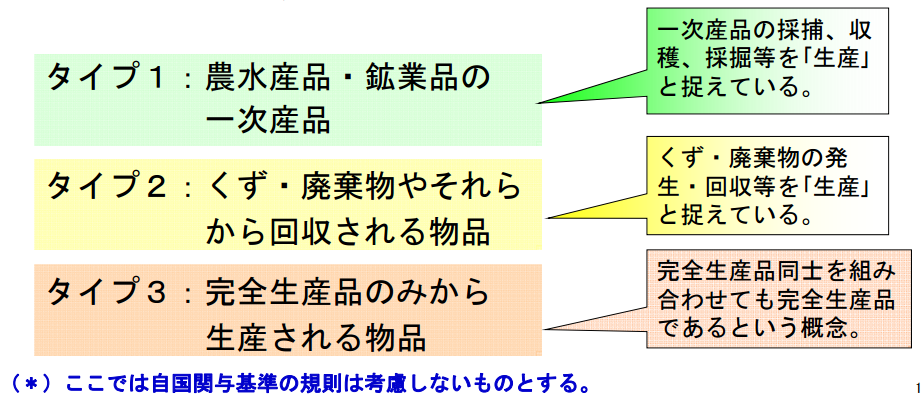

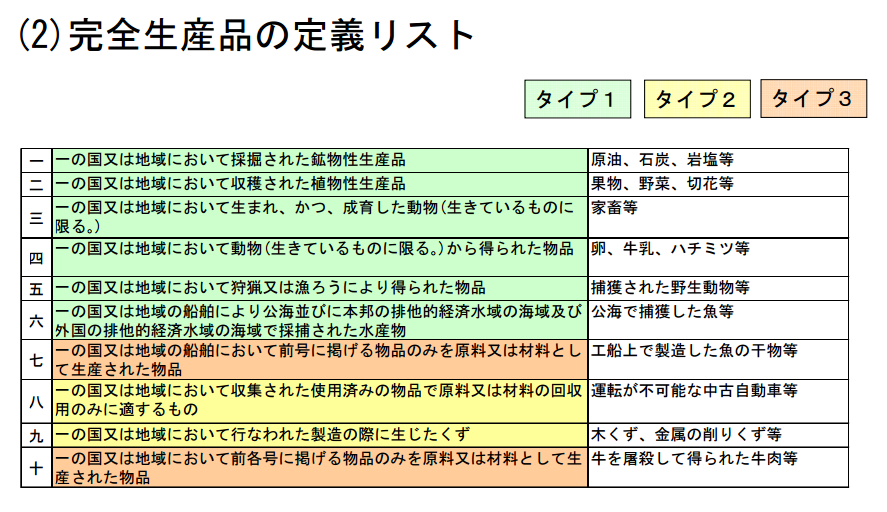

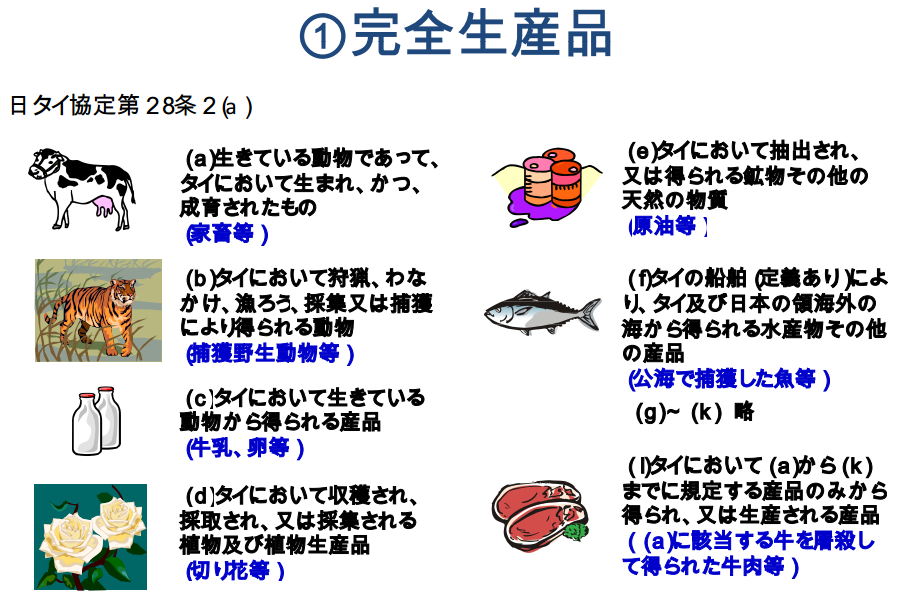

1.完全生産品(WO)

完全生産品とはひとつの特恵受益国において完全に生産されたものの事で

英語でWholly Obtained 略して WOと呼ばれます。

完全生産品とはその原料等に第三国の物を含まない物で以下の3つに分類されます。

「完全生産品」とは、その「生産」に1ヵ国のみが関与 する

(=その「生産」が1ヵ国で完結している)産品となります。

1.農水産品、鉱業品の一時製品

農水産品は該当の特恵受益国で完全に採捕、収穫できるものなので

完全生産と言えることは想像しやすいでしょう

2.くず、廃棄物やそれらから回収される物品

とある生産過程において発生したくずや廃棄物に関しては

その国の原産品として考えられるという事です。

3.完全生産品のみから生産される物品

上記2点の完全生産品どうしを組み合わせたものも

当然完全生産品になるという考え方です。

関税暫定措置法施行規則第8条には完全生産品の定義があります

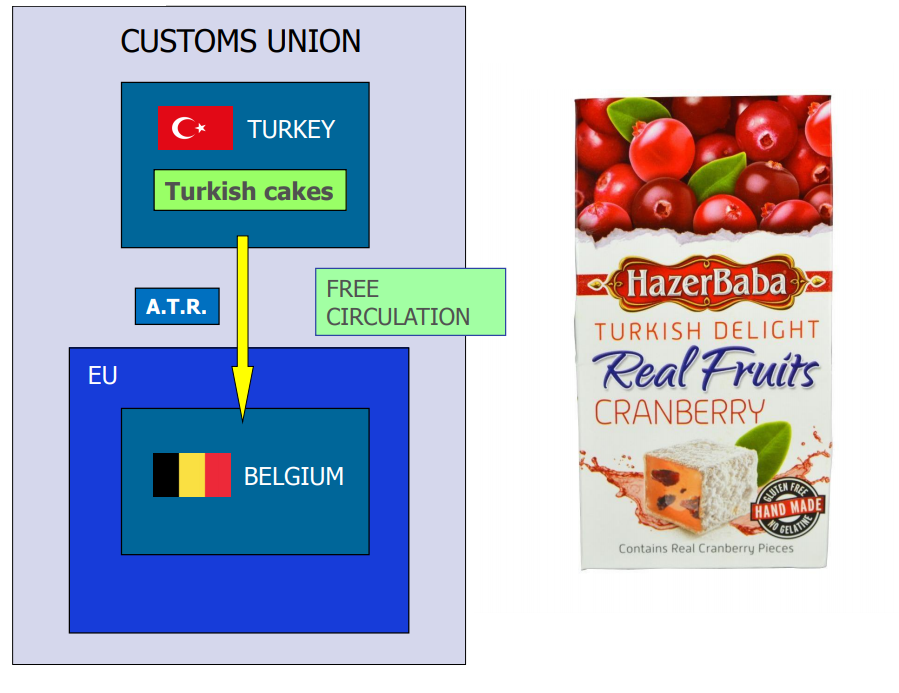

完全生産品の例

Retrieved from:CHAMBRE DE COMMERCE ET D’INDUSTRIE DU LUXEMBOURG BELGE

トルコにて収穫されたクランベリー等の原料のみで製造された製品の場合、

輸入国のベルギーでは当該製品をトルコの完全生産品となり関税削減対象となる。

Retrieved from:CHAMBRE DE COMMERCE ET D’INDUSTRIE DU LUXEMBOURG BELGE

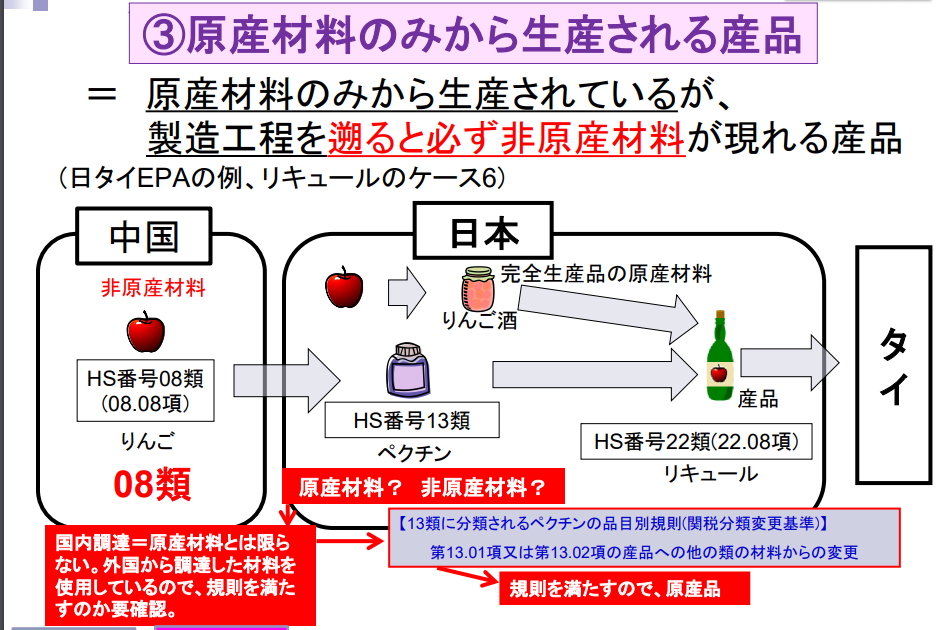

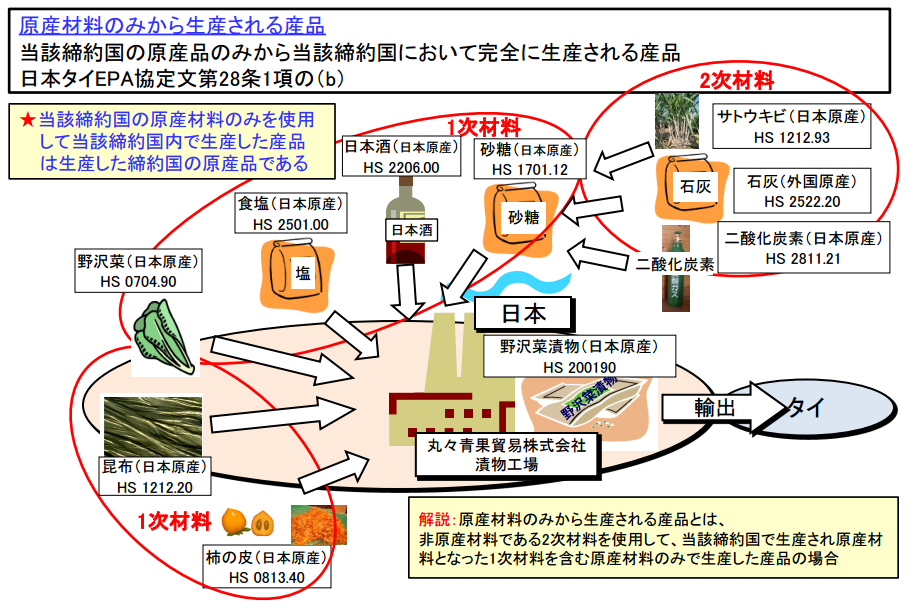

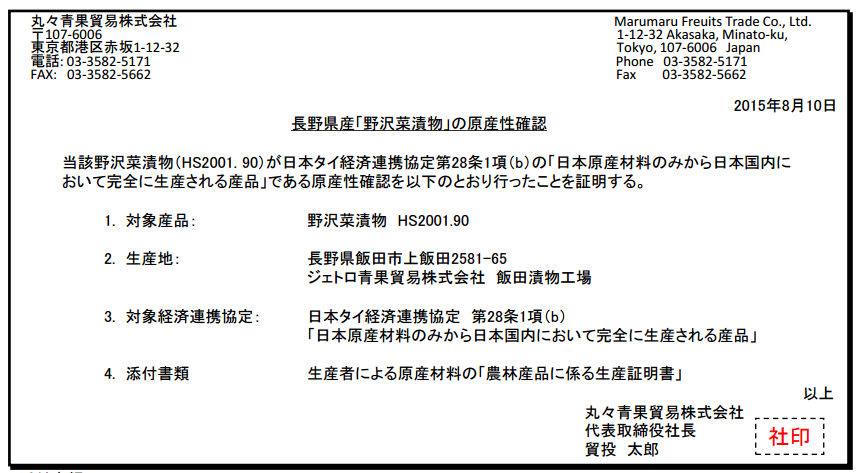

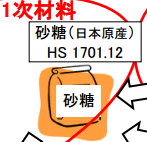

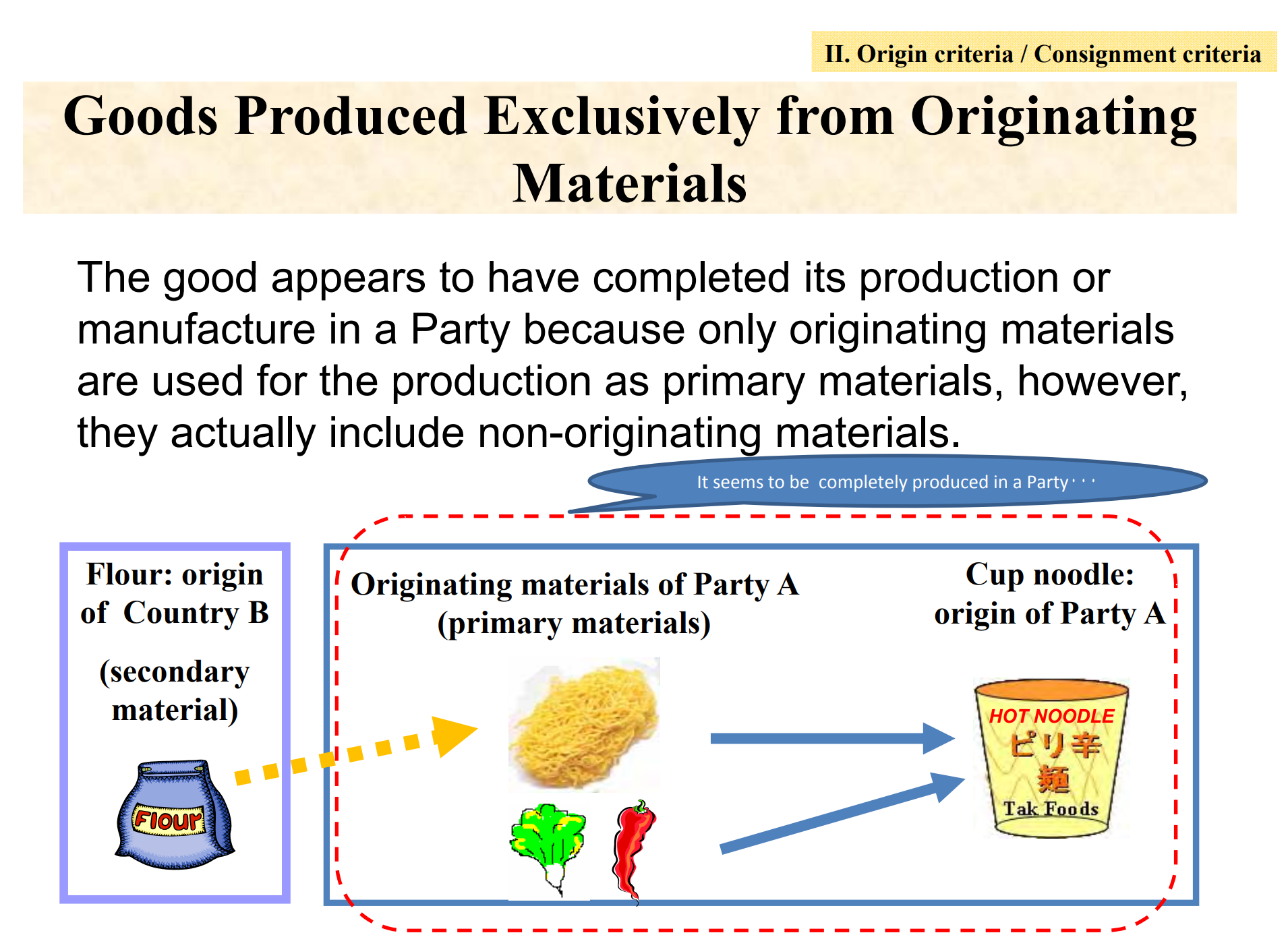

2.原産材料のみから生産される産品(PE)

原産材料のみから生産される製品とは一次原料よりも前の原料に締約国以外の

原産材料が含まれるものをいいます。

英語でProduced Entirely 略して PEと呼ばれます。

上記の図は日本で製造されたリキュールがタイにて特恵関税率の適用対象と

なるまでの製造工程を表した例です。

日本国内で調達した一次原料として「りんご酒」と「ペクチン」があり、

「りんご酒」に関してはは日本で収穫したりんごから製造されている為、

当然に日本産の一次原料となりますが、「ペクチン」に関しては二次原料に

「中国産のリンゴ」が使用されています。(当記事執筆時点では中国は非締約国)

その為、一次原料である「ペクチン」が二次原料である「中国産リンゴ」を使用して

製造されたものであっても「日本産ペクチン」を使用しているとタイ側にみなされるか

どうかが問題となります。

そこで当該「ペクチン」がタイ側に「日本産ペクチン」としてみなされるには

日タイEPAでのペクチン(HS:1302)に対する品目別原産地規則が満たされている必要が

ある為、該当する規則を確認します。

日タイEPAでの(HS:1302)に対する品目別原産地規則

第1301項又は第1302項の産品への他の類の材料からの変更

この例では非締約国の二次原料が締約国内である日本にて加工され、

一次原料となる際にHSコードがりんごの08.08からペクチンの13.02に変ります。

これにより「他の類(HS頭2桁)の材料からの変更」という基準をクリアしている為、

(08から13へ)タイ側では当該リキュールは原産材料のみから生産される産品として

日本産とみなされます。

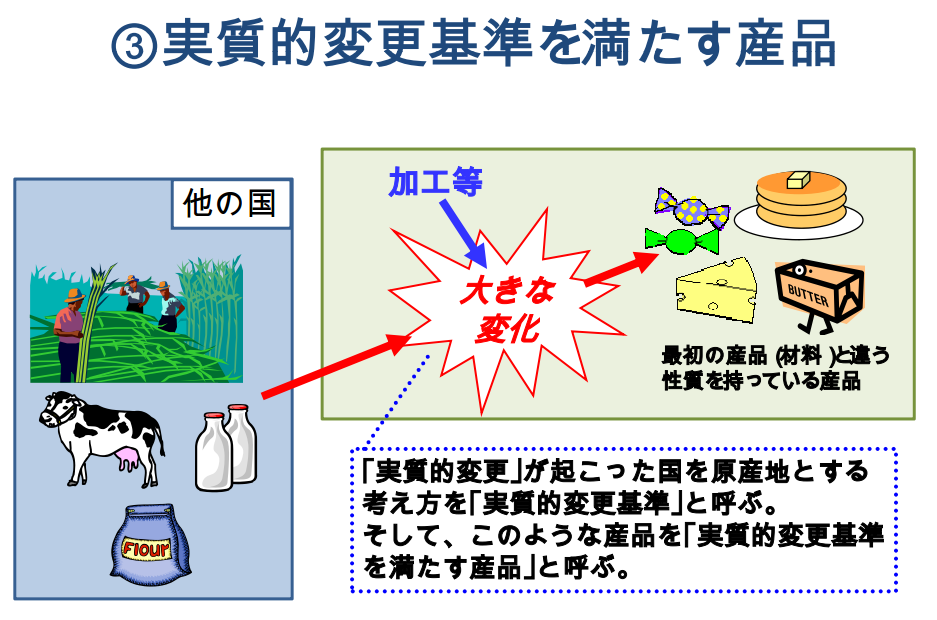

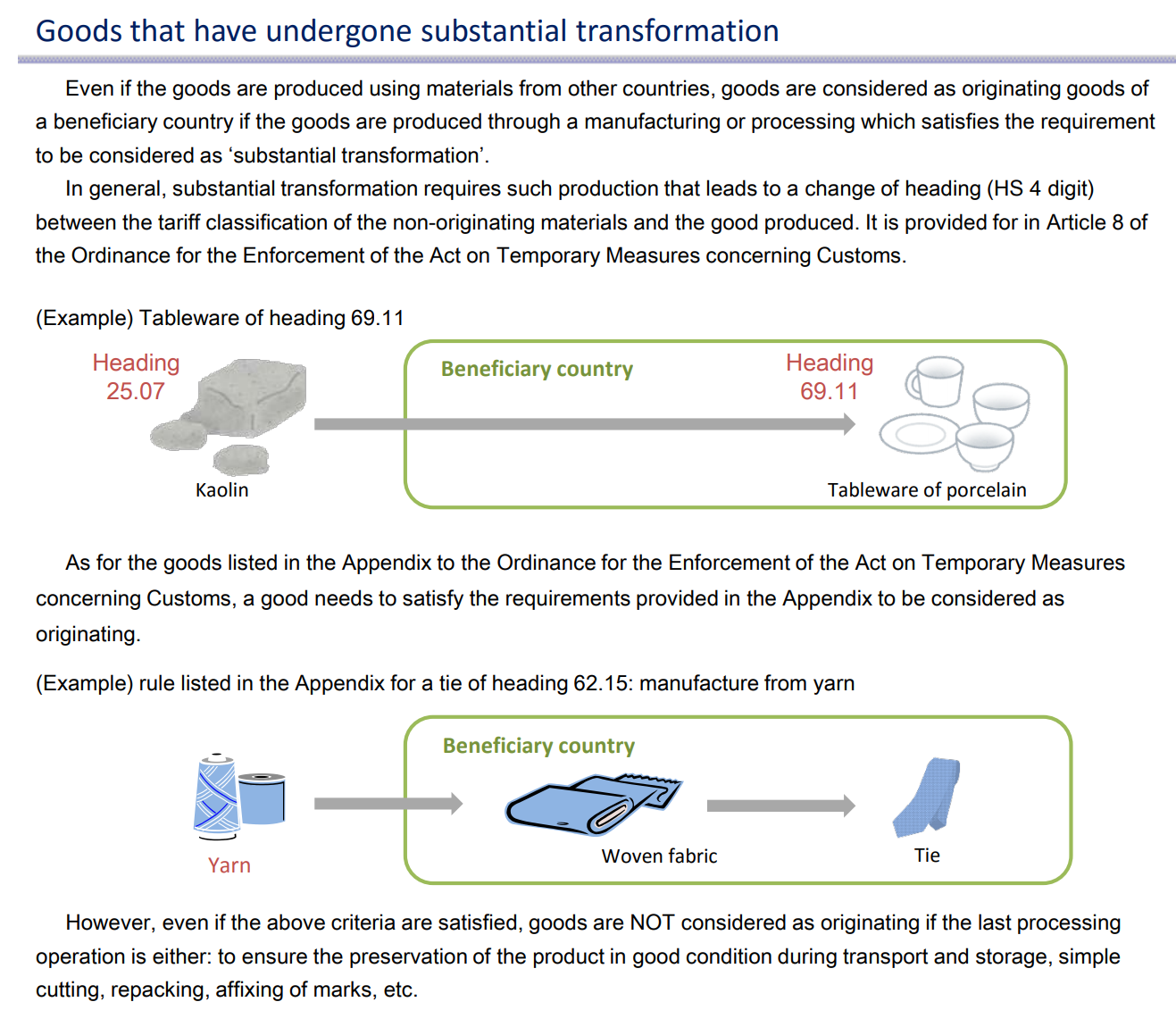

3.実質的変更基準を満たした産品(PS)

実質的変更基準を満たした産品とは締約国外から調達した原料に加工等を

締約国内で行いHSコードの変更、価値の付加、一定の製造工程を経る事により、

締約国の原産品としてみなすことのできる基準をいいます。

英語でProduct Specific 略して PSと呼ばれます。

この実質的変更基準というのは以下3つのパターンがあります。

①関税分類変更基準(加工によって変わるHSコードの桁数によって原産性を決定)

②加工工程基準(加工の工程作業自体に着目して原産性を決定)

③付加価値基準(加工によって追加された価格的価値によって原産性を決定)

締約国外の原料を使用して生産した貨物であっても上記の条件を満たす事によって

締約国外の原料を使用して完成した製品を締約国で生産した貨物と満たす事ができる規則です。

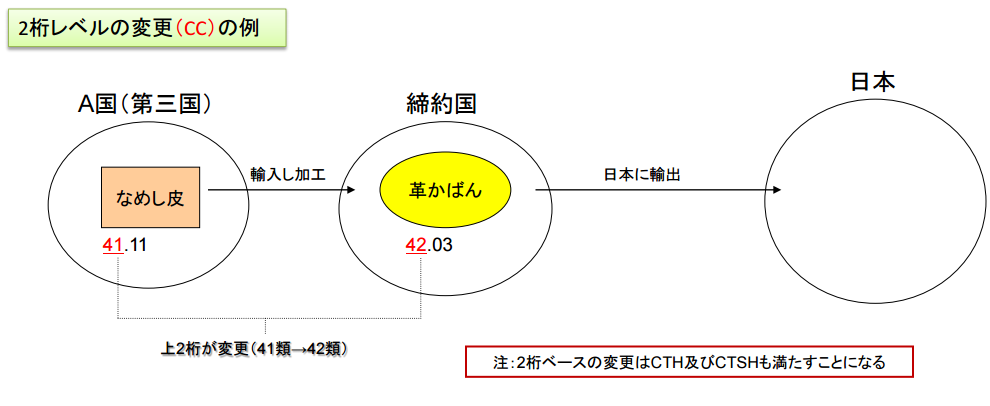

①関税分類変更基準(CTC)

関税分類変更基準は英語でChange in Tariff Classification略してCTCルールと呼びます。

関税分類変更基準で原産地を特定する場合はHSコードの構成を知る必要があります。

例えば「精米」のHSコードは1006.30から始まり、

頭2桁の10を「類」と呼び(英語でChapter)

頭4桁の1006を「項」と呼び(英語でHeading)

頭6桁の100630を「号」と呼びます。(英語でSubheading)

図で表すと以下のようになります。

※また、更に上の概念に「部(SECTION)」があり、

「精米」のHSコード”1006.30HS”は2部に分類されます。

関税分類変更基準では加工や製造工程を経てどのように変化したかという基準に

HSコードの頭2,4,6桁の変化を指標とします。

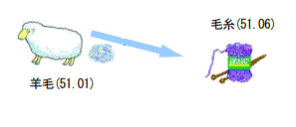

以下の例のように羊毛を加工して毛糸にした場合、羊毛のHS5101から毛糸の

HS5106に変化します。このようなHSの変化を原産地特定の基準にする事を

関税分類変更基準と呼びます。

そしてHS5101からHS5106に変化する事を4桁レベルの変更と呼びます。

数値の頭4桁に注目すると加工前と後で変化があるというように判断します。

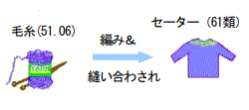

更にこの毛糸からセーターを製造をします。

この場合は先ほどと異なりHSの数値を2桁に注目するとHS51とHS61で

加工前と加工後に変化がありますので2桁レベルの変更と呼びます。

締約国外の原料を使用して締約国内で製造した場合、

原材料のHSコードと最終製品のHSコードを比較してHSの頭2桁が異なる数字で

あれば締約国内の原産貨物とみなして関税削減の対象となる場合や

HS6桁が異なる数字であれば同じく締約国内の原産貨物とみなす場合など

品目によって変更を要求されるHSの頭の桁数は異なります。

このように関税分類変更基準で品目別に要求されるHSの頭桁数の違いは

品目別原産地規則を見て知る事ができます。

そして品目別原産地規則では上記のHSの桁数の変更指定を以下の用語で表します。

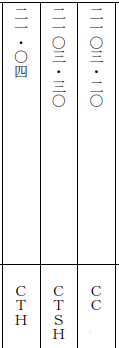

HSコードの頭2桁変更を要求する規則をCC(英語でChange in Chapter)

HSコードの頭4桁変更を要求する規則をCTH(英語でChange in Tariff Heading)

HSコードの頭6桁変更を要求する規則をCTHC(英語でChange in Tariff Sub Heading)

CCを図で解説

CCとは Change in Chapterの略です。

締約国外の原料が締約国での製造の際に使用され、発生する製品の

HSコードの頭2桁が締約国外の原料のHSコードの頭2桁と異なるレベル

まで変更される加工が行われれば締約国外の原料から製造された製品

であっても締約国の原産品として関税削減の対象とみなされる規定です

上記の例では日本が締約国からかばんを輸入するケースです。

締約国で完成する「かばん」のHSコードは4203であり

締約国外のA国から調達する「なめし皮」のHSコードは4111となります。

A国から調達した原料は締約国で製品になりHSコードが変化します。

上記ケースでは41から42への変化はHSの頭2桁が変更となっております。

製造する製品の品目別原産地規則が”CC”であれば上記事例において

関税分類変更基準が満たされた貨物という事になりますので締約国外

A国の原料が使われていたとしても締約国原産品とみなされます。

また、加工によって2桁変更が起こるという事は高度な加工(変化)が

施されたものとである為、品目別原産地規則がCTH,CTSHのようにCCより

も更に易しい規則の場合であっても関税分類変更基準を満たす事になります。

例:豚肉の場合

TPP11においてベトナム側での輸入時に豚肉調整品(HS:1602.42)の関税削減が

可能かどうかを検討してみます。

TPP11の原産地規則を確認すると「第1602.41号から第1602.50号までの

各号の産品への他の類の材料からの変更(第二類の材料からの変更を

除く。)」とある事から非原産材料を使用した場合はCC(HS2桁変更)

ルールを満たす必要があります。

この場合、ペッパー(HS:0904.11)を非締約国から調達して日本にて当該

ペッパーを使用して日本産豚肉(HS0203)を加工した場合に輸出先である

ベトナム側で豚肉調整品(HS:1602.42)の関税削減が可能かどうかが問題

になります。

TPP11における豚肉調整品の品目原産地規則はCC(類の変更)となっ

ている為、非原産材料と完成品である豚肉のHSコードの頭2桁が異な

ればよいという事になる為、それぞれのHSコードを比較してみます。

豚肉調整品 :1602.42

ペッパー:0904.11

上記2点を比較するとHSコードを2桁で区切った場合に16と09が異なっ

ているのがわかります。これによって締約国内にて十分な加工が行われ

たとみなされ、非締約国から調達したペッパーを使用して豚肉調整品を

日本にて製造した場合はTPP11の品目別原産地規則を満たし、ベトナム

側で関税削減の対象となり得ます。

※品目別原産地規則に(第二類の材料からの変更を除く。)とありますが

材料である豚肉(HS0203)は日本産である事から考慮する必要はありません。

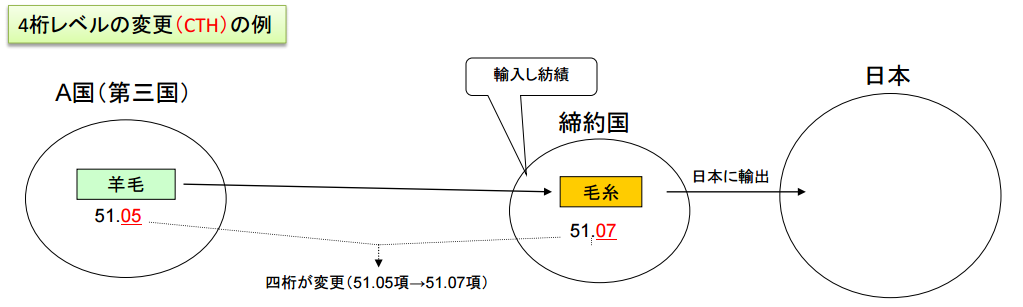

CTHを図で解説

CTHとは Change in Tariff Headingの略です。

締約国外の原料が締約国での製造の際に使用され、発生する製品の

HSコードの頭4桁が締約国外の原料のHSコードの頭4桁と異なるレベル

まで変更される加工が行われれば締約国外の原料から製造された製品で

あっても締約国の原産品として関税削減の対象とみなされる規定です

上記の例では日本が締約国から毛糸を輸入するケースです。

締約国で完成する「毛糸」のHSコードは5107であり

締約国外のA国から調達する「羊毛」のHSコードは5105となります。

A国から調達した原料は締約国で製品になりHSコードが変化します。

5105から5107への変化はHSの頭4桁が変更となっております。

(頭2桁の51は同じなので2桁変更にはなりません。)

製造する製品の品目別原産地規則が”CTH”であれば上記事例において

関税分類変更基準が満たされた貨物という事になりますので締約国外

A国の原料が使われていたとしても締約国原産品とみなされます。

また、加工によって4桁変更が起こるという事は中程度の加工(変化)が

施されたものとである為、品目別原産地規則がCTSHのようにCTHよりも

更に易しい規則の場合も関税分類変更基準を満たす事になりますが、

品目別原産地規則がCCの場合は上記のような4桁変更レベルの加工では

規則を満たさないという事になります。

例:ドアロックの場合

日アセアンEPAにおいてタイ側での輸入時にドアロック(HS:8301)の

関税削減が可能かどうかを検討してみます。

日アセアンEPAの原産地規則を確認すると「一般ルール」とある事から

非原産材料を使用した場合はCTH(HS4桁変更)ルールを満たす必要が

あります。

この場合、鉄の棒(HS:7215)を非締約国から調達してドアロック(HS:8301)

を日本にて製造した場合に輸出先であるタイ側で関税削減が可能かどう

かが問題になります。

日アセアンEPAにおけるドアロックの品目原産地規則はCTH(項の変更)

となっている為、非原産材料と完成品であるドアロックのHSコード

の頭4桁が異なればよいという事になる為、それぞれのHSコードを比

較してみます。

ドアロック :8301.40

鉄の棒:7215.10

上記2点を比較するとHSコードを4桁で区切った場合にHSの値が異なっ

ているのがわかります。これによって締約国内にて十分な加工が行われ

たとみなされ、非締約国から調達した鉄の棒を使用してドアロック本体

を日本にて製造した場合は日アセアンEPAの品目別原産地規則を満たし、

タイ側で関税削減の対象となり得ます。

非原産材料が鉄の棒ではなくドアロックのパーツ(HS:8301.60)の場合

先ほどと同じようにドアロック本体のHSコードとドアロックのパーツの

HSコードを比較します。

ドアロック:8301.40

ドアロックパーツ:8301.60

上記2点を比較するとHSコードを4桁で区切った場合にHSの値が同じに

なるのがわかります。これによって締約国内にて十分な加工が行われ

たとみなされず、非締約国から調達したドアロックパーツを使用して

ドアロック本体を日本にて製造した場合は日アセアンEPAの品目別原産

地規則を満たさず、タイ側で関税削減の対象になりません。

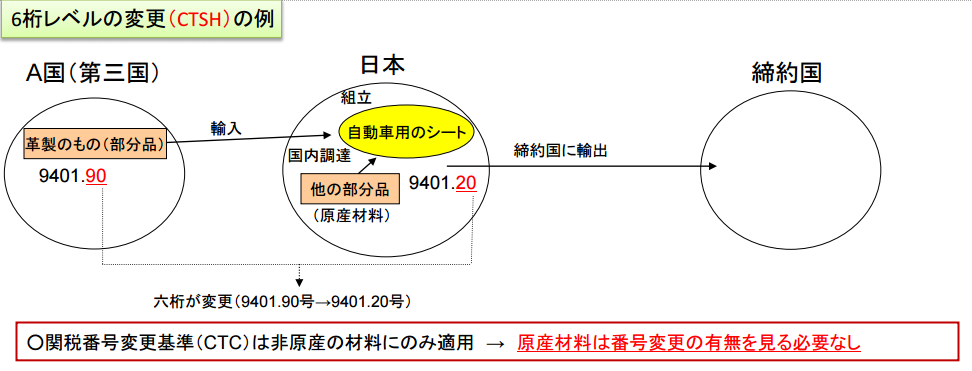

CTSHを図で解説

CTSHとは Change in Tariff Sub Headingの略です。

締約国外の原料が締約国での製造の際に使用され、発生する製品の

HSコードの頭6桁が締約国外の原料のHSコードの頭6桁と異なるレベル

まで変更される加工が行われれば締約国外の原料から製造された製品で

あっても締約国の原産品として関税削減の対象とみなされる規定です

上記の例では日本が締約国へ自動車用シートを輸出するケースです。

日本で完成する「自動車シート」のHSコードは9401.20であり

締約国外のA国から調達する「革製自動車部品」のHSコードは9401.90となります。

そしてA国から調達した原料は日本で製品になりHSコードが変化します。

9401.90から9401.20への変化はHSの頭6桁が変更となっております。

(頭4桁の9401は同じなので4桁変更にはなりません。)

製造する製品の品目別原産地規則が”CTSH”であれば上記事例において

関税分類変更基準が満たされた貨物という事になりますので締約国外

A国の原料が使われていたとしても締約国原産品とみなされます。

また、6桁変更は最もの変化が少ない加工である為、

品目別原産地規則がCC,CTHの場合は関税分類変更基準を満たさない。

例:ヘッドフォンの場合

日タイEPAにおいてタイ側での輸入時にヘッドフォン(HS:851830)の

関税削減が可能かどうかを検討してみます。

日タイEPAの原産地規則を確認すると「第8518.10号から第8518.50号まで

の各号の産品への当該各号以外の号の材料からの変更」とある事から

非原産材料を使用した場合はCTSH(HS6桁変更)ルールを満たす必要が

あります。

この場合、ヘッドフォンの部品(HS:8518.90)を非締約国から調達してヘッ

ドフォン(HS:851830)を日本にて製造した場合に輸出先であるタイ側で関

税削減が可能かどうかが問題になります。

日タイEPAにおけるヘッドフォンの品目原産地規則はCTSH(号の変更)

となっている為、非原産材料と完成品であるヘッドフォンのHSコード

の頭6桁が異なればよいという事になる為、それぞれのHSコードを比

較してみます。

ヘッドフォン :8518.90

ヘッドフォン部品:8518.30

上記2点を比較するとHSコードを6桁で区切った場合に90と30が異なっ

ているのがわかります。これによって締約国内にて十分な加工が行われ

たとみなされ、非締約国から調達したヘッドフォン部品を使用してヘッ

ドフォン本体を日本にて製造した場合は日タイEPAの品目別原産地規則

を満たし、タイ側で関税削減の対象となり得ます。

また、ヘッドフォンそのものを非締約国から調達し、日本にて更に改良

したヘッドフォンをタイ向けに輸出する場合は以下のようになります。

改良前ヘッドフォン:8518.90

改良後ヘッドフォン:8518.90

両者は同じHSコードとなり、6桁レベルでの変更がありませんのでCTC

ルールで原産性を得る事はできないという事になります。

以下にて実際の日EU・EPAの品目別原産地規則を見ながら

関税分類変更基準の違いを再確認します。

上記表の右側から

HS2103.20(トマトケチャップ)

HS2103.30(マスタード)

HS2104(スープ用調製品)

の品目別原産地規則が列挙されています。

それぞれの詳細は以下の通りです。

■HS2103.20(トマトケチャップ)の規則

CCと指定してあるのでHSの頭2桁が変化する加工が要求される。

トマトケチャップ(HS:2103.20)の完成品をEUから輸入する場合、

使用している締約国外の原料のHSコードの頭2桁が21以外の物

であればEUの原産品とみなす。(難易度:高)

例:EPA締約国外から塩(HS2501)を調達してEU内にて加工を行い、

トマトケチャップを製造した場合、HSの頭2桁は25から21に変化

している為、EU原産とみなされる。

■HS2103.30(マスタード)の規則

CTSHと指定してあるのでHSの頭6桁が変化する加工が要求される。

マスタード(HS:2103.30)の完成品をEUから輸入する場合、使用し

ている締約国外の原料のHSコードの頭6桁が2103.30以外の物で

あればEUの原産品とみなす。(難易度:低)

例:EPA締約国外から酢(HS2209.00)を調達してEU内にて加工を行い、

マスタードを製造した場合、HSの頭6桁は2209.00から2103.30に変化

している為、EU原産とみなされる。

例2:EPA締約国外からソース(HS2103.90)を調達してEU内にて加工を

行い、マスタードを製造した場合、HSの頭6桁は2103.90から2103.30に

変化している為、EU原産とみなされる。

■HS2104(スープ用調製品)の規則

CTHと指定してあるのでHSの頭4桁が変化する加工が要求される。

スープ用調製品(HS:2104)の完成品をEUから輸入する場合、

使用している締約国外の原料のHSコードの頭4桁が2104以外の物で

あればEUの原産品とみなす。(難易度:中)

例:EPA締約国外からクリームパウダー(HS2106)を調達してEU内にて

加工を行い、スープ用調製品を製造した場合、HSの頭4桁は2106から

2104に変化している為、EU原産とみなされる。

(日EU・EPA品目別原産地規則ではHS2104以下2桁の指定が無いので

HS2104全体に同じ規則が適用されます。)

また、以下のようなパターンもあります。

■HS2101の規則

CCと指定してあるのでHSコード2101の完成品をEUから輸入する場合、

締約国外の原料のHSコードの頭2桁が21以外の物であればEUの原産品と

みなしますが上記例の場合CC以降に但し書きがありますので、CC以外

にもまだ満たさなくてはいけない条件がありますのでこのような品目は

但し書きの内容にご注意ください。

![]()

■HS2103.20の規則

CCと指定してあるのでHSコード2103.20の完成品をEUから輸入する場合、

締約国外の原料のHSコードの頭2桁が21以外の物であればEUの原産品とみなしますが

締約国外の原料のHSコードが0702と2002の場合はCCであっても原産地規則を

満たさないという例外規定がある場合もございますのでこちらもご注意ください。

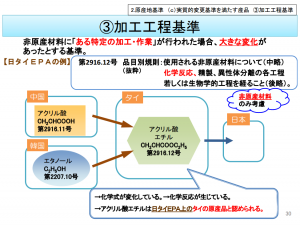

②加工工程基準(SP)

加工工程基準は英語でSpecific Process rule 略してSPルールと呼び、

非原産材料を使用して製造された品目であっても「特定の生産工程の基準」

を満たした品目を原産品とみなす規定です。

特定の生産工程の基準とは品目ごとに定められた工程を経て製造された貨物に

原産品としての資格を与える基準で、化学品や繊維製品に適用されます。

こちらも品目別原産地規則にHSコード別に製造工程が指定されています。

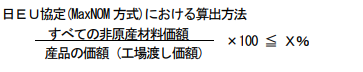

例として日EU・EPAにおける「アクリル酸エチル」の品目別原産地規則を

挙げますと以下のように「化学反応、精製、粒径の変更、標準物質の生産、

異性体分離若しくは生物工学的工程が行われること」と指定があります。

このような指定が加工工程基準となり、非原産材料を使用した品目で

あってもこれらの要件を締約国での加工によって満たす事ができれば

原産品とみなされます。

上記の品目別原産地規則はHS2906.12からHS2918.13に共通するもので

関税分類変更基準であるCTSHを満たすか加工工程基準を満たすか

どちらでも良いという意味になり、両方満たさなくてはならないわけではありません。

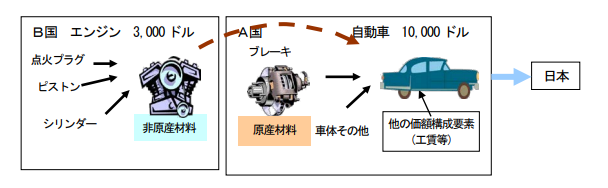

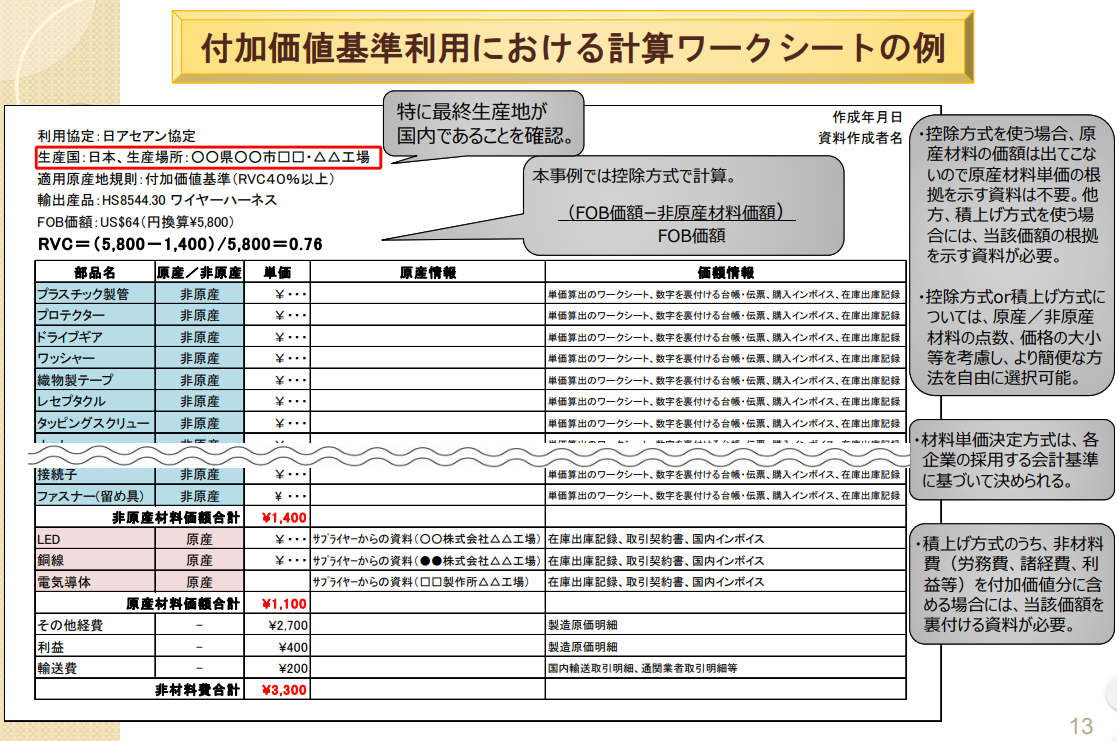

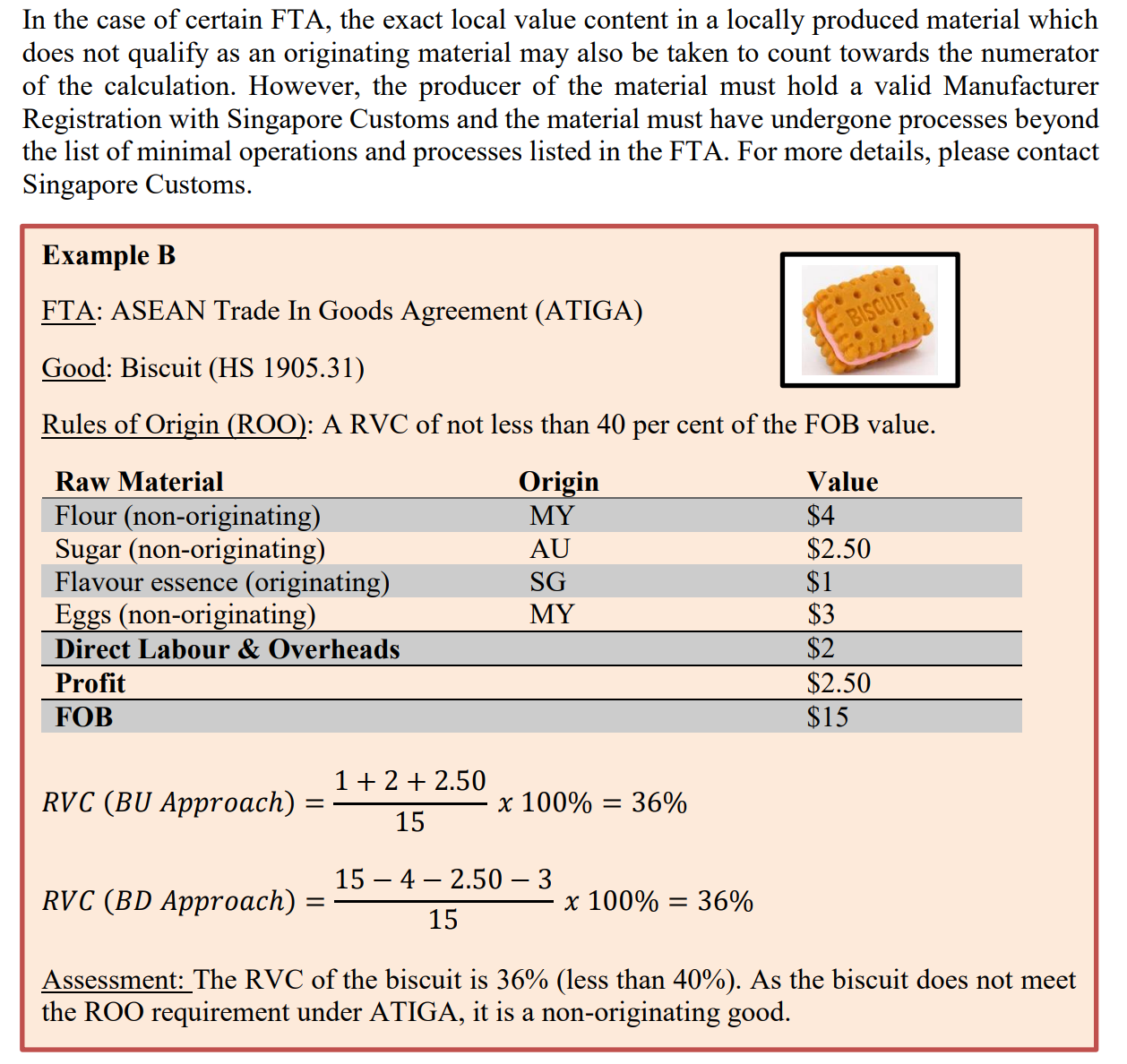

③付加価値基準(VA,RVC)

付加価値基準は英語でValue Added略してVAルールと呼び、

協定によって

Regional Value Content(RVC)

Local Value Content(LVC)

Qualifying Value Content(QVC)

と呼ばれる場合もございます。

付加価値基準とは品目ごとに定められた締約国にて付加された

価値の大きさによって原産性を決定する基準で、上記の関税分類

変更基準(CTC)と同じように品目別原産地規則にHSコード別に必要な

付加価値の率が指定されています。

上記の例では輸入者は日本側で、A国と日本はEPAの締約があるが

B国とは締約関係に無いという関係です。

B国のエンジンは日本にとって締約国外の部品ですのでA国で製造

された車がA国産としてみなされるかどうかが問題となります。

仮に自動車の付加価値基準が「60%以上であること」と指定されていた場合は

完成品である自動車の価額=10,000ドル

締約国外のB国の価格構成要素(非原産材料:エンジン)=3,000ドル

A国で付加された価値=10,000-3,000=7,000 → 7,000÷10,000 x 100=70%

となりますので自動車の付加価値基準が60%以上を超えている為、

締約国外B国のエンジンを使用した自動車であってもA国産としてみなされ、

日本での輸入時にEPAの適用を受けて関税削減が可能になります。

計算に適用する価格に関して使用するインコタームズは基本的に

非原産材料価額=原則、当該国(A国)に輸入した際のCIF価額

産品の価額=原則、日本へ輸出する時点のFOB価額となり、以下の計算式にて算出します。

この計算式は協定によって様々なものがありますので、適用するEPAが

どの計算方法を採用しているのかを事前に検討する事が重要です。

上記の控除方式という方法が一般的な計算方法ですが、製造工程に

よっては上記の計算式よりも有利な計算方法を選択した方が原産性を

立証しやすいという場合もあります。

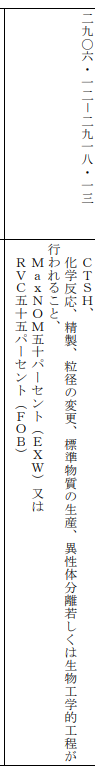

例えば以下の計算式は日スイスEPAや日EU・EPAで使用する計算式で

Ex-Worksが基準になり、閾値がFOBを基準にする計算方法と比べ

低くなるのが特徴です。

日EU・EPAではこのような計算方法をMaxNOM方式と呼びます。

日EU・EPAの品目別原産地規則を見ますと付加価値基準の部分は以下のように

MaxNOM方式か通常のRVC(控除方式)のどちらかを選べる事が基本です。

FOBベースでの閾値は55%ですがEx-Worksベースの閾値は50%と

なっておりますので、製造工程によってどちらがより原産性の

立証が容易かを検討し、選択する事になります。

以下の事例は日EU・EPAを適用してEUに輸出する貨物の関税削減する

事例で、日本で製造された冷蔵庫に非締約国産材料が使用されており、

EUでの輸入時に日本産とみなされるかどうかが問題となります。

RVCで計算する場合

日本での製造にて付加された価値(800ユーロ)が

産品全体の価額(1,000ユーロ)に対して55%以上であることから、

当該冷蔵庫は付加価値基準を満たし、原産品と認められる。

MaxNOMで計算する場合

非原産材料の価額(200ユーロ)が産品のEx-Works価額(900ユーロ)

に対して50%以下になるのでこの場合も当該冷蔵庫は付加価値基準を満たし、

原産品と認められる。

(EXW価格が基準となるので運賃の100ユーロを除外して計算する)

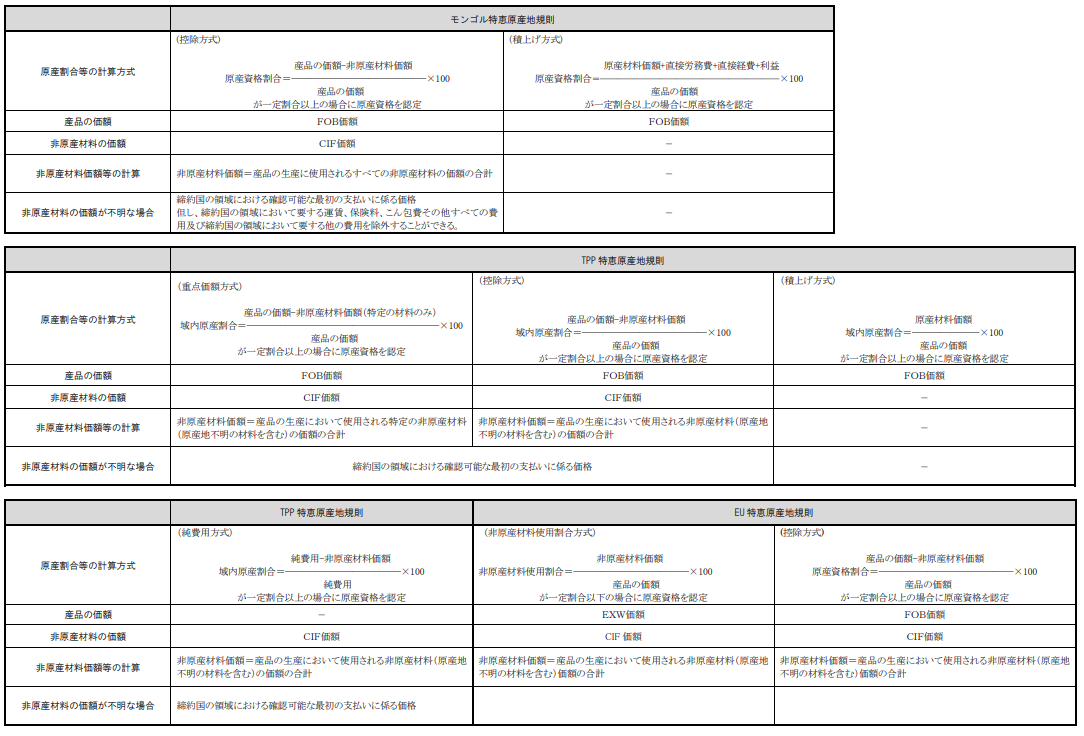

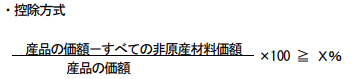

協定別付加価値基準(VA)計算式一覧

このような付加価値基準の計算方法は各協定によって計算式が異なりますので

取引相手が変わるなどして適用するEPA協定が変わる場合は必ず

付加価値基準の計算式を確認して、該当製品が原産地規則を満たすかどうかを確実に

把握する必要があります。

付加価値基準の計算式を確認する作業は各協定の協定文を読む必要がありますが

協定別付加価値基準(VA)計算式一覧を見ると各協定の計算方法が一目瞭然ですので

付加価値基準をメインで原産地規則を満たす製造工程を組む事が多い場合は

参考になると思います。

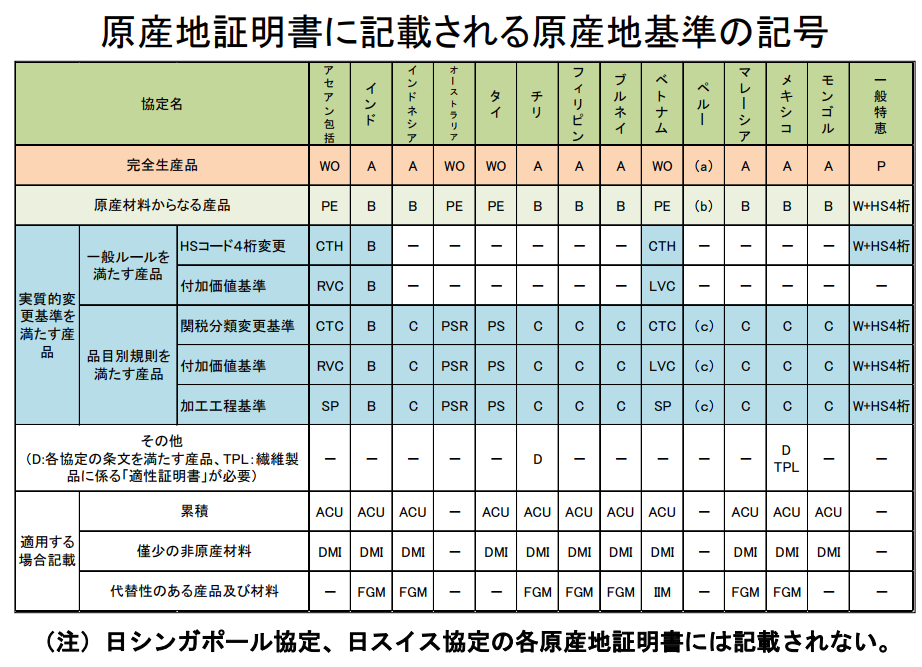

原産地基準の記号

ここまでの原産地規則の解説でいくつかの専門用語を紹介しました。

これら専門用語は基本的に全国共通となっており、

例えば「完全生産品」というワードは英語で”Wholly Obtained”と呼び、

全国どこでも完全生産された貨物だと認識される事になります。

しかし、原産地証明書の書面上ではこのような専門用語を略して記載する事が

基本となっており、略語は各協定によって異なる場合があります。

例えば日アセアン協定で発行される原産地証明書にて完全生産品を表す表示は

“WO”となりますが、日インド協定では”A”と表示されます。

記号は完全に異なりますが両者の意味は同じです。

協定によって意味を表す記号が異なるのは非常にややこしい部分であるため、

原産地証明書の表示の誤りを誘発する原因になりやすいのも事実です。

通関実務上でもこのような専門記号の誤りは多くみられ、

通関がストップする原因にもなります。

このような誤りを防ぐ為に、以下の「協定別原産地基準の記号」を

常に確認するよう意識する事をお勧めします。

TPPや日EU・EPAの場合は自己証明方式の原産品申告書となりますので

■日EU・EPA原産品申告書記入例

■TPP原産品申告書記入例

をご確認下さい。

品目別原産地規則

上記にて解説した品目別原産地規則である3種類の規則

(①関税分類変更基準②加工工程基準③付加価値基準)はそれぞれの

EPA協定ごとに各HSコードに対して定められております

HSコードが同じであっても協定によって品目別原産地規則が異なる場合も

ありますので、必ず各協定別の品目別原産地規則を確認する必要があります。

日シンガポール品目別規則

日フィリピン品目別規則

日ブルネイ品目別規則

日メキシコ品目別規則

日チリ品目別規則

日インドネシア品目別規則

日マレーシア品目別規則

日タイ品目別規則

日アセアン品目別規則

日ベトナム品目別規則

日スイス品目別規則

日インド品目別規則

日ペルー品目別規則

日オーストラリア品目別規則

日モンゴル品目別規則

TPP品目別規則

日EU品目別規則

品目別原産地規則の検索

税関が提供する原産地規則ポータルは各協定毎に品目別原産地規則を検索できる

システムとなっており、とても使いやすいのでお勧めします。

原産地規則ポータル

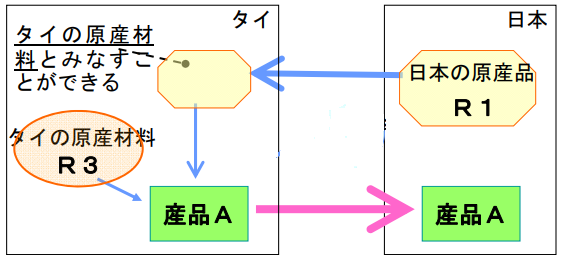

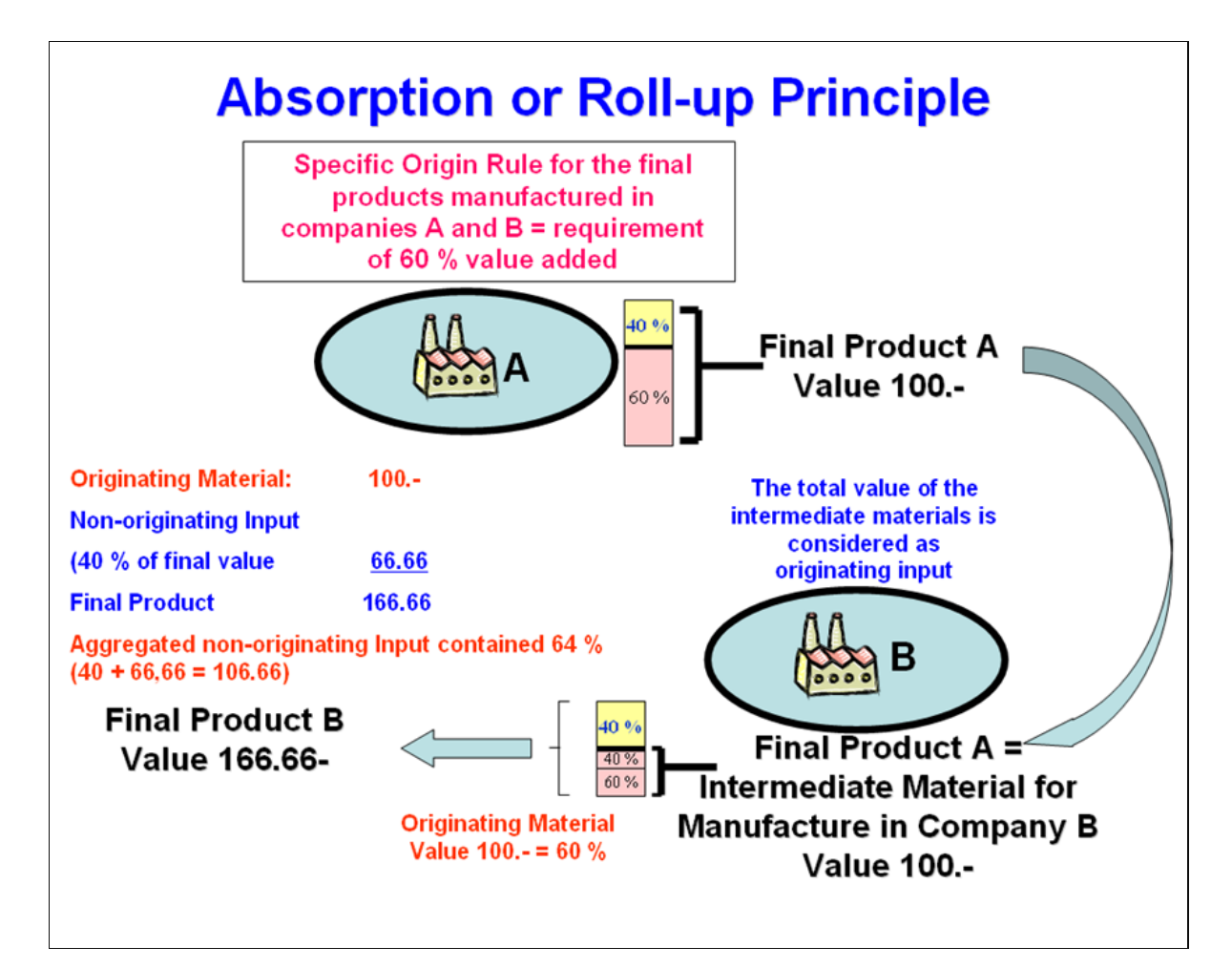

累積

累積とは実質的変更基準を満たさない原料を使用していたとしても

その原料の原産国がFTA/EPA締約国であれば原産品扱いとみなす救済規定です。

例えば日本とのFTA締約国であるタイからの貨物を輸入する場合、

タイ産の原料からなる貨物であれば関税削減が可能ですが、

もしこの原料が日本の原料であっても累積という救済規定を適用する事により、

これもまた関税削減の対象貨物になります。

上記の図でいうとR1は日本の原材料で、それを使用して産品Aが生産され、

日本に輸出されておりますので原材料R1が実質的変更基準を満たさなくても

産品Aはタイの原産品としてみなされ日本で関税削減の対象となります。

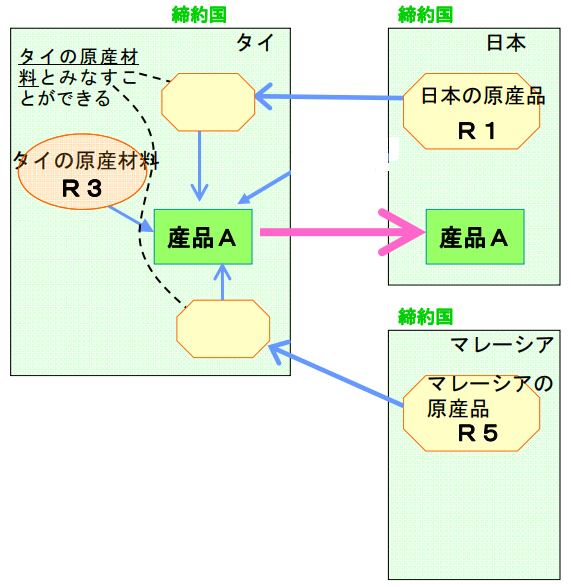

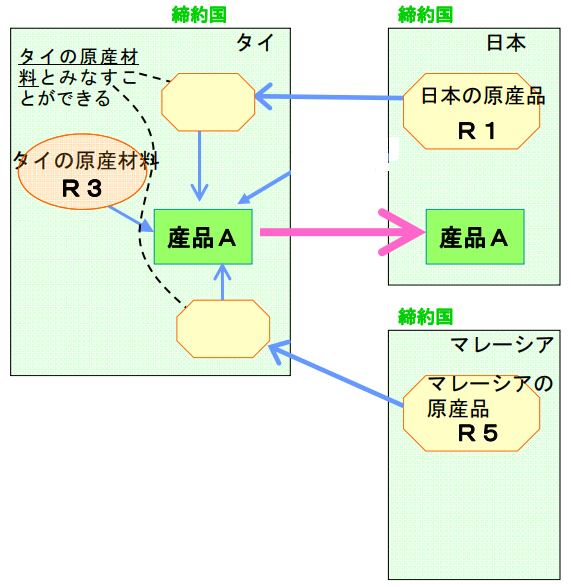

このように2国間だけで見るとそこまで恩恵を感じませんが、

この救済規定が大きく活躍するのが日アセアンEPA、TPP、日EU・EPAなどの

複数国がからむFTA/EPAでグローバルサプライチェーンを組んだ場合です。

以下の図は日アセアンEPAを活用してタイ原産品を日本に輸入する例です。

マレーシアの原料を使用しておりますが、これもタイの原料とみなされています。

日アセアンEPAは複数の国が加盟するEPAとなる為、マレーシアも日アセアンEPAに

含まれ、日本とタイ以外の原料であっても日アセアンEPA加盟国の原料であれば

二国間累積を積み上げる形でマレーシア産もタイ原産品としてみなされる事になり、

産品Aはタイ原産品とし関税削減の対象になります。

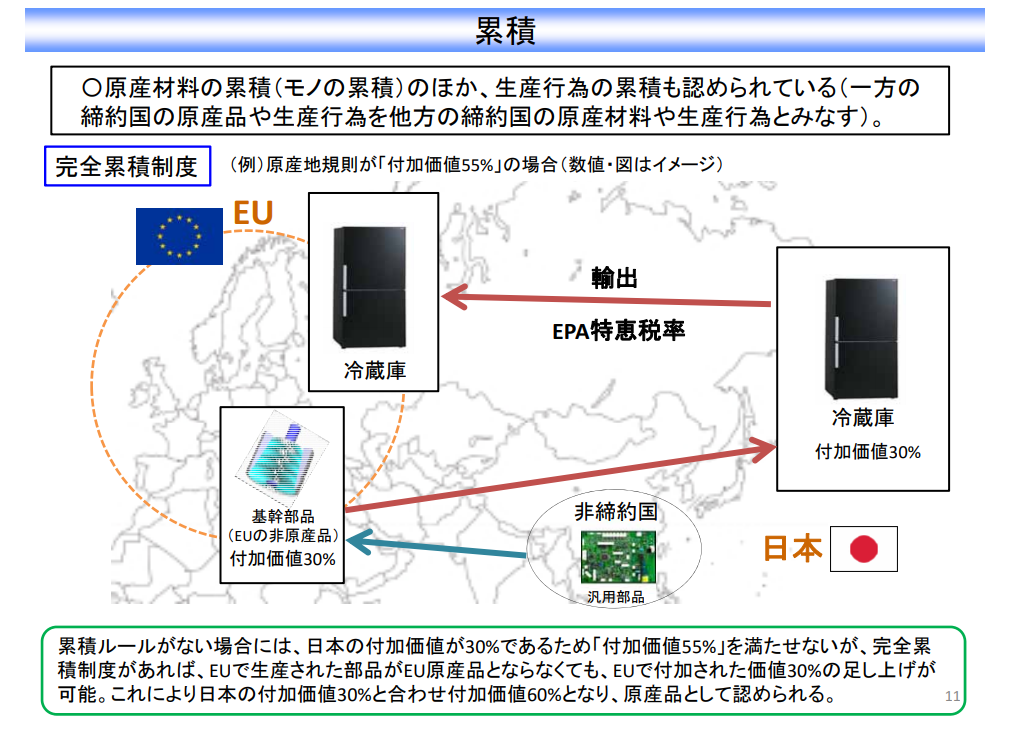

部分累積と完全累積

累積の規定は協定によって微妙に異なるので注意が必要です。

特に部分累積と完全累積の2種類の違いを知る事は関税削減において重要です。

部分累積とは

EPA締約国からの原材料や部品等を原産材料とみなす規定で、モノそのものだけを

対象とする救済規定となり、

タイ、フィリピン、マレーシア、インドネシア、ブルネイ、ベトナム、ASEAN、

チリ、インド、スイス、オーストラリアとのEPAで適用されます。

完全累積とは

EPA締約国からの原材料や部品等モノの累積以外にも生産行為の累積も認められるので

労務費、製造経費、利益、運賃(RVC(FOB)で計算する場合)等も付加価値として

足しあげが可能となり、原産地規則を満たしやすくなります。

完全累積はシンガポール、ペルー、モンゴル メキシコ、TPP、EUとのEPAに適用。

その他累積の制度についての詳しい解説「特恵原産地規則における累積制度」が

日本貿易関係手続簡易化協会様より発行されておりますのでご参考にして下さい。

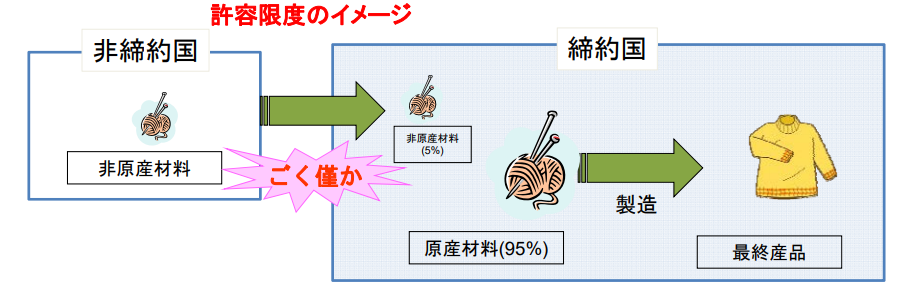

僅少の非原産材料

僅少の非原産材料はデミニマス規定と呼ばれ、英語でDe Minimis略してDMIと呼ばれ

完成品に非締約国から調達した原料で実質的変更基準を満たさない物が含まれていても

その割合が僅かにしか使われていない場合は原産品とみなすという救済規定です。

※日EU・EPAでは許容限度(英語でTolerancesと呼びます)

上記の例は締約国外の非原産材料を使用して製造された製品の例です。

最終製品に対する非原産材料の割合が5%と僅かであるため、当該非原産材料も

原産材料として見なされたという例です。

このような救済規定は協定ごとの各HSコード別に許容量が定められて

いますので僅少の非原産材料の救済を適用させたい場合は必ず各協定

にて各HSコードごとに規定された許容量をご確認ください。

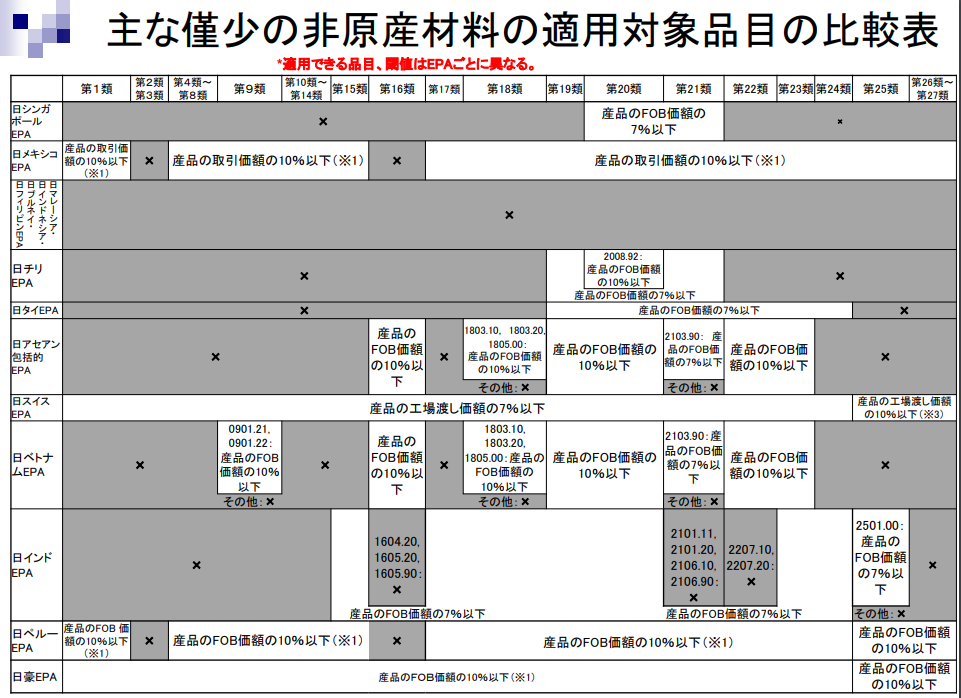

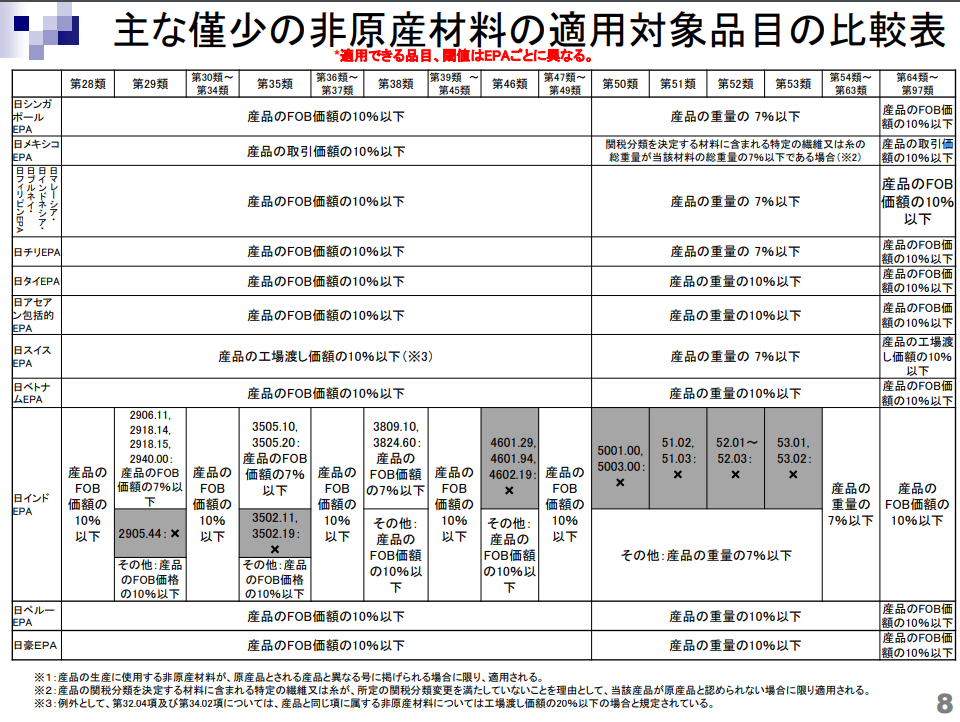

協定ごとの僅少の非原産材料規定一覧

TPPと日EU以外での僅少の非原産材料規定

TPPでの僅少の非原産材料規定

■関税分類変更基準が適用される産品にのみ適用され、原則として産品の価額の10%以下

■ただし、繊維製品の場合、原則として当該産品の重量の10%以下

また、以下のものには、僅少の非原産材料の規定は適用されない。

TPP11原産地規則章附属書C(52P)

(a) 第4類の非原産材料又は第1901.90号若しくは第2106.90号の原産品でない酪農調製品(乳固形分の含有

量が全重量の10%を超えるものに限る。)であって、第4類の産品(第0402.10号、第0402.21号、第0402.

29号及び第0406.30号(注)の産品を除く。)の生産において使用されるもの

(b) 第4類の非原産材料又は第1901.90号の原産品でない酪農調製品(乳固形分の含有量が全重量の10%を超

えるものに限る。)であって、次のいずれかに掲げる産品の生産において使用されるもの

(1) 第1901.10号の育児食用の調製品(乳固形分の含有量が全重量の10%を超えるものに限る。)

(2) 第1901.20号の混合物及び練り生地(乳脂肪の含有量が全重量の25%を超えるものに限り、小売用にしたものを除く。)

(3) 第1901.90号又は第2106.90号の酪農調製品(乳固形分の含有量が全重量の10%を超えるものに限る。)

(4) 第21.05項の産品、第2202.90号の飲料(ミルクを含有するものに限る。)

(5) 第2309.90号の飼料(乳固形分の含有量が全重量の10%を超えるものに限る。)

(c) 第08.05項又は第2009.11号から第2009.39号までの各号の非原産材料であって、第2009.11号から第

2009.39号までの各号の産品の生産において使用されるもの又は第2106.90号若しくは第2202.90号の

単一の果実若しくは野菜を使用したジュース(ミネラル又はビタミンを加えたものに限り、濃縮したものかどうかを問

わない。)に使用されるもの

(d) 第15類の非原産材料であって、第15.07項、第15.08項、第15.12項又は第15.14項の産品の生産におい

て使用されるもの

(e) 第8類又は第20類の原産品でない桃、梨又はあんずであって、第20.08項の産品の生産において使用されるもの

日EU・EPAでの僅少の非原産材料規定

■HSコード1~49類、HS64~97類の産品の場合には、原則として産品の価額の10%以内

■HSコード50~63類の繊維製品の場合には、当該産品の価額の8%以内か

総重量の10%~40%以内(産品の材料の構成等により、異なる許容限度が適用される。)

※附属書3Aの970Pにある注釈6から8

日EU・EPAの許容限度の規定は非常に複雑になっておりますので

適用する場合は慎重な調査を事前に行うようにして下さい。

日モンゴルEPAでの僅少の非原産材料規定

■原則として産品のFOB価額の10%以下

■ただし、50~63類の繊維製品の場合、原則として当該産品の重量の10%以下

(注)1~24類の産品の生産に使用される非原産材料について、当該産品と同一の号(HS6桁)に掲

げられる非原産材料についてはデミニミスを適用しない。

原産資格を与えることとならない作業

締約国外から調達した非原産材料を締約国にて加工等の作業を行う

事により非原産材料に付加価値を与え、締約国産の生産品としてみ

なされる場合がありますが、これはどのような作業でもよいという

訳ではないので注意が必要です。

各協定によって詳細規定は異なりますが、一般的には以下のような作業はよって

付加価値を与えたとしても原産性を与える要件を満たす作業には該当しません。

・輸送又は保存の間に、産品を良好な状態に保つため行われる行為

(例:乾燥、冷凍、塩水漬け等)

・改装及び仕分

・瓶、箱等の容器に詰める包装作業

・セットにすること

・マーク、ラベル等の貼付

・分解等

日EU・EPAでは「十分な変更とはみなされない作業又は加工」という名称で

これを規定しております。※日EU・EPA協定文第3.4条(57P)

(a)輸送又は保管の間に当該産品を良好な状態に保つことを確保することのみを

目的とする保存のための工程(乾燥、冷凍、塩水漬け等)その他これに類する工程

(b)改装

(c)仕分

(d)洗浄、浄化又は粉じん、酸化物、油、塗料その他の被覆の除去

(e)紡織用繊維及びその製品のアイロンがけ又はプレス

(f)塗装又は研磨の単純な工程

(g)穀物及び米について、殻を除き、一部若しくは全部を漂白し、研磨し、

又は艶出しする工程

(h)砂糖を着色し、これに香味を付け、若しくはこれを角砂糖とするための工程又は

固体の砂糖の一部若しくは全部を粉砕する工程

(i)果実、ナット又は野菜の皮、核又は殻を除く工程

(j)研ぐこと、単純な破砕又は単純な切断

(k)ふるい分け、選別、分類、格付又は組み合わせる工程

(物品をセットにする工程を含む。)

(l)瓶、缶、フラスコ、袋、ケース又は箱に単純に詰めること、

カード又は板への単純な固定その他の全ての単純な包装工程

(m)産品又はその包装にマーク、ラベル、シンボルマークその他

これらに類する識別表示を付し、又は印刷する工程

(n)産品の単純な混合(異なる種類の産品の混合であるかどうかを問わない。)

この条の規定の適用上、産品の単純な混合には、砂糖の混合を含む。

(o)単に水を加えること、希釈、脱水又は産品の変性

この条の規定の適用上、変性には、特に、毒性を有する物質又は

ひどい味の物質の添加による食用に適しない産品の製造を含む。

(p) 完成した物品若しくは統一システムの解釈に関する通則2の規定に従って

完成したものとして分類される物品とするための部品の単純な収集若しくは

組立て又は産品の部品への分解

(q)動物のとさつ

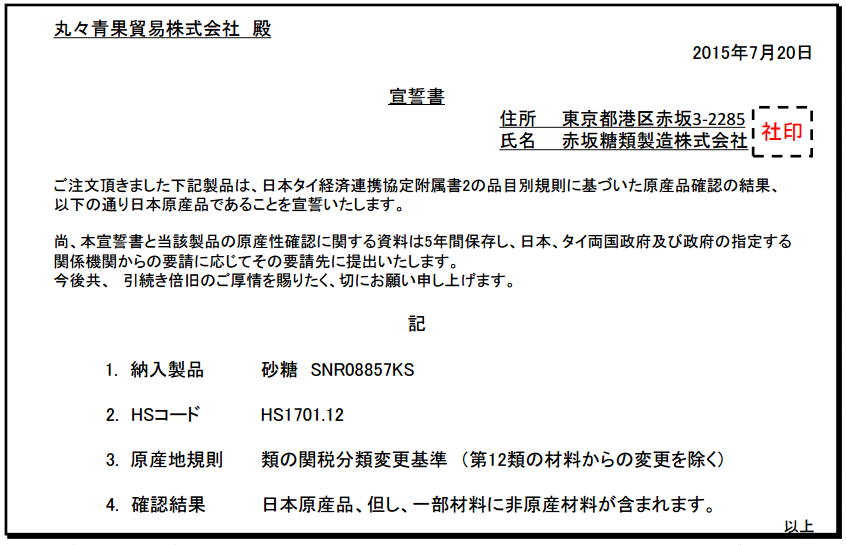

代替性のある産品及び材料

製品を製造する際に使用する原料の原産国によって原産地規則を満たすか否かを

決定する場合に、締約国外から調達した非原産材料と原産材料の2つが混合しており、

これらが物理的に分離して原産国別に管理する事ができない場合は

「代替性のある産品及び材料の規定」に基づいて原産国を決定します。

(※日EU・EPAでは「会計の分離」と呼ぶ日EU・EPA協定第3.8条(62P))

この方法は一般的に締約国内において一般的に認められている会計原則に基づく

在庫管理方式に従う形になります。

法人税法施行令28条1項1号(棚卸資産の評価の方法)

上記の例では原料であるとうもろこしを締約国外であるA国から11月1日に

3,000KGをタイに輸入して在庫として保管しています。

その後11月10日に自国調達という形でとうもろこし1,000KGが追加で搬入され、

非原産材料とタイの原産材料の合計4,000KGが混合して保管されています。

この状態から日本に11月15日と11月25日の2回に分けて1,000KGをそれぞれ

輸出する事になりました。

両方の原料は混合しているのでEPA締約国である日本に輸出する場合、

どれほどの非原産材料を使用して、どれほどの原産材料を使用しているのかを

証明する事ができなくなってしまいますので関税削減の恩恵を受ける為に必要な

情報を日本の税関に対して申告ができない状態にあります。

このような場合に「代替性のある産品及び材料の規定」に沿って

原料の原産国を特定する事になります。

先入れ先出し方式

この場合は締約国外A国からの原料を調達したのが11月1日で

自国調達の原料が搬入されたのが11月10日となっているので

11月15日に日本に輸出した1,000kg分は「先に搬入した原料の原産国」の物

とみなされる事になり、全て締約国外A国から原料とみなされます。

11月25日にも日本に1,000kg分輸出しておりますが、こちらも

「先に搬入した原料」の残量2,000kg分からの輸出となりますので、

こちらも全て締約国外A国から原料とみなされます。

この後更に1,000kg輸出した後から初めて自国調達の原料とみなされる事になります。

平均方式

この場合は締約国外A国から原料が3,000kgであり、

自国調達の原料が1,000kgであり、在庫総量の合計は4,000kgとなりますので

日本に向けて1,000kg輸出するのであれば3/4の割合で非原産材料

1/4の割合で原産材料というように平均値で原産性を証明する事が可能です。

つまり

11月15日に日本に輸出した1,000kg分の内250kgだけが原産材料、

750kgが非原産材料としてみなされる事になり、11月25日分も同様となります。

その他の会計原則に基づく在庫管理方式に関しましては以下を参照し、

輸入前に税関と計算方法について協議する事をお勧めします。

法人税法施行令28条1項1号(棚卸資産の評価の方法)

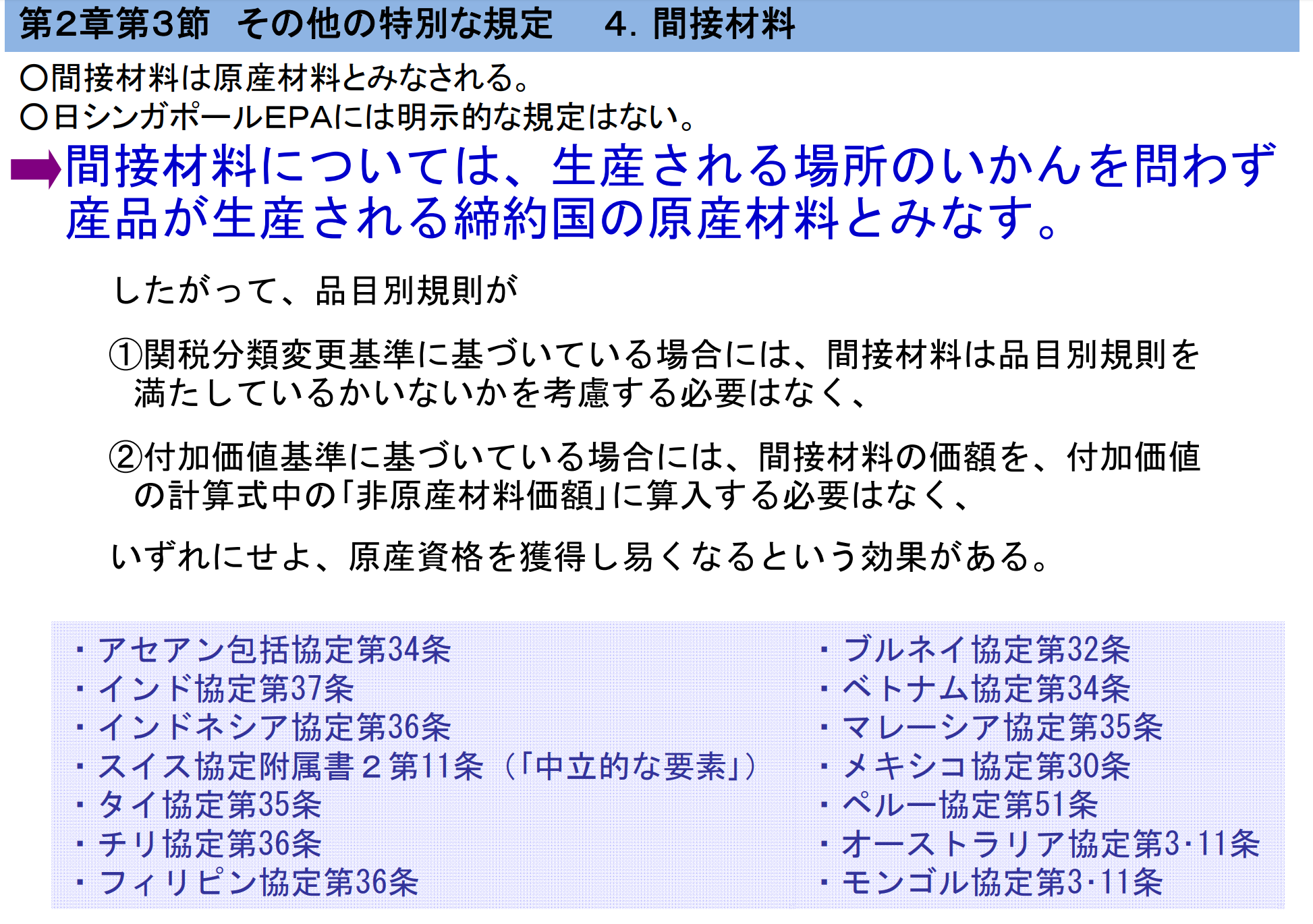

間接材料(中立的な要素)

間接材料とは製品の維持等に不可欠な材料、部品等の事で

どこで生産された物でも締約国産としてみなされる材料の事です。

日EU・EPAでは以下に該当する材料、部品等が製品に付属する形で

輸入される場合は関税削減の為に原産地を特定する必要がありません。

※日EU・EPAでは「中立的な要素」という名称でこれを規定しております。

日EU・EPA協定文第3.13条(67P)

(a)燃料、エネルギー、触媒及び溶剤

(b)当該産品の試験又は検査に使用される設備、装置及び備品

(c)手袋、眼鏡、履物、衣類並びに安全のための設備及び備品

(d)機械、工具、ダイス及び鋳型

(e)設備及び建物の維持のために使用される予備部品及び材料

(f)生産において使用され、又は設備及び建物の稼働のために使用される

潤滑油、グリース、コンパウンド材その他の材料

(g)産品に組み込まれない他の材料であって、当該産品の生産における使用が

当該生産の一部であると合理的に証明することができるもの

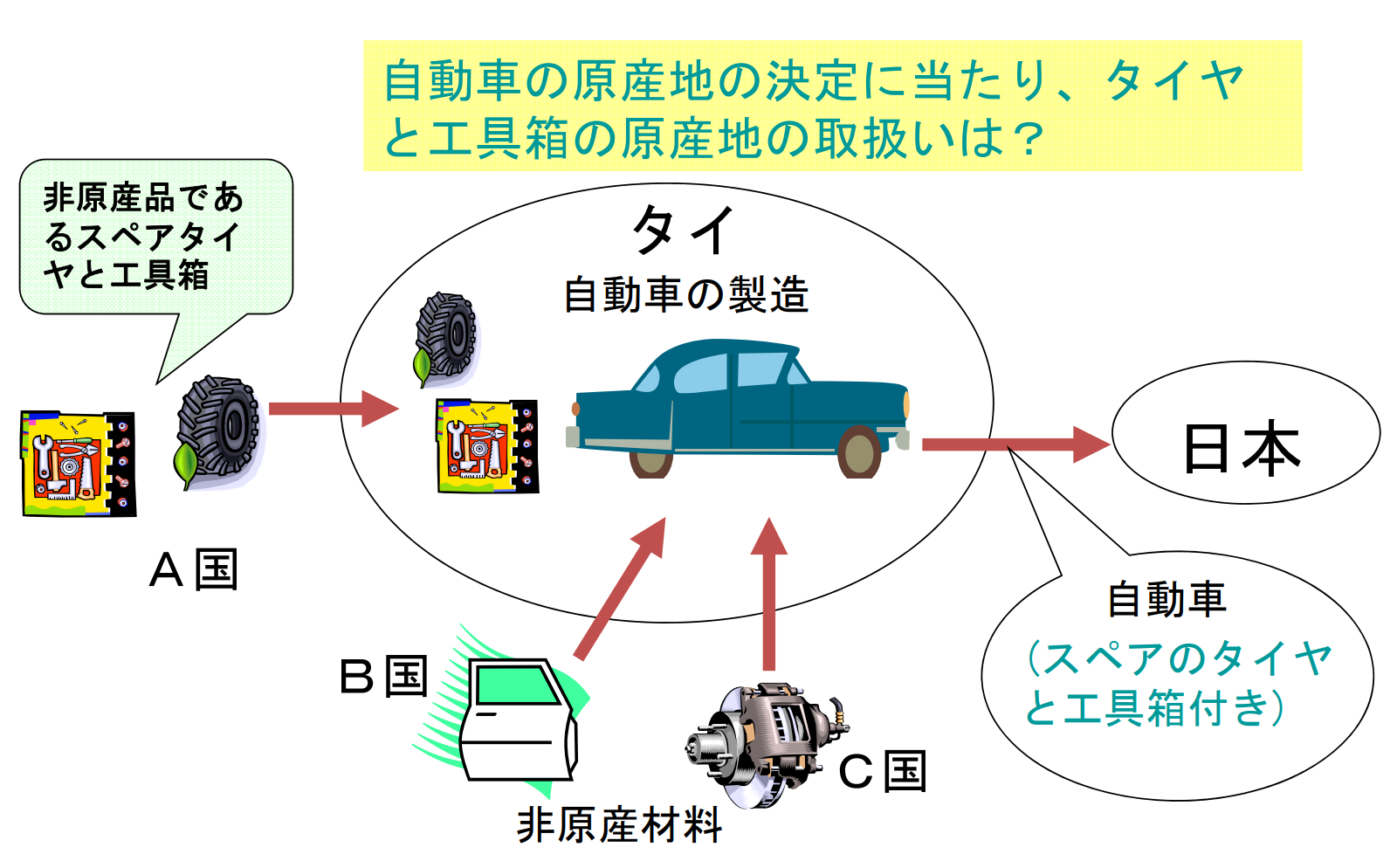

附属品、予備部品及び工具

製品と共に輸入される附属品、予備部品、工具については各協定により

異なりますが、基本的に関税分類変更基準又は加工工程基準においては

原産地規則を満たすかどうかを考慮する事はありません。

(原産品の一部としてみなされる)

付加価値基準の計算の場合についてはチリ協定以外では

「附属品、予備部品、工具」の原産性を考慮する事が多いので

締約国産の物であれば付加価値の一部としてみなされます。

但し、「製品」のインボイスと「附属品、予備部品、工具」のインボイスが別立てに

なっている場合には原産性を考慮する場合があるという事と、

付属品等の価格が一般的な価格より著しく高額であったり、あるいは

数量が不自然に多い場合には適用されません。

例えば自動車の「付属品」である予備タイヤであるにも関わらず、

一般流通しているタイヤの価格の倍以上する物であったり、

一台の車に10個も積んであるという場合等が考えられます

上記のような場合A国(非原産材料)から調達した予備部品、工具は

原産地基準を満たす必要はありません。

日EU・EPAでは以下のように定められております。

日EU・EPA協定文第3.12条「附属品、予備部品及び工具」(65P)

附属品、予備部品、工具及び解説資料その他の資料は、

次の場合には、この条の規定の適用の対象となる。(a)附属品、予備部品、工具及び解説資料その他の資料が、

産品に含まれるものとして分類され、及び当該産品と共に納入されており、

並びにその仕入書が当該産品の仕入書と別立てにされていない場合(b)附属品、予備部品、工具及び解説資料その他の資料の種類、

数量及び価額が産品について慣習的なものである場合2産品が完全に得られたものであるかどうか又は産品が附属書三Bに

定める生産工程の要件若しくは関税分類の変更の要件を満たすかどうかを

決定するに当たり、附属品、予備部品、工具及び解説資料

その他の資料については、考慮しない。3産品が附属書三Bに定める価額の要件を満たすかどうかを決定するに当たり、

当該産品に価額の要件を適用するための算定において、

附属品、予備部品、工具及び解説資料その他の資料の価額を場合に応じて

原産材料又は非原産材料として考慮する。4産品の附属品、予備部品、工具及び解説資料その他の資料は、

これらと共に納入される当該産品の原産品としての

資格と同一の資格を有する

各協定よって規定が微妙に異なるので、検討するにあたっては各協定の

「附属品、予備部品及び工具」の項目を参照してください。

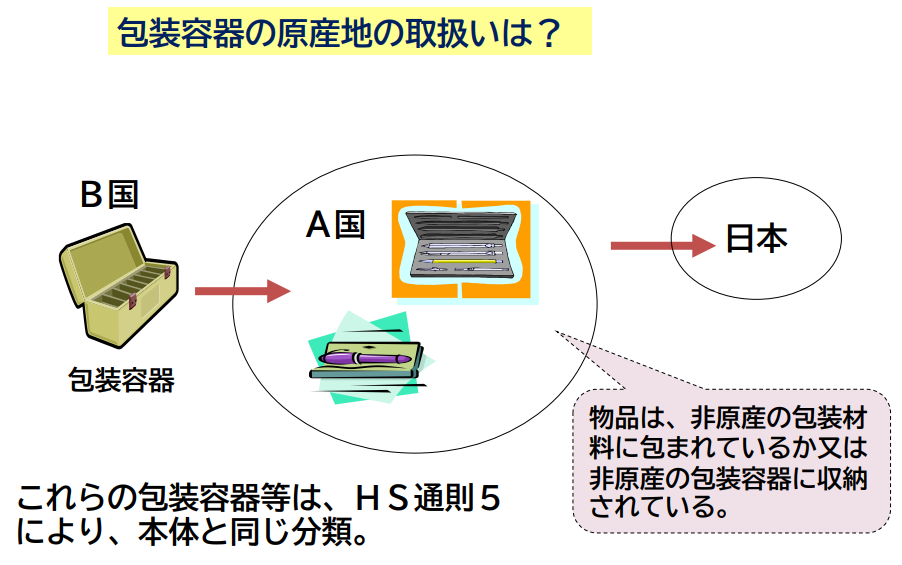

小売用の包装材料及び包装容器

小売用の包装材料及び包装容器に関わる原産地規則の取り扱いは

前述の附属品等の規定とほぼ同じ内容となっており、基本的には

関税分類変更基準又は加工工程基準においては原産地規則を満たすかどうかを

考慮する事はありません。(原産品の一部としてみなされる)

付加価値基準の計算の場合についてはチリ協定以外では

「小売用の包装材料及び包装容器」の原産性を考慮する事が多いので

締約国産の物であれば付加価値の一部としてみなされます。

「小売用の包装材料及び包装容器」の根拠はHS通則5(a)によって

以下のように規定されております。

(a)写真機用ケース、楽器用ケース、銃用ケース、製図機器用

ケース、首飾り用ケースその他これらに類する容器で

その他これらに類する容器で特定の物品又は物品のセットを収納するために

特に製作し又は適合させたものであって、長期間の使用に適し、

当該容器に収納される物品とともに提示され、かつ、

通常当該物品とともに販売されるものは、当該物品に含まれる。

ただし、この(a)の原則は、重要な特性を全体に与えている容器については、

適用しない。

日EU・EPAでは以下のように定められております。

日EU・EPA協定文第3.15条「小売用の包装材料及び包装容器」(68P)

船積み用のこん包材料及びこん包容器

船積み用のこん包材料及びこん包容器に関わる原産地規則の取り扱いは、

協定により異なる場合もありますが、基本的に以下のHS通則5(b)を満たす場合、

当該産品に含まれるものとして分類され、原産性を考慮する必要はありません

しかし、反復使用に適することが明らかな包装材料及び包装容器については

産品と同一のものとみなされない場合があります。

HS通則5

(a)写真機用ケース、楽器用ケース、銃用ケース、製図機器用

ケース、首飾り用ケースその他これらに類する容器で

その他これらに類する容器で特定の物品又は物品のセットを収納するために

特に製作し又は適合させたものであって、長期間の使用に適し、

当該容器に収納される物品とともに提示され、かつ、

通常当該物品とともに販売されるものは、当該物品に含まれる。

ただし、この(a)の原則は、重要な特性を全体に与えている容器については、

適用しない。(b) (a)の規定に従うことを条件として、物品とともに提示し、かつ、

当該物品に通常使用する包装材料及び包装容器は、当該物品に含まれる。

ただし、この(b) の規定は、反復使用に適することが明らかな包装

材料及び包装容器については、適用しない。

附属品、包装材、こん包材料の扱い一覧

上記で紹介した「附属品、予備部品及び工具」や「小売用の包装材料及び包装容器」、

「船積み用のこん包材料及びこん包容器」に関する原産地規則の取り扱いは

各協定毎に微妙に異なりますので以下の一覧が参考になります。

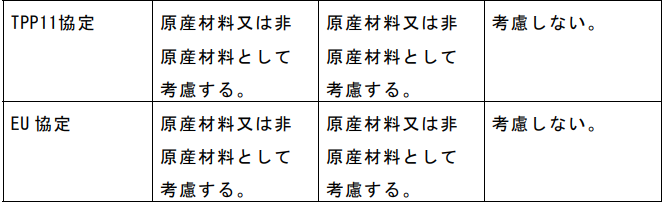

積送基準

積送基準とはFTA/EPA特恵税率の対象となる原産品が輸入国に到着するまでに

原産品としての資格を失っていないかどうかを判断する基準を言います。

例えばFTA/EPA特恵税率の対象となるA国産の貨物を輸入する際に

締約国外のB国に貨物を下ろして何かしらの加工をしてしまうとA国産の原産性が

失われてしまう場合があり、事実上B国産の貨物となる場合は積送基準を満たさず

FTA/EPAを活用した関税削減ができないという事になります。

その為FTA/EPA特恵税率の対象となる貨物を輸入する場合には直接その国から

運送される場合を除いて、何かしらの加工がされていない事を証明する必要があります。

※課税価格の総額が20万円以下の貨物の場合を除く

証明の方法としては以下の3つがあります。

①通し船荷証券(通しB/L)の写し

②積替国の税関、官公署が発給した証明書

③税関長が適当と認める証明方法

①通し船荷証券(通しB/L)

通し船荷証券(通しB/L)は”Through B/L”ともよばれます。

例えばタイにて製造された貨物をマレーシアに持ち込み、

マレーシア港で貨物を積み込んだ後、日本に輸出するパターンでは

日本の税関で「マレーシア産じゃないの?」と思われないように

B/Lにマレーシアは経由地でしかないという事を記載する必要があります。

以下のB/Lを見るとタイ⇒マレーシア⇒日本という流れにそって

B/Lが発行されております。

このような形式のB/Lを「通し船荷証券(通しB/L)」「Through B/L”」と

呼びます。

②積替国による発給機関証明書

積替国による発給機関証明書は様々な呼び名があり、以下のような名称があります

〇連続する原産地証明書

〇Back to Back CO

〇Movement Certificate

当記事では「発給機関証明書」と呼びます。

例えばA国原産の貨物をB国に輸出し、

関税削減の為に原産地証明書をB国税関に提出し、特恵関税の

適用を受ける取引があったとします。

しかし、この貨物はA国からB国に直接輸送されるのではなく

C国を経由してB国に到着した場合、B国としては

本当にA国の原産貨物なのか?実はC国で加工されて

いるのではないか?との疑義が出てくる場合があります。

そういった時の為にC国の原産地証明書発給機関が

発行してくれるのが発給機関証明書です。

C国から発行された発給機関証明書をB国税関に提出し、

B国税関がA国の原産性を保っていると判断すれば

B国での特恵関税適用対象貨物となります。

実質的な流れではA国が発行した原産地証明書を

C国に提出してC国発給機関が国内での加工等により原産性を

失っていないかどうかを確認してから発給機関証明書を発行し、

当該証明書をB国税関に提出するという流れになります。

③税関長が適当と認める証明方法

上記の①②の方法が適用できない場合は③の税関長が適当と認める

証明方法をとる必要がありますが、こちらは特に方法が指定されている

わけではありませんので、どのような証明方法が適当なのかが分かりづ

らい所ではありますが、参考として以下のような方法が考えられます。

■積替地等について原産地証明書へ記載

■原産国から我が国への貨物の流れや同一性を確認するための原産国から

第三国、第三国から我が国への運送関係関連書類(船荷証券等)の提出

■第三国で新たな加工がなされていないことを証明するための倉庫の管理

責任者等による非加工の証明書類、税関管理下の保税地域への搬出入記録

等の提出

上記手段をとる場合は事前に税関に相談される事をお勧めします。

一般特恵とEPAの双方選択ができる場合

一般特恵関税(GSP)とEPA特恵関税(FTA/EPA)の両方が適用できる場合

どちらを選ぶかは慎重になる必要があります。

例えば当記事執筆時点ではインドからの輸入貨物の場合

一般特恵関税もEPA特恵関税も両方使える貨物が存在しますが

品目よってはこの選択を誤ると原産地証明書自体使用不可になる危険性があります。

関税の種類には以下の5つがあります。

1.EPA特恵税率(FTA/EPAで使用)

2.一般特恵税率(GSPで使用)

3.WTO協定税率(WTO加盟国で使用する税率)

4.暫定税率(政策等により一時的に決定された税率)

5.基本税率(基本ベースの税率)

この5つの税率の中で優先順位がありますので

その優先順位に従ってする必要があります。

但し、EPAとGSPの両方に税率の設定がある場合注意が必要で、

どちらも使用できる場合もあればEPAでの関税率しか選択できない場合もあります。

以下関税暫定措置法施行令第25条第4項の表の3項から一部抜粋

法第八条の二第二項に規定する同条第一項の規定による

関税についての便益を与えない物品…第十条の二各号に掲げる国際約束において

関税の譲許が定められている物品であつて、

それぞれの国際約束の我が国以外の締約国のうち

一般特恵受益国を原産地とするもの(当該物品の当該国際約束に基づく関税率が法第八条の

二第一項各号に定める税率を超えるものを除く。)

これはつまり以下のような式によってGSPとEPAの両方が使用可能かどうかを

判別することになります。

①GSP税率 < EPA税率 = 両方適用可

②GSP税率 ≧ EPA税率 = EPA税率のみ適用可

また、LDCの場合(税率に関係なく両方適用可能)

(関税暫定措置法施行令第25条第2項第6号、第7号)

となっております。

例えばインドからの輸入貨物で

一般特恵関税(GSP)が5%でEPA関税が5%であれば

それだけで一般特恵関税は使えません。

更に一般特恵関税(GSP)が5%でEPA関税が4%の場合も

一般特恵関税は使えません。

また、上記とは別のパターンで一般特恵関税(GSP)がEPA関税よりも低く、

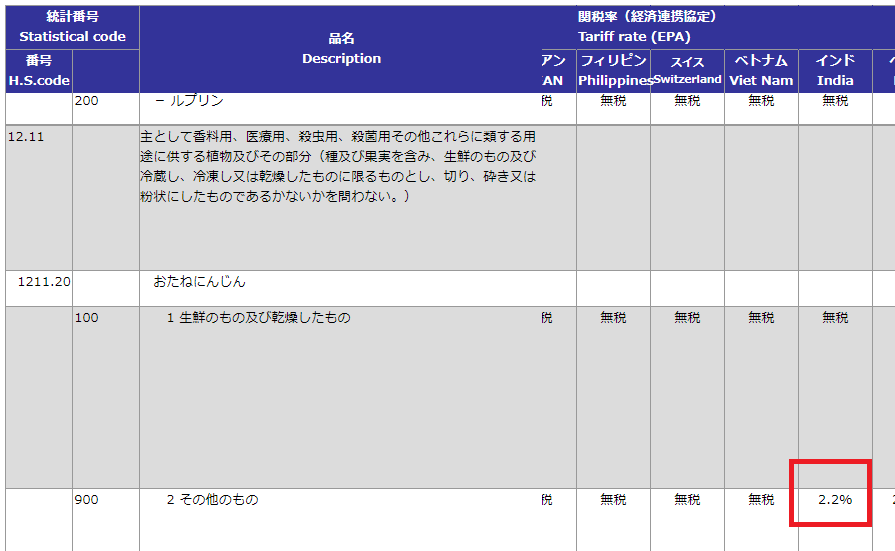

両方選択できる品目はどのようなものなのか、

一例としてインド産の「生鮮でないおたねにんじん」HS1211.20-900を挙げてみます。

一般特恵関税(GSP)率は無税となっておりますが

日インドEPAの関税率を見ると2.2%になっております。

これにより以下の式が成立しますので、GSPもEPAも両方適用可能となります。

①GSP税率 < EPA税率 = 両方適用可

また、EPA税率が2つ以上ある場合には、最も低いものが一般特恵税率を超える場合

一般特恵税率を適用できる事になります。

(例1)一般特恵税率(FREE) < ベトナムEPA税率(3.0%) < アセアン包括税率(4.0%)

例1では、一般特恵税率(FREE) < ベトナムEPA税率(3.0%)であることから、

一般特恵税率適用が可能となります。

(例2)ベトナムEPA税率(FREE) < 一般特恵税率(2.0%) < アセアン包括税率(4.0%)

例2では、ベトナムEPA税率(FREE)< 一般特恵税率(2.0%) であることから、

一般特恵適用不可となります。

原産地証明書を使用して関税を免除するには一般特恵関税率(GSP)、

EPA関税率両方の存在を確認し、それぞれの税率を比較し、低い方を

選ぶ必要があります。

一般特恵関税を使う方が慣れているからという理由でFORM-A(GSP)を

取り寄せたところ、通関時に該当品目の一般特恵関税率がEPA関税率より

高いという事が判明し、特恵関税が適用されないというケースも想定でき

ますので関税の種類と優先順位にはご注意下さい。

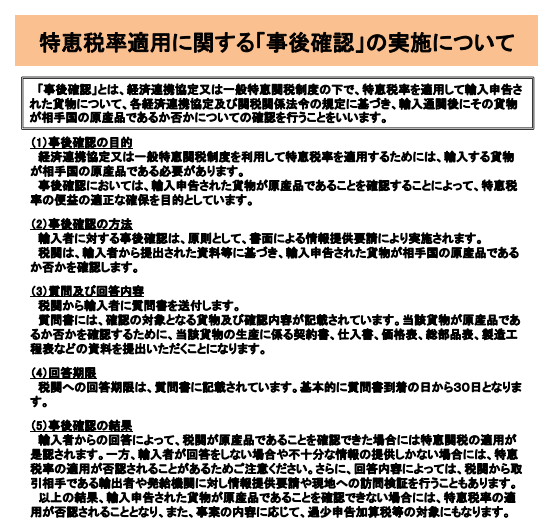

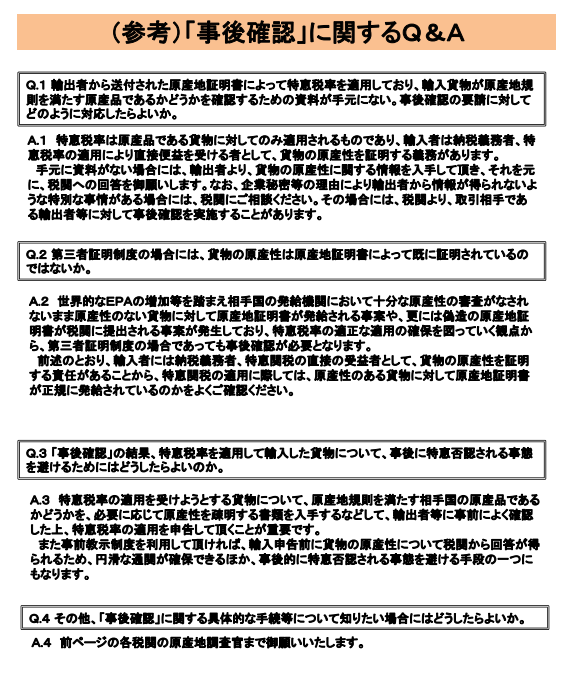

税関による許可後の原産性確認

EPA特恵関税率を適用した貨物は許可後であっても税関から原産性確認

の調査が行われる事があり、輸出、輸入貨物どちらであろうとも調査対

象になり得ます。

輸出した貨物であれば輸出先国の税関から事後的に原産性の確認要請が

行われ、 原産性を立証できなかった場合「輸出先国の輸入者」が追徴課

税の対象となります。

このようにEPA締約国への輸出貨物に対する事後的に行われる原産性の

調査を「検認」と呼びます。

輸入した貨物であれば日本の税関から事後的に原産性の確認要請が行わ

れ、原産性を立証できなかった場合、当該貨物の「輸入者」が追徴課税

の対象となります。

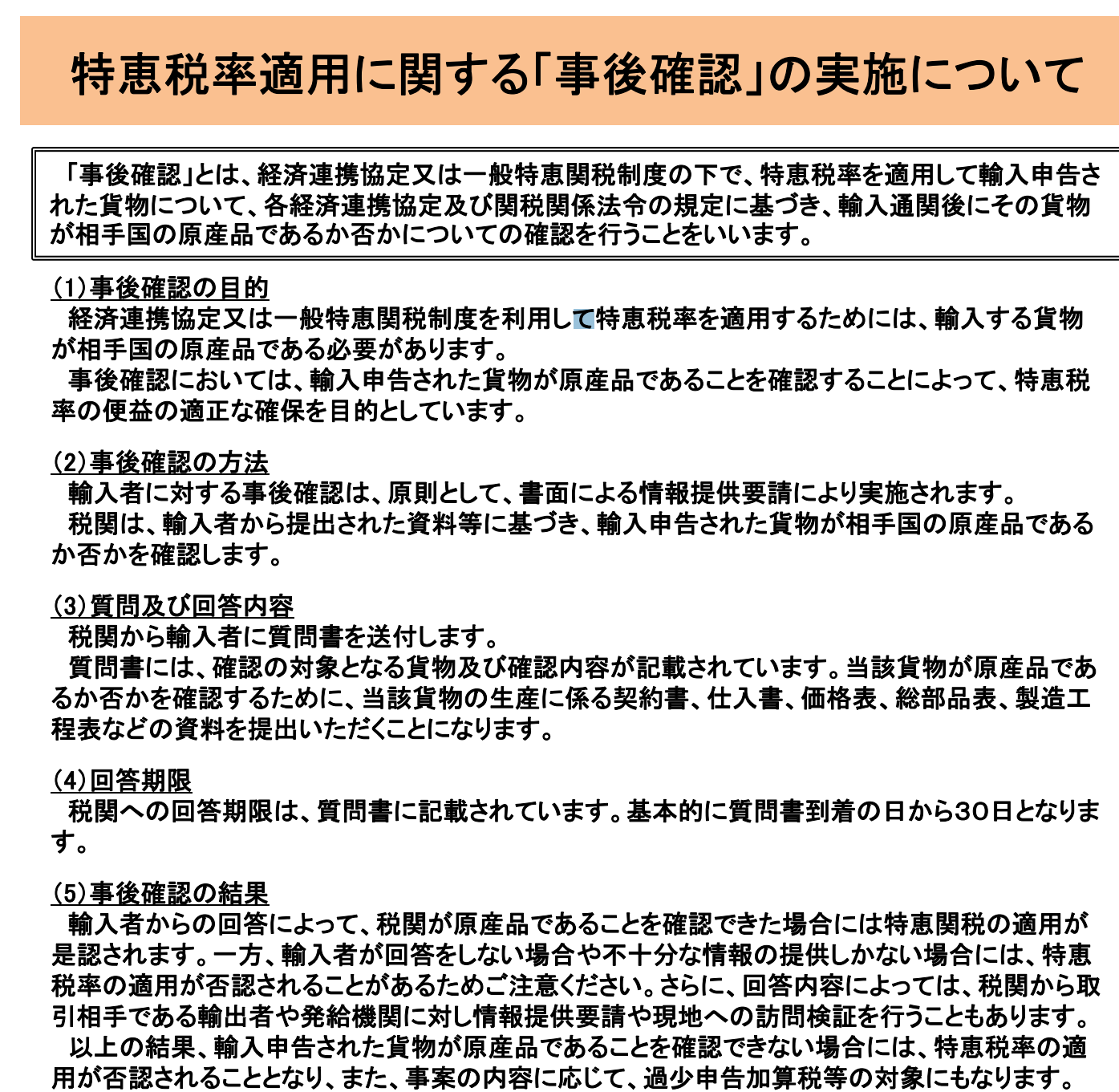

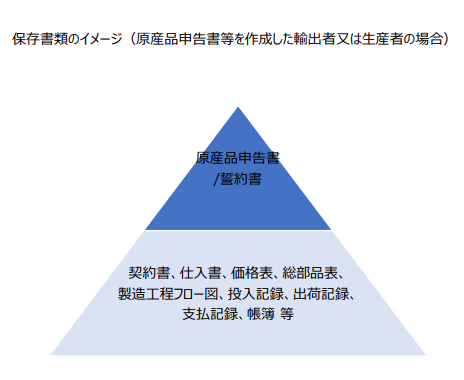

このようにEPA締約国からの輸入貨物に対する事後的に行われる原産性の

調査を「事後確認」と呼びます。

輸出貨物に対して原産性確認を要請される「検認」

EPA関税率を適用して関税削減を行った場合、輸入国税関は

輸出国税関等に対し対象貨物の原産性の確認を行う事ができます。

例えば日本からA国に向けて輸出をして、本来A国にて発生する関税を