EPA(一般特恵関税制度を含む)を活用して関税を削減している場合、事後調査で

原産地証明書等を確認した上で対象品目の原産性を追求される事があります。

税関によるEPAの原産地規則等の確認は「検認」、「事後確認」と呼ばれる別の調査も

ありますが事後調査でも同じように行われます。

このような原産地証明書を提出する事により関税削減を行える申告を行った場合、輸入

者は税関の求めに対し、いつでも原産性を立証できるよう準備しておく必要があるので

事後調査の際にEPA適用の為の原産地規則を満たしている事実を立証できないと過去に

EPAを適用をする事により免税となっていた分が最高過去5年分まで遡って追徴され、

過少申告加算税や延滞税も課される事になります。

事例:EPA特恵税率の適用誤り輸入者Fは、ラオスの輸出者から日アセアンEPAに基づきEPA特恵税率を適用して繊維製品を輸入していました。

しかしながら、この繊維製品は第三国から調達した生地を使用して生産されており、日アセアンEPA上の原産品と認められるための条件を満たしていないため、EPA特恵税率を適用することはできず、WTO協定税率等を適用することになりました。

その結果、その他の申告漏れも含め、追徴税額は1,679万円でした。出典:財務省HP

輸入者Gは、ベトナムの輸出者から乾燥野菜を輸入していました。Gは、アセアン原産品として日アセアンEPAに基づく関税率(EPA特恵税率)を適用して申告していました。

しかしながら、この乾燥野菜は、生産に使用された野菜が中国から調達されており、アセアンの原産品としての資格を与えるための条件を満たしていないため、EPA特恵税率を適用することはできず、WTO協定税率を適用することになりました。

その結果、課税価格14億5,874万円に対して9%の関税が課されることとなり、追徴税額は1億5,032万円でした。出典:財務省HP

目次

原産性の確認では何を問われるのか

EPAを適用する事により関税削減を行えるという事は当該品目が適用したEPAの締約国

内で生産された品目であるという事を証明する必要があります。

EPA締約国にて完全に生産された品目であるのであればその証拠書類を

EPA締約国外から調達した部材、原料を使用している場合はどの原産地規則を適用して

EPA締約国産品としてみなしたのかという証拠書類を求められます。

では税関はEPAを適用して輸入した品目の原産性に関してどのような質問をするのかが

非常に気になるところです。

そこで税関が貿易企業等に送付する原産性を確認する質問状を探したところ、

日本税関が海外企業に向けた原産性に関する質問状を入手する事に成功しました。

当該質問状は英語版ではありますが、日本企業に向けても同じような質問がされるもの

と考えられますので、こちらを参考にする事によりEPA適用品目の原産性確認はどのよ

うに行われるのかが予測可能となります。

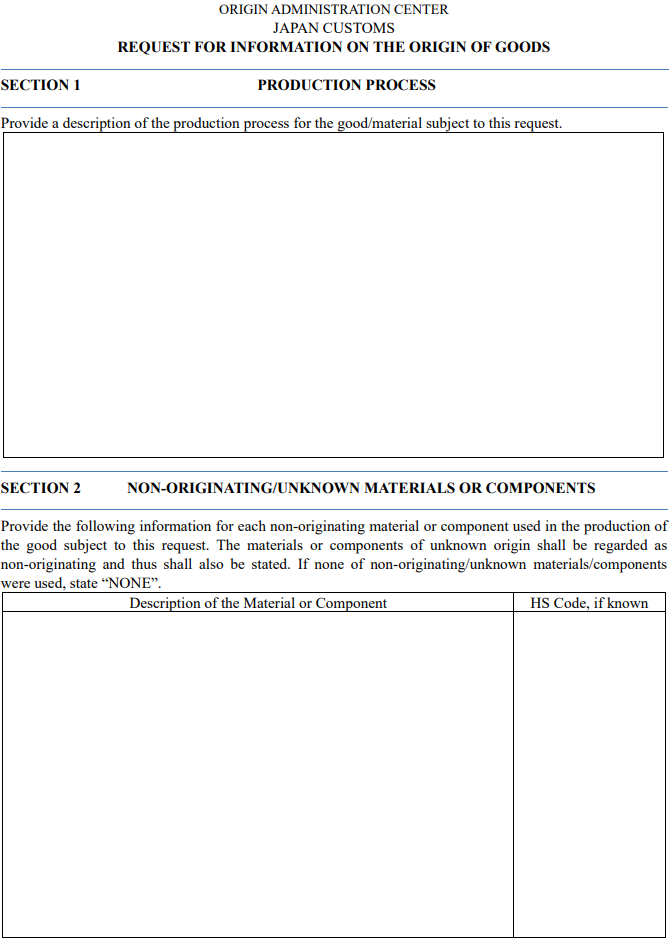

EPA原産性確認の質問状

日本税関が海外企業に向けた原産性に関する質問状は以下になります。

日本企業に対するEPA原産性確認事項も以下と同様の内容であると考えます。

SECTION1ではEPA適用品目の締約国における製造工程に関する質問で、

SECTION2ではEPA締約国以外から調達した部材、原料の説明とそれらのHSコード

が求められます。

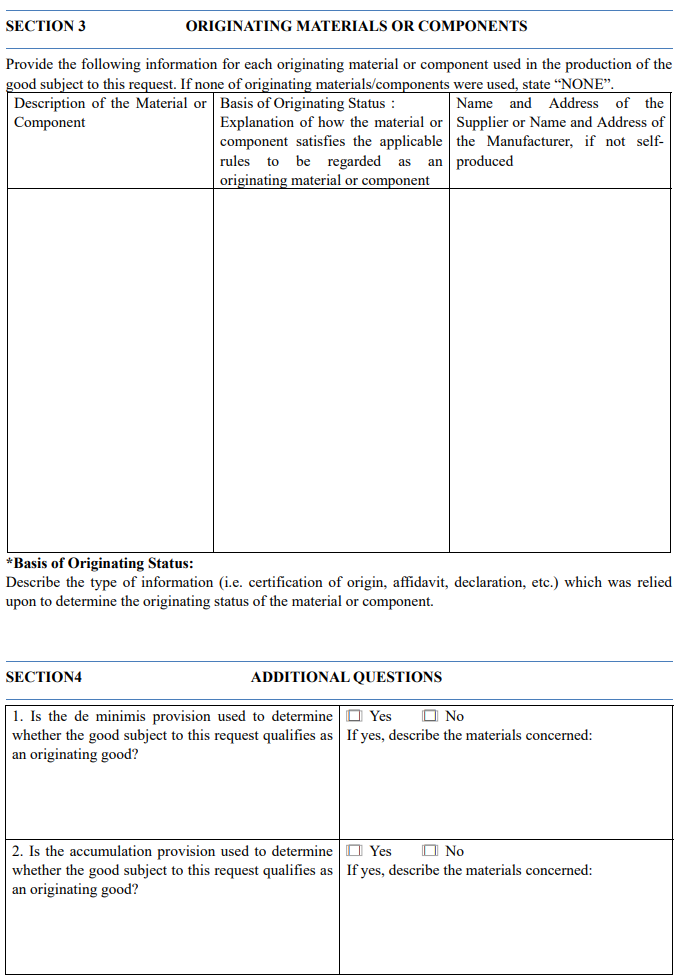

SECTION3ではEPA締約国から調達した部材、原料等により完成した品目、あるいは

EPA締約国の完全生産品を輸入した場合、当該品目の詳細、EPA締約国産である事の

理由(原産地規則を満たす理由)、サプライヤーの名称と住所が求められます。

SECTION4では以下の5つの質問があります。

1.僅少の非原産材料の規定が適用されているか。

2.累積の規定が適用されているか。」

3.非締約国から調達した間接材料、梱包材料等で原産地規則を満たした物があるか。

4.付加価値基準が適用されているか、されていればその割合。

5.加工工程基準の適用があるか

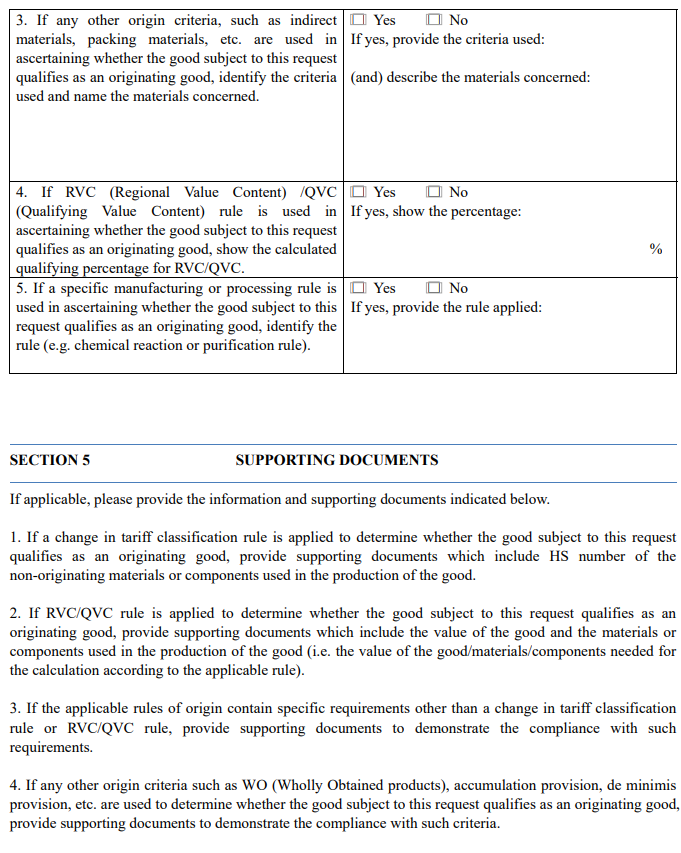

SECTION5では完全生産品であっても各種原産地規則を満たしてEPA締約国原産品と

なった品目であっても、それぞれEPA締約国原産品である事を証明する各種書類を提示

するようにとの指示があります。

EPA適用の怖い部分

EPAの原産性に関する質問状をご覧いただくと質問量の多さに驚かれるかと思います。

しかし、EPAを適用して関税削減を行う場合、上記項目の内容はいつでも税関に対して

説明できる状況でないとEPAの適用はできないという事になっております。

EPA適用可否に関する質問は検認、事後確認、事後調査といった様々な機会で貿易企業

に質問が来ますのでこれに適切な回答ができないと過去のEPA適用分の特恵関税率が全

て否認されてしまうという事になります。

EPAに関しては様々なセミナーや説明会がありますがこのような部分に対する十分な解

説は基本的にされませんので輸出者、製造者、輸入者が一体となって理解する必要があ

ります。

近年は特に自己証明という形でEPAを適用する事が多いため、原産地規則に関して無知

なまま原産品申告書等を作成してしまい、後で多額の追徴課税を課される輸入者が増え

ています。

EPAや一般特恵関税率を適用する場合は必ず原産地規則等の事前確認が重要です。

「輸出者や製造者がこの内容で原産地証明をしたから」という言い訳は通用しません。

輸入者自身、あるいは輸出者、製造者を通して原産性の証明がいつでもできるように

する必要があります。

コメントを残す